DOM de 28/12/2017

Altera o Decreto n° 14.327, de 1° de novembro de 1995, que “Regulamenta as disposições legais relativas ao Imposto sobre Propriedade Predial e Territorial Urbana, à Taxa de Iluminação Pública e à Taxa de Coleta de Lixo e Limpeza Pública”.

O PREFEITO DA CIDADE DO RIO DE JANEIRO, no uso de suas atribuições legais,

CONSIDERANDO as alterações introduzidas pela Lei n° 6.250, de 28 de setembro de 2017, que “Altera a alíquota padrão do ITBI, promove alterações e inserções de dispositivos relativos a IPTU e TCL, inclusive na planta genérica de valores – PGV de imóveis, e dá outras providências”,

DECRETA:

Art. 1° Os seguintes dispositivos do Decreto n° 14.327, de 1° de novembro de 1995, passam a vigorar com a redação abaixo:

“Art. 1° O Imposto sobre a Propriedade Predial e Territorial Urbana – IPTU tem como fato gerador a propriedade, o domínio útil ou a posse do bem imóvel, por natureza ou por acessão física, como definido na lei civil, localizado na zona urbana do município.

(…) (NR)

Art. 1°-A Considera-se ocorrido o fato gerador do IPTU em 1° de janeiro de cada exercício.

§ 1° No caso de imóveis objeto de loteamento, remembramento, desmembramento ou desdobro de área, observado o disposto no art. 72, considera-se ocorrido o fato gerador das unidades resultantes da transformação territorial no primeiro dia do exercício seguinte ao do respectivo registro no competente cartório de Registro de Imóveis.

§ 2° Em relação aos imóveis objeto de inclusão predial, considera-se ocorrido o fato gerador no primeiro dia do exercício seguinte ao da conclusão das obras, observado o disposto nos arts. 5°-A, 5°-B, 5°-C, 26-A e 71.

Art. 2° (…)

(…)

§ 2° Para fins de aplicação do disposto no inciso V, o cálculo da distância de 3 (três) quilômetros levará em consideração as vias de acesso ao imóvel, inclusive servidão, a partir de qualquer dos limites do terreno. (NR)”

“Art. 4° O Poder Executivo definirá, periodicamente, para efeito de tributação, o perímetro da zona urbana, em consonância com o disposto no art. 2°.

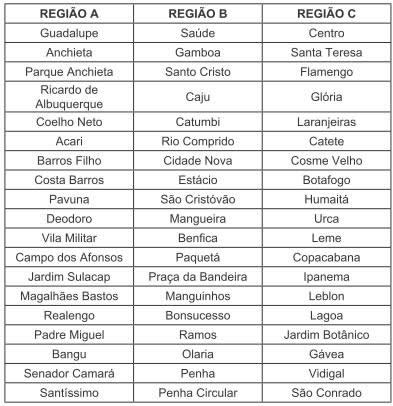

§ 1° Os bairros serão distribuídos em regiões fiscais denominadas “A”, “B” e “C”, conforme disposto na Tabela I.

§ 2° A orla da Região C compreende os seguintes logradouros, consoante o disposto no art. 55, parágrafo único, da Lei n° 691, de 24 de dezembro de 1984:

I – Orla marítima:

a) Praia do Flamengo;

b) Avenida Rui Barbosa;

c) Praia de Botafogo, dela excluídos os imóveis residenciais;

d) Avenida Atlântica;

e) Avenida Francisco Bhering;

f) Avenida Vieira Souto;

g) Avenida Delfim Moreira;

h) Avenida Niemeyer até o número 769, incluído;

i) Avenida Lúcio Costa;

j) Avenida Prefeito Mendes de Morais;

l) Rua José Pancetti;

m) Rua Pascoal Segreto;

n) Rua Lasar Segall;

o) Rua Sargento José da Silva; e

p) Avenida do Pepê;

II – Orla junto à Lagoa Rodrigo de Freitas:

a) Avenida Epitácio Pessoa; e

b) Avenida Borges de Medeiros.

§ 3° Caso seja criado novo bairro, este será classificado na região fiscal a que pertencia o bairro, ou bairros, conforme § 1°.

§ 4° Caso a área do novo bairro tenha origem em bairros situados em regiões fiscais distintas, enquanto pendente a inclusão do novo bairro na Tabela I, cada imóvel continuará recebendo o mesmo tratamento tributário.

§ 5° A mera alteração de perímetro ou de denominação de um bairro não altera a região fiscal a que este pertence. (NR)”

“Art. 5°-A O IPTU incide sobre imóveis edificados e não edificados.

Art. 5°-B Para efeitos do IPTU, consideram-se imóveis edificados aqueles com ‘habite-se’, ocupados ou não, ainda que a construção tenha sido licenciada por terceiro ou feita em terreno alheio.

§ 1° Considera-se edificado o imóvel, ainda que o respectivo “habite-se” não tenha sido concedido, desde que esteja ocupado ou em condições de ocupação.

§ 2° Presume-se estar o imóvel em condições de ocupação, para efeitos de tributação, quando:

I – verificados os eventos elencados no art. 26-A, I e II;

II – dispuser de fornecimento de energia elétrica e de abastecimento de água;

III – constatado em vistoria que o imóvel possui piso, parede e cobertura;

IV – constatada a entrega das chaves pela construtora;

V – verificada a efetiva ocupação, através da convenção do condomínio ou da ata da assembleia geral;

VI – verificado, em escritura, que o imóvel se encontra edificado;

VII – o titular do imóvel assim declarar, quando espontâneo;

VIII – nos casos de imóvel não residencial, houver sido concedido alvará de licença para estabelecimento, salvo se a atividade econômica a ser exercida for compatível o estado territorial; ou

IX – verificado, por qualquer modo, que o imóvel encontra-se, de fato, em condições de habitação ou de uso, ainda que diverso de sua destinação original.

§ 3° Entende-se por construção licenciada por terceiro aquela cuja autorização tenha sido concedida a pessoa diversa daquela que conste no Registro de Imóveis como titular do imóvel.

Art. 5°-C Para efeitos do IPTU, consideram-se não edificados os imóveis:

I – nos quais não haja edificações; ou

II – cujas edificações tenham sido objeto de demolição, desabamento, incêndio ou que estejam em estado de ruína.

§ 1° A demolição e o desabamento ocorridos em parte de edificação multiunidades ou de grupamento de casas só alcançarão as unidades afetadas pelo evento.

§ 2° O desabamento de parte de edificação única em terreno ensejará:

I – tributação territorial, no caso em que o remanescente edificado seja caracterizado como em estado de ruína, conforme disposto no § 4°; ou

II – redução da área edificada, no caso em que o remanescente edificado permaneça em condições de ocupação.

§ 3° Somente dará ensejo à tributação territorial o incêndio que comprometa as condições de ocupação do imóvel ou que o leve ao estado de ruína.

§ 4° Considera-se em estado de ruína o imóvel sem condições de ocupação em virtude de avançado estado de degradação, fruto da ação do tempo, de incêndio ou de desabamento.

§ 5° Nas hipóteses previstas no inciso II do caput, deverão ser apresentados os documentos comprobatórios dos eventos previstos no art. 91, §§ 3° e 5°.”

“Art. 9° (…)

(…)

§ 2° Observado o disposto neste Regulamento, não será considerada área excedente aquela:

I – onde existirem florestas ou densa arborização, conforme definido na legislação federal pertinente;

II – que apresentar inclinação média superior a 30% (trinta por cento), observado o disposto no art. 45-A, §§ 4° e 5°;

III – que for utilizada para cultura extrativa vegetal, assim reconhecida pelo órgão competente; ou

IV – definida como Área de Proteção Ambiental – APA por legislação federal, estadual ou municipal.

§ 2°-A No caso previsto no § 2°, I, a área territorial a ser excluída da área excedente será exclusivamente a relativa às frações do terreno situadas:

I – em áreas constituídas em Monumento Natural; ou

II – em zonas destinadas à proteção da vida silvestre situadas em Unidades de Conservação e Preservação da Natureza e Uso Sustentável.

§ 2°-B Entende-se como Monumento Natural a Unidade de Conservação do grupo de proteção integral que tem como objetivo básico preservar sítios naturais raros, singulares ou de grande beleza cênica, desde que a área territorial esteja tombada por órgão municipal, estadual ou federal.

§ 2°-C No caso previsto no § 2°, II, serão excluídas as áreas dos quartis que possuam inclinação média superior a 30% (trinta por cento).

(…)

§ 3°-A Nas hipóteses previstas no § 2°, I e III, o interessado deverá apresentar parecer técnico emitido pelo órgão ambiental competente.

§ 3°-B Para fins do disposto no § 2°, IV, só serão consideradas as partes do terreno com restrição à edificação, conforme estabelecido no Plano de Manejo elaborado pelo órgão executor do Sistema Nacional de Unidades de Conservação da Natureza – SNUC, em suas respectivas esferas de atuação.

(…) (NR)

Art. 10. Para fins de apuração da base de cálculo do IPTU, será considerada a situação de fato do imóvel em 1° de janeiro do exercício a que corresponder o imposto.

§ 1° No caso de alteração da condição de não edificado para edificado, prevalecerá a tributação predial a partir do exercício seguinte àquele em que o imóvel possuía condições de ocupação, observado o disposto nos arts. 5°-B e 26-A.

§ 2° No caso de alteração da condição de edificado para não edificado, prevalecerá a tributação territorial a partir do exercício seguinte àquele em que ocorreu a demolição, o desabamento, o incêndio ou a caracterização do estado de ruína do imóvel.

§ 3° Na falta dos documentos probatórios da alteração da condição do imóvel, presumir-se-á a alteração a partir do exercício seguinte ao da autuação do processo administrativo na Coordenadoria do Imposto sobre a Propriedade Predial e Territorial Urbana.

§ 4° A restituição cartográfica, as imagens de satélite ou a vistoria no local são elementos que poderão, a critério da autoridade fazendária, ser utilizados na determinação da condição de edificado ou não edificado do imóvel.

§ 5° Para fins do disposto no § 4°, a alteração cadastral levará em conta a data da restituição cartográfica, a da fotografia do satélite ou a da vistoria, caso as informações obtidas tenham sido conclusivas. (NR)”

“Art. 12. (…)

(…)

IV – os imóveis utilizados para instalação de sociedade, associação ou agremiação desportiva, cuja finalidade principal consista em proporcionar meios de desenvolvimento da cultura física de seus associados, bem como pelas federações e confederações das entidades referidas neste inciso, excetuados os localizados na Orla da Região C a que alude o parágrafo único do art. 55 da Lei n° 691, de 1984, os que vendam pules ou talões de apostas e ainda aqueles cujo valor de mercado do título patrimonial ou de direito de uso seja superior a 20 (vinte) salários mínimos;

IV-A – os imóveis ocupados por associações profissionais, sindicatos de empregados e associações de moradores, bem como pelas federações e confederações das entidades referidas neste inciso, excetuados os localizados na Orla da Região C a que alude o parágrafo único do art. 55 da Lei n° 691, de 1984;

(…)

XVIII – o contribuinte com mais de 60 (sessenta) anos, aposentado ou pensionista, com renda mensal total de até 3 (três) salários mínimos, titular exclusivo de um único imóvel, utilizado para sua residência, com até 80m² (oitenta metros quadrados), persistindo o direito à isenção após o seu falecimento, desde que a unidade continue a servir de residência ao cônjuge ou companheiro supérstite e que seus ganhos mensais sejam iguais ou inferiores a 3 (três) salários mínimos;

(…)

XX-A – o imóvel que seja de propriedade de pessoa com deficiência, que, por esta razão, receba benefício de qualquer Instituto de Previdência, com renda mensal total de até 3 (três) salários mínimos e titular de um único imóvel, utilizado para sua residência e com área de até 80m² (oitenta metros quadrados).

(…)

XXV – os imóveis das creches e das instituições de assistência social sem fins lucrativos, cuja exploração reverta seus frutos para consecução das suas finalidades essenciais, desde que atendidos os requisitos do art. 14 da Lei n° 5.172, de 25 de outubro de 1966 (Código Tributário Nacional).

(…)

§ 14. Mediante comunicação do cessionário do imóvel, o procedimento de reconhecimento da isenção de que trata o inciso XI será instaurado de ofício pelo órgão competente da SMF.

§ 15. Ressalvado o disposto no § 14, as isenções previstas neste artigo estão condicionadas a reconhecimento prévio pela Coordenadoria de Consultas e Estudos Tributários da Secretaria Municipal de Fazenda. (NR)

Art. 12-A. Estão isentos do IPTU:

I – os imóveis não edificados cujo valor venal não seja superior a 37.000,00 (trinta e sete mil reais);

II – os imóveis edificados de utilização residencial cujo valor venal não seja superior a 55.000,00 (cinquenta e cinco mil reais);

III – os imóveis edificados de utilização não residencial cujo valor venal não seja superior a 24.000,00 (vinte e quatro mil reais);

§ 1° Para fins de aplicação do disposto neste artigo, em relação aos imóveis prediais com excedente de área de terreno, aplicam-se os incisos II ou III, conforme a utilização da edificação.

§ 2° Os limites previstos no caput deverão ser corrigidos monetariamente a partir de 1° de janeiro de 2018, inclusive, e a cada 1° de janeiro de exercícios subsequentes, pelo mesmo índice para atualização dos impostos municipais.

§ 3° As isenções previstas neste artigo serão implantadas de ofício pela Coordenadoria do Imposto sobre a Propriedade Predial e Territorial Urbana.

Art. 12-B. Estão parcialmente isentos do IPTU, na proporção de 50% (cinquenta por cento), os imóveis localizados em ruas projetadas enquanto não reconhecidas como logradouros públicos.

§ 1° Para fins de concessão do incentivo fiscal mencionado no caput, consideram-se ruas projetadas aquelas:

I – que façam parte de Projeto Aprovado de Loteamento – PAL devidamente inscrito no competente Ofício de Registro de Imóveis, Projeto Aprovado de Alinhamento – PAA ou Planta de Alinhamento Projetado – PAP;

II – que ainda não tenham existência física; e

III – cujas obras de urbanização licenciadas pelo órgão competente estiverem dentro dos prazos estabelecidos na legislação, incluindo as possíveis prorrogações.

§ 2° Para fins de aplicação do disposto no caput, as ruas projetadas devem possuir Valores Unitários Padrão estabelecidos (V0, Vca, Vap, Vlj e Vsc).

§ 3° Os logradouros consideram-se existentes de fato quando tenham pelo menos 2 (dois) equipamentos ou serviços dentre os abaixo listados:

I – caixa de rua, com ou sem calçamento;

II – meio-fio;

III – coletas de águas pluviais;

IV – abastecimento de água encanada;

V – serviços coleta de esgotos;

VI – fornecimento de gás canalizado;

VII – rede de energia elétrica;

VIII – rede telefônica; ou

IX – rede de iluminação pública.

§ 4° Para fins de aplicação do inciso I do § 3°, é necessário que a via esteja fisicamente delimitada, com condições de infraestrutura mínimas que permitam o acesso regular de veículos aos lotes.

§ 5° No caso de reconhecimento parcial de logradouro como público, apenas os imóveis situados na parte do logradouro projetado ainda não reconhecido é que continuarão a fazer jus à isenção prevista no caput.

§ 6° O prazo máximo de vigência do incentivo fiscal previsto neste artigo, conforme estabelecido pelo § 1° do art. 284 da Lei Orgânica do Município do Rio de Janeiro, é de 5 (cinco) anos, a contar da aprovação das obras de urbanização do loteamento.

§ 7° O incentivo fiscal previsto neste artigo está condicionado a prévio reconhecimento pela Coordenadoria do Imposto sobre a Propriedade Predial e Territorial Urbana.”

“Art. 14. Salvo as hipóteses expressamente previstas em lei, as isenções previstas nos arts. 12, 12-A e 12-B não atingem as taxas fundiárias. (NR)”

“Art. 17. (…)

(…)

§ 1° O valor venal da unidade imobiliária edificada será determinado pela multiplicação da área do imóvel pelos fatores de correção e pelo fator de Valor Unitário associado a sua tipologia construtiva, conforme Tabela XVI-A da Lei n° 691, de 1984, dentre os fatores Valor Unitário Padrão Apartamento – Vap; Valor Unitário Padrão Casa – Vca; Valor Unitário Padrão Sala Comercial – Vsc; e Valor Unitário Padrão Loja – Vlj; este último devendo ser aplicado em todos os imóveis de características construtivas que não se enquadrem nas outras três tipologias.

§ 2° No caso de unidade pertencente a edificação apart-hotel e similares que possua utilização residencial, bem como no caso de imóvel enquadrado na tipologia da alínea “z” da Tabela II, o fator de Valor Unitário a ser aplicado será o de Padrão Apartamento – Vap. (NR)

Art. 17-A. Para fins de apuração do valor venal, serão observados os seguintes critérios:

I – as unidades imobiliárias serão avaliadas como livres e desembaraçadas de quaisquer ônus, abstraída qualquer relação jurídica que o titular de direitos sobre o imóvel venha a ter com terceiros;

II – considera-se unidade imobiliária a edificação mais a área ou fração ideal do terreno a ela vinculada; e

III – não se considera o valor dos bens móveis mantidos no imóvel, ainda que em caráter permanente.

Parágrafo único. O valor venal da unidade imobiliária levará em conta os seguintes indicadores:

I – localização, área, característica, tipologia e uso da construção;

II – preços correntes das alienações de imóveis no mercado imobiliário;

III – situação do imóvel em relação aos equipamentos urbanos existentes no logradouro;

IV – declaração do contribuinte, desde que ratificada pelo Fisco, ressalvada a possibilidade de revisão, se comprovada a existência de erro; e

V – outros dados tecnicamente reconhecidos.

Art. 17-B. O valor venal da unidade imobiliária edificada poderá ser apurado, em caráter excepcional, com base em requerimento do contribuinte, nos casos em que já houver decisão definitiva de procedência, total ou parcial, proferida pelos órgãos julgadores administrativos em processo de impugnação de valor venal.

§ 1° Para fins do disposto no caput, o contribuinte deverá declarar que aceita, para utilização na apuração da base de cálculo dos lançamentos do imposto dos exercícios seguintes, o valor fixado pelos órgãos julgadores administrativos, atualizado monetariamente pelo mesmo índice que vier a ser aplicado aos tributos municipais.

§ 2° O disposto no caput e no § 1° não vincula a autoridade lançadora nem impede que, a qualquer tempo, seja revista a base de cálculo de lançamentos já efetuados, quando comprovada a existência de erro, ou seja interrompida a eficácia da declaração como resultado de alteração das condições do mercado imobiliário ou do imóvel.

§ 3° Não cabe recurso da decisão da autoridade lançadora de não utilizar a declaração referida no caput e no § 1° ou de interromper sua eficácia, sem prejuízo do direito do contribuinte de impugnar, nos termos da legislação, o valor venal utilizado no lançamento.

§ 4° Ato do Secretário Municipal de Fazenda estabelecerá a forma e os prazos de apresentação e de eficácia da declaração de que tratam o caput e o § 1°, bem como os demais procedimentos e condições para sua utilização.

Art. 17-C. Quando o contribuinte declarar o valor do seu imóvel para efeitos judiciais ou fixado este em laudo judicial devidamente homologado, o valor será adotado como base de cálculo para lançamento do imposto no exercício fiscal subsequente, desde que não seja inferior ao valor apurado com base no disposto neste Regulamento.

Art. 17-D. Os elementos cadastrais que compõe a base de cálculo do IPTU serão fixados, por meio de arbitramento, mediante despacho fundamento da autoridade competente, na hipótese do art. 160-A do Decreto n° 14.602, de 29 de fevereiro de 1996.

Parágrafo único. Constituem elementos cadastrais passíveis de arbitramento:

I – área edificada;

II – idade;

III – tipologia;

IV – utilização;

V – posição;

VI – área territorial;

VII – testada real e demais fatores de correção territorial; e

VIII – logradouro de tributação e numeração (exceto no caso de edificação com licença).

Art. 18. Os Valores Unitários Padrão para os diversos trechos de logradouros existentes no Município do Rio de Janeiro estão previstos na Tabela XVI-A da Lei n° 691, de 1984, distinguindo-se, conforme a tipologia do imóvel, em:

I – valor Unitário Padrão Apartamento: valor do metro quadrado de apartamento novo posicionado de frente para o logradouro, apurado para o exercício fiscal a que se referir o lançamento para cada um dos logradouros ou trechos de logradouros no Município;

II – valor Unitário Padrão Casa: valor do metro quadrado de casa nova posicionada de frente para o logradouro, apurado para o exercício fiscal a que se referir o lançamento para cada um dos logradouros ou trechos de logradouros no Município;

III – valor Unitário Padrão Loja: valor do metro quadrado de loja térrea nova com uma frente para o logradouro, apurado para o exercício fiscal a que se referir o lançamento para cada um dos logradouros ou trechos de logradouros no Município; e

IV – valor Unitário Padrão Sala Comercial: valor do metro quadrado de sala comercial nova, apurado para o exercício fiscal a que se referir o lançamento para cada um dos logradouros ou trechos de logradouros no Município.

(…)

§ 6° Os Valores Unitários Padrão serão atualizados monetariamente em 1° de janeiro de exercícios subsequentes, com base no índice utilizado para atualização dos impostos municipais, contado desde então. (NR)

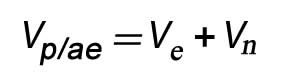

Art. 18-A. Nas unidades imobiliárias prediais em que exista área excedente de terreno na forma do art. 9°, a base de cálculo será apurada segundo a seguinte fórmula:

onde:

Vp/ae = valor venal da unidade imobiliária com área excedente;

Ve = valor venal da parte edificada; e

Vn = valor venal da área excedente do terreno.

§ 1° Para fins de aplicação do caput deste artigo e do art. 46-A, III, o valor venal da área excedente – Vn sofrerá correção pelo fator 0,5 (cinco décimos) quando a legislação urbanística somente permita a construção de edificação unifamiliar no terreno.

§ 2° A correção prevista no § 1° deverá ser solicitada pelo contribuinte por meio de processo administrativo específico, no qual deverá ser autuada certidão expedida pelo órgão urbanístico competente, que ateste que o imóvel está inserido em zoneamento que permite apenas a construção de edificação unifamiliar.”

“Art. 19-A. O logradouro de tributação de um imóvel será o do seu endereço principal, salvo nas hipóteses previstas neste artigo.

§ 1° O endereço principal de um imóvel é aquele atribuído pelo órgão competente para o licenciamento urbanístico.

§ 2° No caso de edificação multiunidades com frente e numeração para mais de um logradouro, o logradouro de tributação será aquele para o qual cada unidade imobiliária autônoma faça frente.

§ 3° Aplica-se o disposto no § 2° à unidade de condomínio horizontal que tenha numeração para mais de um logradouro.

§ 4° Para fins do disposto nos §§ 2° e 3°, a tributação será pelo endereço principal da edificação se a unidade imobiliária autônoma:

I – possuir frente para o logradouro principal e para o da entrada suplementar;

II – não possuir frente para nenhum dos logradouros; ou

III – consistir em área de estacionamento tributado com base no art. 71, VI.

§ 5° Para fins do disposto nos §§ 2° e 3°, se a unidade fizer frente para dois ou mais logradouros que sejam entradas suplementares e não para o do endereço principal, deverá ser utilizado como logradouro de tributação o da entrada suplementar que tenha valor unitário padrão mais elevado.

§ 6° Para fins de aplicação do §§ 2° e 3°, a tributação da unidade imobiliária autônoma pela entrada suplementar dependerá da existência de fato de portaria de acesso de pedestres à edificação por aquele logradouro.

§ 7° No caso de edificação constituída por única unidade imobiliária autônoma com frente e numeração para mais de um logradouro, o logradouro de tributação será aquele para o qual a edificação possua o acesso principal, de acordo com o projeto arquitetônico.

§ 8° No caso de edificação não licenciada perante o órgão urbanístico competente, se esta possuir frente para mais de um logradouro, a tributação será por aquele para o qual ela possua o acesso principal.

§ 9° Nas hipóteses previstas nos §§ 7° e 8°, se não for possível determinar o acesso principal, deverá ser utilizado como logradouro de tributação o que tenha valor unitário padrão mais elevado.

§ 10. Para fins do disposto no § 8°, a numeração será arbitrada pela SMF, exclusivamente para fins fiscais, respeitando-se, sempre que possível, as normas constantes da legislação urbanística.

§ 11. Considera-se condomínio horizontal aquele composto por:

I – edificações uni ou bifamiliares construídas na forma de unidades isoladas em um mesmo terreno; ou

II – edificação multiunidades, na qual as unidades são dispostas lado a lado horizontalmente.

Art. 20. (…)

(…)

VII – das garagens ou vagas cobertas com estruturas permanentes, bem como das garagens ou vagas descobertas em nível diferente do solo;

VIII – das quadras de esporte no nível do solo, que não se caracterizem como terreno original;

(…)

§ 4° Fazem parte das piscinas as áreas revestidas alagadas ou alagáveis que se incorporem às mesmas – como os chamados decks molhados independente da profundidade. (NR)”

“Art. 21. (…)

I – das pérgulas no nível do solo;

(…)

X – das vagas de garagem destinadas exclusivamente ao uso dos condôminos de edificações multiunidades, ressalvado o disposto no art. 71-A, I;

(…)

XII – das marquises existentes na fachada de edifícios, lateralmente abertas, cuja área de projeção esteja fora dos limites do lote. (NR)”

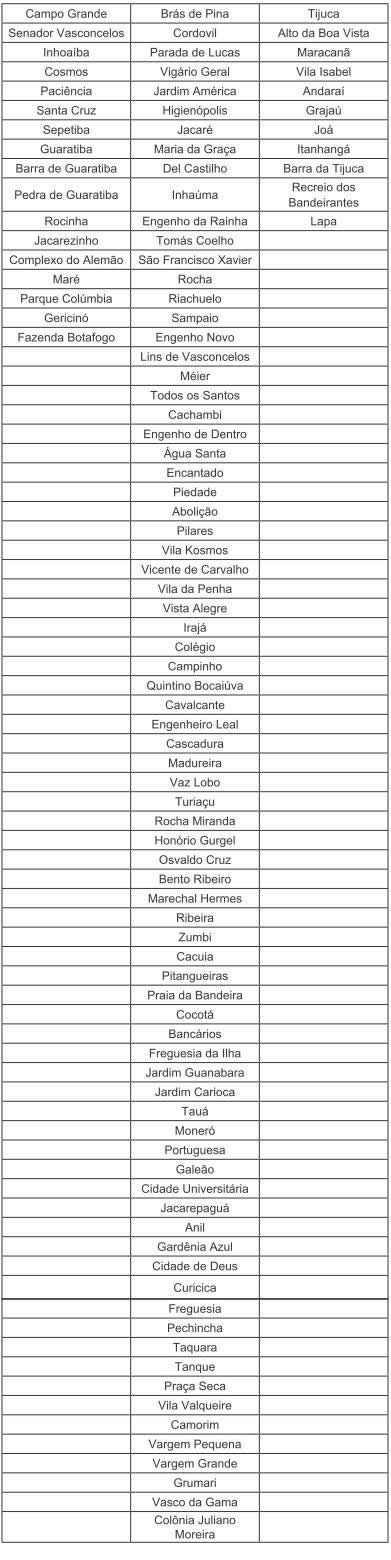

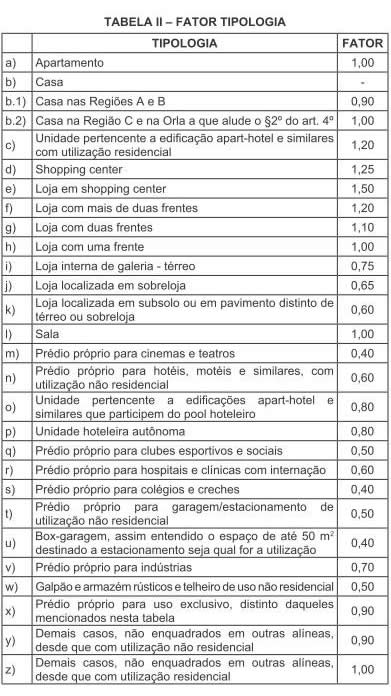

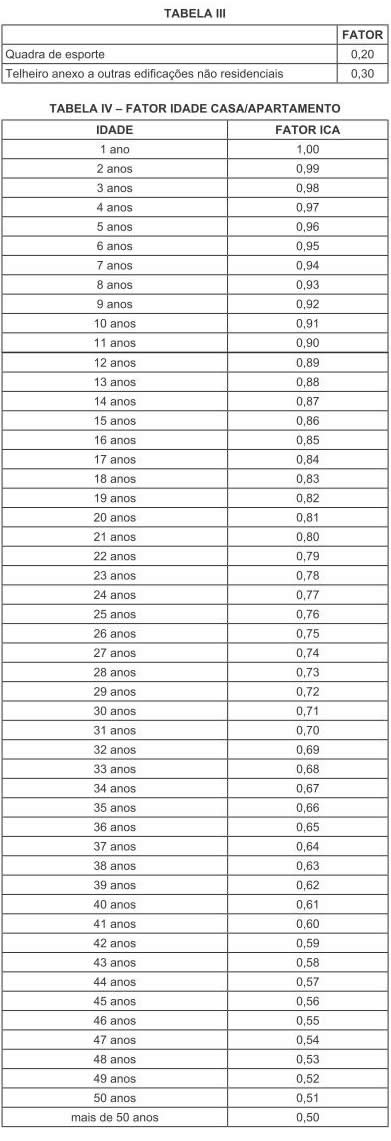

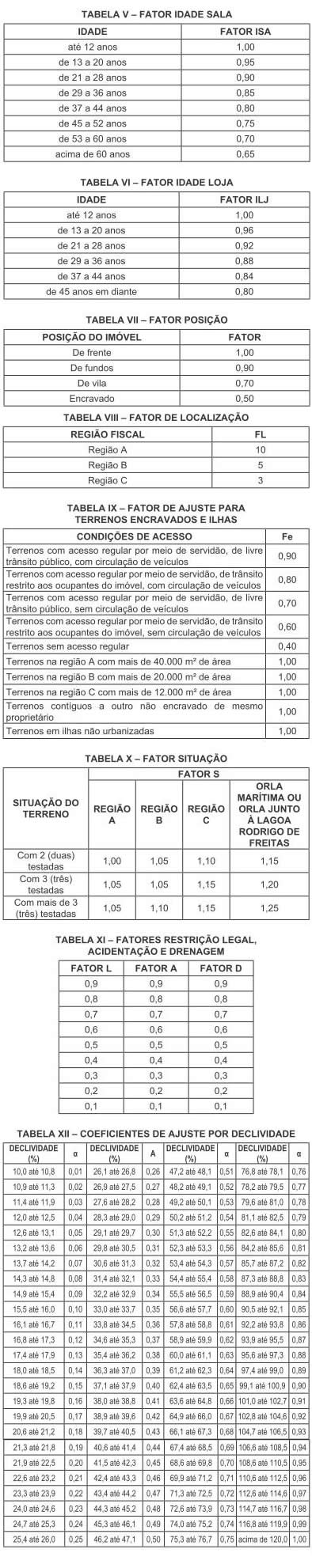

“Art. 25. São fatores de correção para o valor dos imóveis edificados:

I – Fator T – Tipologia, aplicável de acordo com as características construtivas dos imóveis, dentre as previstas na Tabela II, ou de suas partes que sejam telheiros anexos a outras edificações não residenciais e quadras de esportes, conforme Tabela III, consideradas as suas reformas, acréscimos e modificações;

II – Fator de idade, aplicável em razão da idade do imóvel contada a partir do exercício seguinte ao da concessão do “habite-se”, da reconstrução ou da ocupação do imóvel nos casos previstos no art. 5°-B, §§ 1° e 2°, de acordo com os critérios abaixo:

a) para imóveis enquadrados no fator-tipologia da alínea “a” da Tabela II, será aplicado o Fator Idade Casa/Apartamento – ICA, conforme Tabela IV, se a utilização for residencial, ou o Fator Idade Sala – ISA, conforme Tabela V, se a utilização não for residencial;

b) para imóveis enquadrados no fator-tipologia das alíneas “c” ou “z” da Tabela II, será aplicado o Fator Idade Casa/Apartamento – ICA, conforme Tabela IV;

c) para imóveis enquadrados no fator-tipologia da alínea “b” da Tabela II, será aplicado o Fator Idade Casa/Apartamento – ICA, conforme Tabela IV, se a utilização for residencial, ou o Fator Idade Loja – ILJ, conforme Tabela VI, se a utilização não for residencial;

d) para imóveis enquadrados no fator-tipologia da alínea “l” da Tabela II, será aplicado o Fator Idade Sala – ISA, conforme Tabela V; e

e) para os demais imóveis, será aplicado o Fator Idade Loja – ILJ, conforme Tabela VI;

III – Fator P – Posição, conforme Tabela VII, aplicável somente a imóveis enquadrados no fator-tipologia das alíneas “a”, “b”, “c” ou “z”, da Tabela II, segundo a localização do imóvel em relação ao logradouro, distinguindo-o como de frente, de fundos, de vila ou encravado.

(…) (NR)”

“Art. 26-A. (…)

(…)

§ 5° (…)

I – certidão de “habite-se” ou de aceitação de obras emitida em exercício posterior ao da data utilizada para a fixação da idade do imóvel; ou

II – documento comprobatório das hipóteses previstas neste artigo com data mais recente, salvo no caso de renovação da licença.

§ 6° Para fins do disposto no inciso II do caput, a idade do imóvel será contada:

I – do exercício seguinte ao da constatação, quando houver restituição cartográfica ou outros elementos que indiquem o tempo de existência da edificação;

II – de 1° de janeiro do 5° (quinto) ano anterior ao da abertura de processo administrativo pelo interessado, quando não for possível levantar a idade com base no inciso I deste parágrafo; ou

III – de 1° de janeiro do 5° (quinto) ano anterior ao da verificação em procedimento de ofício, quando não for possível levantar a idade com base no inciso I deste parágrafo.

§ 7° O contribuinte poderá contestar o arbitramento de que trata o § 6°, devendo apresentar os elementos que comprovem, de forma inequívoca, a idade do imóvel.

(…) (NR)”

“Art. 30. A tipologia de um imóvel, observada a Tabela II, depende exclusivamente das suas características construtivas, sendo irrelevante a sua utilização.

§ 1° No cálculo do valor venal de imóveis onde existam quadras de esporte no nível do solo, cobertas ou descobertas, ou telheiros anexos a edificações não residenciais, as áreas das quadras de esportes e dos telheiros serão cadastradas por partes, corrigidas pelos respectivos fatores constantes da Tabela III.

§ 2° As características construtivas relativas a cada tipologia serão definidas em ato do Secretário Municipal de Fazenda.

§ 3° Não havendo na legislação tributária definição das características construtivas de determinada tipologia, aplica-se, no que couber, a tipologia licenciada pelo órgão urbanístico competente, que conste do “habite-se” ou da certidão de transformação de uso. (NR)”

“Art. 32. Para a determinação do fator posição, aplicável somente a imóveis enquadrados no fator tipologia das alíneas “a”, “b.1”, “b.2”, “c” ou “z” da Tabela II, prevalecerá a efetiva situação do imóvel em relação ao logradouro de tributação.

§ 1° As unidades imobiliárias autônomas laterais ou as das colunas que estejam encobertas, ainda que parcialmente, por outros blocos, serão consideradas como de fundos.

(…)

§ 3° Considera-se em vila o imóvel cujo terreno, constante de PAL aprovado como vila pelo órgão competente para o licenciamento urbanístico, seja fisicamente delimitado, tenha confrontação com pelo menos um dos lotes de vila vizinhos e testada para rua interna de vila.

§ 4° O imóvel situado originalmente em vila, cuja via interna venha a ser reconhecida pelo órgão urbanístico competente como logradouro público, passará a ser tributado por este, com posição frente ou fundos, conforme o caso.

§ 5° Considera-se encravada a edificação construída em terreno que não se comunica com a via pública, exceto por direito de passagem ou servidão.

§ 6° Serão considerados de frente:

I – os imóveis cadastrados com as tipologias das alíneas “a” e “c” da Tabela II, cujas janelas da sala ou quarto estejam voltados para o logradouro;

II – os imóveis cadastrados com as tipologias das alíneas “b.1”, “b.2” e “z” da Tabela II, que sejam únicos em um lote; e

III – as unidades em condomínio horizontal (art. 19-A, § 11) que não estejam encobertas por outra edificação, em relação ao logradouro. (NR)

Art. 33. As unidades imobiliárias autônomas prediais situadas em condomínios fechados e vilas serão cadastradas respeitando-se a numeração oficial e o logradouro licenciados pelo órgão competente para o licenciamento urbanístico, observado o disposto no art. 19-A. (NR)”

“Art. 34-A. Para fins de apuração do valor venal do imóvel, será considerada sua tipologia e, para fins de apuração da alíquota, será considerada sua utilização.

§ 1° No caso de imóvel com tipologia não residencial, que venha a ser utilizado exclusivamente como residência, a apuração da base de cálculo será feita com base na tipologia não residencial cadastrada, e a alíquota, conforme o art. 46-A, pelo regime residencial.

§ 2° No caso de imóvel com tipologia residencial, que venha a ser utilizado exclusivamente como não residencial, a apuração da base de cálculo será feita com base na tipologia residencial cadastrada, e a alíquota, conforme o art. 46-A, pelo regime não residencial.

Art. 35. (…)

(…)

§ 2° Ato do Secretário Municipal de Fazenda disporá sobre os requisitos a serem atendidos para fins de aplicação do disposto neste artigo.

§ 3° Mesmo que a atividade econômica exercida não seja tolerada em imóveis residenciais em determinado zoneamento, caso a área na qual seja exercida atividade econômica não supere 25m² (vinte e cinco metros quadrados), o imóvel enquadrado nas tipologias mencionadas no caput será tributado como residencial, não sendo modificada a tipologia original do imóvel.

§ 4° Para fins do disposto no § 3°, é necessário que o imóvel tenha a área com utilização residencial igual ou superior à área com utilização não residencial e que as partes com utilização residencial e não residencial sejam perfeitamente delimitadas. (NR)”

“Art. 37. O enquadramento da utilização de um imóvel, ou parte deste, como não residencial depende de:

I – ser comprovada a efetiva ocupação com atividade econômica;

II – ter havido transformação de uso do imóvel; ou

III – haver alvará de licença para estabelecimento aprovado para o local, ressalvado o caso previsto no art. 35.

§ 1° Para fins do disposto no inciso III, não será admitida a apresentação da ficha de consulta de aprovação prévia de local deferida pelo órgão competente.

§ 2° A alteração da utilização de residencial para não residencial, ou desta para residencial, somente importará na alteração da tipologia do imóvel se houver transformação de uso junto ao órgão urbanístico competente para o licenciamento urbanístico. (NR)”

“Art. 40. O valor venal do imóvel não edificado e do excesso de área definido no art. 9° será obtido pela multiplicação de sua testada fictícia (Tf), ou da testada fictícia do excesso de área, pelo valor unitário padrão territorial – V0 do logradouro e por fatores de correção. (NR)

Art. 41. A testada fictícia – Tf é obtida pela multiplicação do fator de ajustamento do terreno ao lote padrão pela testada do terreno conforme as fórmulas abaixo:

I – Para terrenos com profundidade média de até 36m (trinta e seis metros):

II – Para terrenos com profundidade média superior a 36m (trinta e seis metros):

onde:

A = Área total do terreno;

T = Testada do terreno; e

P = Profundidade média do terreno.

§ 1° Para fins de cálculo da testada fictícia – Tf, deverá ser observado o seguinte:

I – considera-se lote padrão aquele que possua 36m (trinta e seis metros) de profundidade e 10m (dez metros) de testada real; e

II – a profundidade média do terreno é obtida mediante divisão da área do terreno pela testada real.

§ 2° O terreno que tenha mais de uma frente será tributado pela testada que corresponder à frente voltada para o logradouro que resulte no valor de imposto mais elevado.

§ 3° Nos terrenos situados em esquina para dois logradouros distintos, na determinação das testadas reais, deverão ser consideradas as frentes lineares, acrescidas da metade do comprimento do arco em curva.

§ 4° Serão cadastradas as diversas testadas do terreno, ainda que voltadas para um mesmo logradouro.

§ 5° As testadas contínuas existentes para um mesmo logradouro serão cadastradas como uma só, com o comprimento total.

§ 6° Caso o terreno seja cortado por um logradouro sem que tenha sido aprovado projeto de loteamento ou de alinhamento, com consequente inscrição no Registro de Imóveis, deverá ser efetuado o desdobramento por fração fiscal.

§ 7° Os terrenos que façam parte de Projetos Aprovados de Loteamento – PAL, devidamente inscritos no competente Ofício de Registro de Imóveis, de Projeto Aprovado de Alinhamento – PAA ou de Planta de Alinhamento Projetado – PAP, e que venham a fazer frente para algum logradouro ou trecho de logradouro constante do projeto ou planta, que ainda não tenha existência física, serão cadastrados como se tais logradouros ou trechos de logradouros de fato já existissem, utilizando como testadas reais as testadas projetadas. (NR)

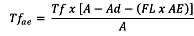

Art. 41-A. A testada fictícia da área excedente – Tfae, definida no art. 9°, será obtida pela fórmula:

onde:

Tf = testada fictícia calculada para a área total do terreno;

A = área total do terreno;

Ad = área a ser deduzida, nos termos do § 2° do art. 9°;

AE = área edificada tributável total; e

FL = fator de localização, conforme Tabela VIII.

Parágrafo único. Para fins do cálculo previsto no caput, será observado o disposto no art. 41, § 2°.

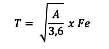

Art. 41-B. São considerados encravados os terrenos que não se comunicam com a via pública exceto por direito de passagem ou servidão.

§ 1° A testada do terreno – T a ser utilizada no cálculo da testada fictícia de terrenos encravados será obtida pela seguinte fórmula:

onde:

A = área total do terreno; e

Fe = fator de ajuste, conforme Tabela IX.

§ 2° Aplica-se o disposto no § 1° aos terrenos situados em ilhas não urbanizadas.

§ 3° Aplica-se o fator de correção Fe igual a 1,0 (um inteiro) aos terrenos encravados:

I – na região A com área superior a 40.000m² (quarenta mil metros quadrados);

II – na região B com área superior a 20.000m² (vinte mil metros quadrados);

III – na região C com área superior a 12.000m² (doze mil metros quadrados);

IV – que sejam contíguos a outro não encravado do mesmo proprietário ou possuidor a qualquer título; e

V – situados em ilhas não urbanizadas.

§ 4° Para o cálculo do valor venal de terrenos encravados utilizar-se-á o Valor Unitário Padrão Territorial – V0 (art. 42) correspondente ao logradouro para o qual fique comprovada de forma inequívoca a existência de acesso regular.

§ 5° No caso previsto no § 4°, havendo mais de um acesso, utilizar-se-á o V0 mais elevado.

Art. 42. (…)

Parágrafo único. O Valor Unitário Padrão – V0 tem por referência o dia 1° de janeiro de 2017 e será atualizado monetariamente a cada dia 1° de janeiro dos exercícios subsequentes, com base no índice utilizado para atualização dos impostos municipais, contado desde então. (NR)

Art. 43. São fatores de correção para os imóveis não edificados:

I – Fator S: Situação (Tabela X), aplicável a terrenos com² (duas) ou mais testadas;

II – Fator L: Restrição Legal (Tabela XI), aplicável a terrenos sobre os quais incidam restrições legais ao seu pleno aproveitamento;

III – Fator A: Acidentação Topográfica (Tabela XI), aplicável a terrenos que apresentem características de acidentação topográfica impeditivas de seu pleno aproveitamento; e

IV – Fator D: Drenagem (Tabela XI), aplicável a terrenos inundáveis e alagados, assim entendidos aqueles submersos temporariamente, e os permanentemente submersos, respectivamente. (NR)”

“Art. 45. O Fator S – Situação será obtido pelo coeficiente estabelecido na Tabela X, em função do número de testadas do terreno, inclusive aquelas de que trata o art. 41, § 7°.

Parágrafo único. Para a aplicação do Fator S – Situação, não serão consideradas as testadas para logradouro cujo acesso ao terreno seja definitivamente impedido pelo Poder Público. (NR)

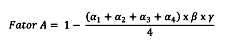

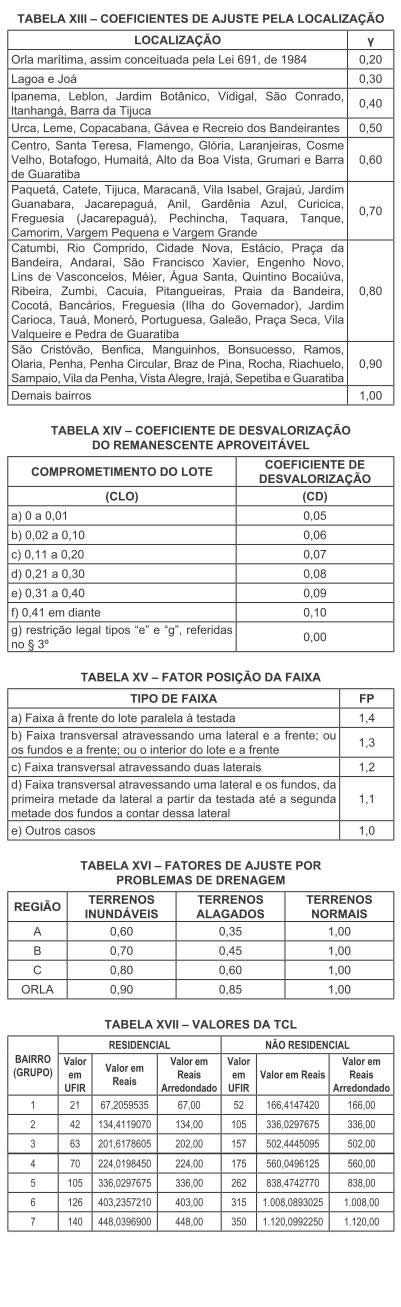

Art. 45-A. O Fator A – Acidentação Topográfica será obtido pela seguinte fórmula:

onde:

α1, α2, α3, α4 = coeficientes de ajuste por declividade para cada quarto do terreno;

ß = coeficiente relativo à fração da área do imóvel atingida pela acidentação, considerada sua posição em relação à testada; e

y = coeficiente de ajuste pela localização do imóvel.

§ 1° O resultado desta fórmula deverá ser arredondado para o valor mais próximo da Tabela XI, observado o valor mínimo de 0,1 (um décimo).

§ 2° O coeficiente α será obtido pela aplicação da Tabela XII, calculado para cada quarto do terreno.

§ 3° Cada quarto do terreno corresponderá à quarta parte de sua área, subdividida por linhas paralelas à testada.

§ 4° A declividade utilizada para a obtenção do coeficiente α na Tabela XII será a declividade média do acidente na sua linha de declive médio.

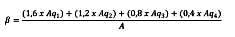

§ 5° A linha de declive médio mencionada no § 4° é a obtida da média entre a linha de menor e maior comprimento, ambas iniciando na curva de nível mais próxima do logradouro para o qual o terreno faz testada até a última curva de nível, observando a divisão do terreno em quartis.

§ 6° O coeficiente ß será obtido pela fórmula:

onde:

A = área do terreno; e

Aq1, Aq2, Aq3, Aq4 = áreas do acidente situadas, respectivamente, no 1°, 2°, 3° e 4° quartos do terreno.

§ 7° A área do acidente situado em determinado quartil (Aq1, Aq2, Aq3, Aq4) é a sua área atingida por declividade, descontadas as áreas das projeções das construções existentes naquele quartil.

§ 8° O coeficiente y será obtido pela Tabela XIII, segundo o bairro de localização do imóvel.

§ 9° Serão considerados acidentados, para fins de aplicação do Fator A – Acidentação Topográfica, os terrenos ou frações de terreno com declividade superior a 10% (dez por cento) na linha de declive médio, e cujo fator, calculado pela fórmula estabelecida no caput, seja inferior a 0,95 (noventa e cinco centésimos).

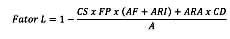

Art. 45-B. O Fator L – Restrição Legal será determinado pela seguinte fórmula:

onde:

CS = Coeficiente de servidão;

FP = Fator posição da faixa;

AF = Área da faixa (m²);

ARI = Área remanescente inaproveitável (m²);

ARA = Área remanescente aproveitável (m²);

CD = Coeficiente de desvalorização do remanescente aproveitável; e

A = Área total do terreno (m²).

§ 1° Estão sujeitos à aplicação do Fator L – Restrição Legal os terrenos atingidos por restrição legal individualizada à edificação, que impeça o seu pleno aproveitamento.

§ 2° As restrições à edificação, de ordem geral, aplicáveis a todos os terrenos situados em determinadas áreas do Município, bem como as normas edilícias gerais e zonais, não ensejam aplicação do fator de que trata o caput.

§ 3° O Fator L – Restrição Legal refere-se às situações abaixo:

I – servidão de passagem de vias existentes ou projetadas;

II – servidão de passagem de linhas de transmissão de energia;

III – servidão para passagem de tubulações;

IV – servidão para estabelecimento de cones de aproximação em pistas de pouso;

V – servidão para proteção ambiental;

VI – servidão para passagem de galerias subterrâneas;

VII – servidão de proteção de margens de rios e lagoas – FMP;

VIII – áreas non aedificandi; e

IX – outros motivos de restrição legal.

§ 4° O coeficiente de servidão (CS) é de 0,70 (setenta centésimos) para qualquer situação de servidão.

§ 5° A área total remanescente inaproveitável (ARI) é a área do terreno localizada entre as laterais da faixa de servidão e os limites do terreno quando essa área for menor do que o lote mínimo, de acordo com a legislação urbanística em vigor.

§ 6° A área remanescente aproveitável (ARA) é a área do terreno localizada entre as laterais da faixa de servidão e os limites do terreno, quando essa área for maior ou igual ao lote mínimo, de acordo com a legislação urbanística em vigor.

§ 7° O coeficiente de desvalorização do remanescente aproveitável (CD) será apurado pela Tabela XIV, em função do comprometimento do lote (CLO), calculado de acordo com a fórmula a seguir:

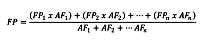

§ 8° O fator posição da faixa – FP é definido conforme Tabela XV.

§ 9° O Fator L – Restrição Legal resultante deverá ser arredondado para o valor mais próximo que conste da Tabela XI, observado o valor mínimo de 0,1 (um décimo).

§ 10. Caso o terreno se sujeite a mais de uma forma de restrição legal ou possua faixas em posições diversas, proceder-se-á da seguinte forma:

I – a área da faixa (AF) será a soma das áreas das faixas de cada tipo de servidão, deduzindo-se as áreas superpostas;

II – a área remanescente inaproveitável (ARI) será a soma das áreas remanescentes inaproveitáveis criadas por cada tipo de servidão, deduzindo-se as áreas superpostas;

III – caso uma das servidões seja do tipo E (proteção ambiental) ou G (proteção das margens de rios e lagoas), o CD será zero; e

IV – o fator posição (FP) será a média dos fatores, conforme o estipulado no § 8°, ponderados em relação às respectivas áreas de faixa, sem serem consideradas as superposições, conforme a fórmula abaixo:

onde:

FP1 = fator de posição da faixa 1;

FP2 = fator de posição da faixa 2;

FPn = fator de posição da faixa n;

AF1 = área da faixa 1, sem incluir superposição;

AF2 = área da faixa 2, sem incluir superposição; e

AFn = área da faixa n, sem incluir superposição.

§ 11. No caso de servidão ambiental, o Fator L será aplicado ao imóvel que apresente fração situada nas Zonas destinadas à Proteção da Vida Silvestre ou, quando couber, nas Zonas de Preservação da Vida Silvestre, instituídas por ato do Chefe do Poder Executivo, desde que estejam situadas em Unidades de Conservação da Natureza e Uso Sustentável.

§ 12. No caso previsto no § 11, só serão consideradas as frações do terreno com restrição à edificação, conforme estabelecido no plano de manejo elaborado pelo órgão executor do Sistema Nacional de Unidades de Conservação da Natureza – SNUC, em suas respectivas esferas de atuação.

§ 13. No caso de logradouro existente ou projetado em área particular, será aplicado o Fator L – Restrição Legal para a área do alinhamento.

§ 14. No caso de servidão de passagem de linha de transmissão de energia, estabelecida por Furnas Centrais Elétricas S.A., Light S.A. ou outra empresa de transmissão ou distribuição de energia elétrica, aplicar-se-á o Fator L – Restrição Legal para os terrenos que tiverem a faixa non aedificandi inscrita no Registro de Imóveis, exceto se a área da faixa de servidão se constituir em unidade autônoma.

§ 15. Para fins fiscais, as faixas marginais de proteção – FMP serão delimitadas de acordo com os seguintes critérios:

I – as faixas marginais de qualquer curso d’água natural perene e intermitente, excluídos os efêmeros, desde a borda da calha do leito regular, em largura mínima de:

a) 30m (trinta metros), para os cursos d’água de menos de 10m (dez metros) de largura;

b) 50m (cinquenta metros), para os cursos d’água que tenham de 10m (dez metros) a 50m (cinquenta metros) de largura;

c) 100m (cem metros), para os cursos d’água que tenham de 50m (cinquenta metros) a 200m (duzentos metros) de largura;

d) 200m (duzentos metros), para os cursos d’água que tenham de 200m (duzentos metros) a 600m (seiscentos metros) de largura;

e) 500m (quinhentos metros), para os cursos d’água que tenham largura superior a 600m (seiscentos metros);

II – as áreas no entorno dos lagos e lagoas naturais, em faixa com largura mínima de 30m (trinta metros), em zonas urbanas;

III – as áreas no entorno dos reservatórios d’água artificiais, decorrentes de barramento ou represamento de cursos d’água naturais, na faixa definida na licença ambiental do empreendimento; e

IV – as áreas no entorno das nascentes e dos olhos d’água perenes, qualquer que seja sua situação topográfica, no raio mínimo de 50m (cinquenta metros).

§ 16. As situações previstas no § 3°, quando não constituírem situações físicas, somente serão consideradas se inscritas no Registro de Imóveis, constarem de projetos aprovados e registrados ou forem reguladas por ato do Poder Executivo, observado o disposto neste artigo.

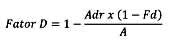

Art. 45-C. O Fator D – Drenagem será obtido pela seguinte fórmula:

onde:

Adr = área inundável ou alagada;

Fd = fator de ajuste, apurado conforme Tabela XVI; e

A = área total do terreno.

§ 1° São consideradas inundáveis as áreas que fiquem submersas quando da ocorrência de inundações que se formem após fortes chuvas.

§ 2° São consideradas alagadas as áreas que permanecerem predominantemente submersas ou encharcadas.

§ 3° São consideradas inundáveis ou alagadas as áreas objeto de laudo técnico elaborado pelo órgão municipal ou estadual competente, acompanhadas de planta de situação devidamente aprovada por esse órgão ou aquelas indicadas nas plantas cadastrais do Instituto Pereira Passos – IPP.

§ 4° O Fator D – Drenagem não se aplicará aos terrenos cujos problemas de drenagem decorram de obra ou intervenção inadequada de responsabilidade do proprietário em algum curso de drenagem, em desacordo com os critérios do Poder Público.

Art. 45-D. Nos casos em que o imóvel seja tributado nos termos do art. 9°, o Fator L – Restrição Legal, o Fator A – Acidentação Topográfica e o Fator D – Drenagem serão aplicados ao terreno, levando-se em consideração as características de sua área total.

Parágrafo único. Para fins do disposto no caput, não se consideram:

I – as áreas excluídas em razão do art. 9°, § 2°; e

II – as faixas de terreno ocupadas por edificações ou obras de terraplenagem.

Art. 46. O lançamento do IPTU é anual e reporta-se ao fato gerador ocorrido no dia 1° de janeiro de cada ano.

(…) (NR)

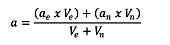

Art. 46-A. O imposto será calculado aplicando-se sobre a base de cálculo as seguintes alíquotas, de acordo com a utilização dada ao imóvel:

I – Imóveis edificados: Alíquota (%)

1 – Unidades Residenciais ……………………………………… 1,0

2 – Unidades Não Residenciais………………………………… 2,5

II – Imóveis Não Edificados………………………………………. 3,0

III – no caso de imóveis edificados com área excedente de terreno na forma do art. 9°, a alíquota a ser aplicada será obtida pela média ponderada entre a alíquota prevista para unidades imobiliárias edificadas residenciais ou não residenciais, conforme o caso, e a alíquota prevista para unidades imobiliárias não edificadas, tendo como peso, respectivamente, o valor venal da área edificada e o valor venal da área excedente de terreno, conforme a seguinte expressão:

onde:a = alíquota aplicável à unidade imobiliária edificada com área excedente de terreno;

ae = alíquota aplicável a unidades imobiliárias edificadas – residenciais ou não residenciais;

Ve = valor venal da parte edificada;

an = alíquota aplicável a unidades imobiliárias não edificadas; e

Vn = valor venal da área excedente de terreno.

§ 1° Quando não ultrapassar os valores fixados nas tabelas abaixo, o imposto sofrerá os seguintes descontos, de acordo com a utilização dada ao imóvel:

I – Imóveis Edificados:

1 – Unidades Residenciais:

| Valor do Imposto até (R$) | Desconto (%) |

| 800,00 | 60 |

| 1.200,00 | 40 |

| 1.600,00 | 20 |

| 3.000,00 | 10 |

2 – Unidades Não Residenciais:

| Valor do Imposto até (R$) | Desconto (R$) |

| 5.000,00 | 600,00 |

II – Imóveis Não Edificados:

| Valor do Imposto até (R$) | Desconto (R$) |

| 3.000,00 | 1.000,00 |

III – no caso de imóveis edificados com área excedente de terreno na forma do art. 9°, o desconto a ser aplicado será o previsto no item do inciso I deste parágrafo a que corresponder a modalidade de utilização da área edificada do imóvel.

§ 2° Os valores monetários expressos no § 1° serão atualizados a cada dia 1° de janeiro de exercícios subsequentes, com base no índice utilizado para atualização dos impostos municipais, contado desde então.

§ 3° No caso de inscrição fiscal imobiliária cadastrada por fração fiscal, a apuração do imposto será feita como se não houvesse o fracionamento; sobre o valor apurado será aplicado o desconto, se cabível, e então será efetuada a multiplicação pela fração fiscal para se obter o valor efetivamente devido.

Art. 46-B. O crédito tributário do IPTU considera-se constituído pela notificação do lançamento ao sujeito passivo ou ao seu representante.

§ 1° A notificação do lançamento ao sujeito passivo se dará da seguinte forma:

I – no lançamento ordinário do IPTU – anual, por meio de publicação, no Diário Oficial do Município, de edital com a comunicação da emissão das guias e dos prazos para pagamento e de impugnação.

II – no lançamento extraordinário do IPTU, nos termos do art. 22 do Decreto n° 14.602, de 1996.

§ 2° No caso do não recebimento do carnê anual de pagamento, o contribuinte deverá obter a segunda via nos postos de atendimento do IPTU ou no endereço eletrônico da Prefeitura.

Art. 47. Enquanto não extinto o direito da Fazenda Municipal poderão ser efetuados lançamentos omitidos ou complementares, estes últimos somente quando decorrentes de erro de fato.

(…)

§ 3° Considera-se erro de fato aquele que, observado o disposto no art. 78, § 1°, do Decreto n° 14.602, de 1996:

I – seja decorrente de soma ou de cálculo, de discriminação de valores ou de transcrição de elementos identificadores de documentos examin ados; ou

II – origine-se do emprego de elementos cadastrais que estejam em desacordo com as características reais do bem, tais como:

a) área construída;

b) idade do imóvel;

c) tipologia;

d) utilização;

e) posição em relação ao logradouro;

f) logradouro de tributação;

g) identificação da propriedade, número ou complemento;

h) área territorial;

i) testada real;

j) situação na quadra;

k) seção e trecho;

l) acidentação;

m) restrição Legal; e

n) drenagem. (NR)”

“Art. 50-A. Extinguem o crédito tributário do IPTU:

I – o pagamento, nos termos do art. 51;

II – compensação, inclusive a amortização de indébito, nos termos do art. 68;

III – a remissão;

IV – a prescrição;

V – a conversão de depósito em renda;

VI – a decisão administrativa irreformável;

VII – a decisão judicial transitada em julgado;

VIII – a dação em pagamento em bens imóveis; e

IX – transação.”

“Art. 64-A. Considera-se indébito fiscal de IPTU o valor pago:

I – a maior do que o cobrado ou em duplicidade;

II – referente ao desconto, no pagamento efetuado até o vencimento da cota única, sem o respectivo abatimento;

III – a maior, em razão de revisão de elementos cadastrais do imóvel que resulte na redução do lançamento; e

IV – relativo aos exercícios para os quais venha ser reconhecido o direito a isenção, não incidência ou imunidade.”

“Art. 68. O indébito fiscal apurado poderá ser utilizado:

I – como crédito, para, no máximo, 3 (três) exercícios seguintes ao de seu deferimento, nos termos do art. 154, § 1°, do Decreto n° 14.602, de 1996; e

II – para amortização de créditos tributários de inscrições fiscais envolvidas no mesmo procedimento fiscal.

§ 1° A aplicação do disposto no inciso I está condicionada à edição de ato normativo do Secretário Municipal de Fazenda.

§ 2° O aproveitamento de indébito como crédito em outro exercício depende da atualização monetária dos valores a serem compensados. (NR)”

“Art. 71. Para fins de tributação do IPTU, considera-se unidade imobiliária autônoma predial, devendo ser tributada de forma individualizada:

(…)

VII – a edificação a título de benfeitoria, na forma deste Regulamento.

(…)

§ 7° Para fins do disposto nos incisos III, IV e V, serão tributadas apenas as áreas privativas das unidades, ainda que não registrada a instituição de condomínio no Registro de Imóveis. (NR)”

“Art. 78. (…)

§ 1° A inscrição atribuída na forma do caput se dará a título precário, exclusivamente para efeitos fiscais, não importando reconhecimento da titularidade ou de regularidade urbanística da benfeitoria.

(…) (NR)”

“Art. 80. (…)

Parágrafo único. (…)

I – certidão do Registro de Imóveis referente ao lote sobre o qual a benfeitoria foi construída, onde conste a descrição do terreno e identificação do proprietário, se houver;

(…) (NR)

Art. 81. Estando a benfeitoria construída em área desapropriada ou sujeita a qualquer tipo de restrição à ocupação, o cadastramento será realizado, devendo a SMF comunicar ao órgão responsável a existência da edificação. (NR)”

“Art. 85. (…)

I – possuir utilização mista, desde que as partes estejam perfeitamente delimitadas e possuam entrada exclusiva e independente, observado o disposto no art. 35; ou

(…) (NR)”

“Art. 107. A Taxa de Coleta Domiciliar do Lixo – TCL tem como fato gerador a utilização efetiva ou potencial do serviço público, prestado ou posto à disposição, de coleta domiciliar de lixo ordinário.

Parágrafo único. Considera-se ocorrido o fato gerador da TCL no primeiro dia do exercício a que corresponder a referida taxa. (NR)

Art. 107-A. O serviço público de coleta domiciliar de lixo de que trata o art. 107 compreende as atividades de recolhimento, de transporte e de descarga do lixo ordinário relativo ao imóvel.

§ 1° Considera-se lixo domiciliar extraordinário, conforme disposto no art. 8°, I, combinado com o art. 7°, III, IV e IX, todos da Lei n° 3.273, de 6 de setembro de 2001:

I – os resíduos de poda de manutenção de jardim, pomar ou horta de habitação unifamiliar ou multifamiliar, especialmente troncos, aparas, galhadas e assemelhados, de acordo com as quantidades e periodicidade estabelecidas pelo órgão ou entidade municipal competente;

II – o entulho de pequenas obras de reforma, de demolição ou de construção em habitação unifamiliar ou multifamiliar, especialmente restos de alvenaria, concreto, madeiras, ferragens, vidros e assemelhados, de acordo com as quantidades e periodicidade estabelecidas pelo órgão ou entidade municipal competente; e

III – o lixo que possa ser tipificado como domiciliar produzido em estabelecimentos comerciais, de serviços ou unidades industriais ou instituições/entidades públicas ou privadas ou unidades de trato de saúde humana ou animal ou mesmo em imóveis não residenciais, cuja natureza ou composição sejam similares àquelas do lixo domiciliar e cuja produção exceda o volume diário, por contribuinte, de 120 (cento e vinte) litros ou 60 (sessenta) quilogramas.

§ 2° A coleta de lixo domiciliar extraordinário, de que trata o § 1°, não afasta o direito à coleta domiciliar de lixo ordinário do imóvel, devendo ser observado o disposto no art. 113-B, I, “a”.

Art. 108. O contribuinte da TCL é o proprietário ou o titular do domínio útil ou o possuidor, a qualquer título, de unidade imobiliária edificada que seja alcançada pelo serviço. (NR)

Art. 109. (…)

I – os moradores em favelas;

(…)

IV – os contribuintes referidos no art. 12, XVIII, XIX, XX, XXI e seu § 12;

V – os templos religiosos de todas as denominações; e

VI – na proporção de 30% (trinta por cento), os imóveis edificados de utilização residencial cujo valor venal seja inferior a R$ 55.000,00 (cinquenta e cinco mil reais), devendo-se corrigir monetariamente tal limite a partir de 1° de janeiro de 2018, inclusive, e a cada 1° de janeiro de exercícios subsequentes, pelo mesmo índice utilizado para atualização dos impostos municipais.

§ 1° A isenção prevista no inciso I será implantada diretamente pela Coordenadoria do Imposto sobre a Propriedade Predial e Territorial Urbana mediante a constatação de que o imóvel está localizado em área de favela, conforme cadastro do Instituto Municipal de Urbanismo Pereira Passos.

§ 2° As isenções previstas neste artigo, excetuando-se aquelas constantes dos incisos I e VI, condicionam-se ao seu reconhecimento pela Coordenadoria de Consultas e Estudos Tributários, na forma estabelecida pelo Poder Executivo.

§ 3° Mediante comunicação do cessionário do imóvel, o procedimento de reconhecimento da isenção de que trata o inciso II será instaurado de ofício pelo órgão competente da SMF.

§ 4° A isenção prevista no inciso II prevalecerá a partir do exercício seguinte ao da assinatura do contrato de cessão e será cancelada no exercício posterior ao do término do referido contrato. (NR)”

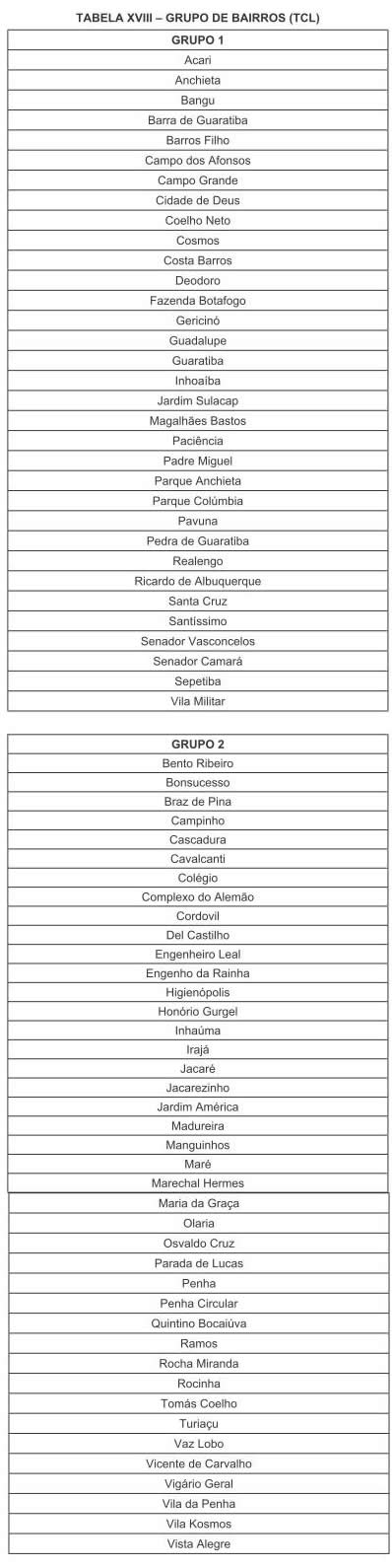

“Art. 111. A TCL devida por cada imóvel será calculada em função da sua produção de lixo, considerando o bairro onde se localiza e a utilização a que este se destina, levando-se em conta ainda:

I – o custo total anual do serviço de coleta do lixo domiciliar, proveniente das rubricas contábeis da Companhia Municipal de Limpeza Urbana – Comlurb, a ele vinculadas; e

II – o número de inscrições imobiliárias por destinação e por grupo de bairros que apresentem as mesmas características em termos de custos operacionais e de produção de lixo por unidade imobiliária.

§ 1° A TCL devida por cada imóvel corresponde ao valor constante da Tabela XVII, conforme seu uso e bairro em que se localize.

§ 1°-A O valor da TCL será obtido pela aplicação da seguinte fórmula:

onde:

VR = valor de referência (art. 3°, § 1°, da Lei n° 2.68

VR = valor de referência (art. 3°, § 1°, da Lei n° 2.687, de 26 de novembro de 1998);

CGB = coeficiente por grupo de bairros (Tabela 2 da Lei n° 2.687, de 1998); e

CUI = coeficiente por utilização do imóvel (Tabela 3 da Lei n° 2.687, de 1998).

(…)

§ 7° Para fins de apuração da TCL, será adotado o mesmo logradouro utilizado no cálculo do IPTU.

§ 8° Os bairros a que se refere este artigo são os constantes da Tabela XVIII.

§ 9° Nos casos de desdobramento por fração fiscal ou de isenção parcial, o valor a ser cobrado de TCL para cada inscrição imobiliária fiscal será o previsto no § 1° multiplicado pela fração cadastrada.

§ 10. Os valores monetários expressos na Tabela XVII serão atualizados a partir de 1° de janeiro de 2018, inclusive, e a cada 1° de janeiro de exercícios subsequentes, pelo mesmo índice utilizado para atualização dos impostos municipais. (NR)”

“Art. 113. Os dispositivos relativos ao IPTU deste Decreto aplicam-se à TCL no que se refere à inscrição, ao pagamento, ao reconhecimento de isenção, de imunidade ou de não incidência, à fiscalização, à restituição do indébito e às certidões. (NR)

Art. 113-A. O serviço de coleta domiciliar de lixo de que trata este Título será prestado diretamente pelo Município ou mediante delegação.

Art. 113-B. O pagamento da TCL não exclui:

I – o pagamento:

a) de preços ou tarifas pela prestação de serviços especiais, assim compreendidos a remoção de entulhos de obras, de bens móveis imprestáveis, de lixo extraordinário, de animais mortos e de veículos abandonados, a capinação de terrenos e a limpeza de prédios e terrenos, a disposição de lixo em aterros e a destruição ou incineração de material em aterro ou usina;

b) de penalidades decorrentes de infrações à legislação municipal de limpeza pública; e

II – o cumprimento de quaisquer normas ou exigências relativas à limpeza pública, à coleta do lixo domiciliar e à assistência sanitária.

Parágrafo único. Todas as entidades e pessoas físicas, ainda que isentas da taxa, ficam obrigadas ao atendimento do disposto neste artigo sempre que ocorrerem as hipóteses nele previstas.”

“Art. 119. (…)

(…)

§ 2° A autenticidade da certidão de que trata o inciso I do caput poderá ser confirmada no endereço eletrônico da SMF.

(…) (NR)”

“Art. 121-A. O sujeito passivo do IPTU e da TCL, observado o disposto no art. 121, poderá receber as correspondências, guias e notificações relativas ao imóvel:

I – no próprio endereço do imóvel; ou

II – em seu único endereço de eleição.

§ 1° Para fins do disposto no caput, o contribuinte poderá eleger terceira pessoa para ser o destinatário, que terá as opções de entrega das correspondências, guias e notificações relativas ao imóvel descritas nos incisos I e II.

§ 2° O destinatário indicado pelo titular para o recebimento das correspondências do imóvel deverá estar cadastrado no sistema informatizado do IPTU.

§ 3° Para fins do inciso II, todas as correspondências de todos os imóveis, se assim for indicado, serão entregues no endereço de eleição.

§ 4° O promitente comprador ou o promitente cessionário de direitos aquisitivos poderá ser cadastrado como destinatário das correspondências guias e notificações relativas ao imóvel, ainda que não tenha registrado o respectivo instrumento no Cartório de Registro de Imóveis, desde que haja anuência do vendedor ou cedente.

§ 5° É vedado cadastrar endereço de terreno para recebimento de guias, notificações e correspondências das inscrições fiscais.”

Art. 2° A Seção I do Capítulo IV do Título I do Livro I do Decreto n° 14.327, de 1995, fica acrescida dos arts. 45-A, 45-B, 45-C e 45-D.

Art. 3° A Seção III do Capítulo IV do Título I do Livro I do Decreto n° 14.327, de 1995, passa a denominar-se “Da Extinção do Crédito Tributário”, ficando acrescido a essa Seção o art. 50-A.

Art. 4° O Título II do Livro II do Decreto n° 14.327, de 1995, passa a denominar-se “Da Taxa de Coleta Domiciliar do Lixo”.

Art. 5° Ficam incluídos no Capítulo IV do Título II do Livro II do Decreto n° 14.327, de 1995, os arts. 113-A e 113-B.

Art. 6° Este Decreto entra em vigor em 1° de janeiro de 2018.

Art. 7° Ficam revogados o Decreto n° 13.733, de 3 de março de 1995, e os seguintes dispositivos do Decreto n° 14.327, de 1995:

I – o parágrafo único do art. 1°;

II – os §§ 3° e 4° do art. 9°;

III – o § 4° do art. 13;

IV – o parágrafo único do art. 17;

V – os §§ de 1° a 5° do art. 18;

VI – o inciso VI do caput e o § 3° do art. 20;

VII – o § 1° do art. 34;

VIII – o § 1° do art. 47;

IX – o parágrafo único do art. 68;

X – o § 4° do art. 91;

XI – o parágrafo único do art. 108;

XII – o parágrafo único do art. 109;

XIII – os parágrafos 2° a 6° do art. 111;

XIV – os arts. 5°, 7°, 8°, 15, 19, 26, 31, 46, 48, 49, 55, 62, 63, 64, 98, 100, 101, 102, 103, 104, 105, 106, 112, 116 e 117.

Rio de Janeiro, 28 de dezembro de 2017; 453° ano da fundação da Cidade.

MARCELO CRIVELLA

ANEXO

(TABELAS)

TABELA I – REGIÕES FISCAIS