A SECRETÁRIA DA FAZENDA DO ESTADO DO CEARÁ, no uso de suas atribuições legais, e

CONSIDERANDO o disposto nos arts. 100 e 904, inciso I, do Decreto n° 24.569, de 31 de julho de 1997;

CONSIDERANDO a necessidade de conferir celeridade, no âmbito da Secretaria da Fazenda, aos atos cadastrais e alterações societárias e empresariais praticadas pelos contribuintes do ICMS; e

CONSIDERANDO a necessidade de adequação da legislação estadual às disposições da Lei Complementar federal n° 123, de 14 de dezembro de 2006, da Lei federal n° 11.598, de 03 de dezembro de 2007, e das normas do Comitê para Gestão da Rede Nacional para Simplificação do Registro e da Legalização de Empresas e Negócios (CGSIM),

RESOLVE:

CAPÍTULO ÚNICO

DO CADASTRO GERAL DA FAZENDA

Art. 1° Deverão ser observadas as disposições desta Instrução Normativa quanto aos procedimentos a serem adotados pela Secretaria da Fazenda deste Estado relativamente aos atos cadastrais de inscrição, alteração e baixa dos contribuintes do ICMS no Cadastro Geral da Fazenda (CGF), nos termos do art. 92 do Decreto n° 24.569, de 31 de julho de 1997.

Parágrafo único. Estão sujeitos às disposições desta Instrução Normativa as pessoas que, mesmo sem possuírem a condição de contribuinte do ICMS, requeiram a sua inscrição no CGF.

Seção I

Disposições preliminares

Art. 2° O CGF é o registro centralizado e sistematizado no qual deverão estar inscritas todas as pessoas físicas ou jurídicas definidas em lei como contribuintes do ICMS, e conterá dados e informações que os identificarão, localizarão e classificarão segundo a sua natureza jurídica, atividade econômica, tipo de contribuinte e regime de recolhimento.

§ 1° Os contribuintes deverão informar os seguintes dados relativos ao CGF:

I – sua natureza jurídica, com seus respectivos códigos, conforme estabelecido em resolução aprovada pela Comissão Nacional de Classificação (CONCLA) do Instituto Brasileiro de Geografia e Estatística (IBGE);

II – a qualificação dos sócios e administradores (QSA), responsáveis legais e contabilistas, observadas as classificações estabelecidas na Instrução Normativa RFB n° 1.863, de 27 de dezembro de 2018, ou em outro instrumento normativo que venha a substituí-la;

III – os códigos das CNAEs-Fiscais principal e secundárias, conforme estabelecido em resolução aprovada pela CONCLA;

IV – o tipo de unidade auxiliar integrante de sua estrutura, conforme classificação estabelecida na Instrução Normativa RFB n° 1863, de 27 de dezembro de 2018, ou em outro instrumento normativo que venha a substituí-la;

V – o tipo de segmento, observadas as seguintes classificações:

a) indústria;

b) agropecuária e pesca;

c) serviços de transporte;

d) serviços de comunicação;

e) comércio atacadista;

f) comércio varejista;

g) energia elétrica;

h) combustível;

i) construção civil;

j) serviços de alimentação e alojamento;

k) administração pública e organismos internacionais;

l) indústria gráfica;

m) outros serviços;

VI – o regime de recolhimento, observadas as seguintes categorias:

a) Normal;

b) Substituição Tributária;

c) Outros;

d) Simples Nacional;

e) Especial;

f) Microempreendedor Individual;

g) Produtor Rural.

§ 2° Serão enquadradas no Regime de Recolhimento “Outros” as inscrições concedidas a critério do Fisco a pessoas jurídicas que justifiquem e comprovem a necessidade da inscrição para o exercício de suas atividades.

§ 3° O Regime de Recolhimento “Especial”, de que trata a alínea “e” do inciso VI do § 1° deste artigo, se aplica:

I – ao contribuinte enquadrado na sistemática de tributação de que trata o Decreto n° 27.411, de 30 de março de 2004, desde que não optante pelo Simples Nacional;

II – na hipótese do art. 805, inciso II, do Decreto n° 24.569, de 1997.

Art. 3° No âmbito do Cadastro Geral da Fazenda (CGF), estabelecimento é o local privado ou público, edificado ou não, ainda que existente apenas em ambiente virtual, móvel ou imóvel, próprio ou de terceiro, onde pessoas físicas ou jurídicas exerçam suas atividades em caráter temporário ou permanente, bem como onde se encontrem armazenadas mercadorias ou bens.

Art. 4° Fica atribuída à Célula de Gestão de Sistemas e Controle e Informações (CEGES), da Coordenadoria de Arrecadação Tributária (COART), a responsabilidade pela gestão do sistema de cadastro, e à Célula de Atendimento e Acompanhamento (CEAPA), da Coordenadoria de Atendimento e Execução (COATE), a concessão de autorizações aos usuários do sistema.

Parágrafo único. O acesso ao sistema cadastro pelos agentes do Fisco atenderá aos perfis de usuários indicados pelo gestor da unidade fazendária.

Art. 5° O enquadramento de estabelecimento na CNAE-Fiscal será feito com base no CNPJ do contribuinte quando:

I – da inscrição inicial no Cadastro Geral da Fazenda (CGF);

II – ocorrerem alterações em sua atividade econômica;

III – exigido pela Secretaria da Fazenda.

§ 1° Para efeito de inscrição no CGF, a CNAE principal corresponderá àquela cadastrada no CNPJ, e, para efeito de arrecadação e fiscalização, àquela cuja atividade operacional do estabelecimento estiver sujeita à incidência do ICMS.

§ 2° A unidade fazendária do contribuinte inscrito no CGF poderá identificar as atividades econômicas efetivamente exercidas pelo estabelecimento, para fins de determinar a CNAE-Fiscal principal como atividade preponderante, bem como as CNAEs-Fiscais secundárias, cujos códigos guardarão correspondência com o contrato social ou outro instrumento constitutivo do estabelecimento.

§ 3° Aplica-se ao conceito de atividade preponderante o disposto no art. 99 do Decreto n° 24.569, de 1997.

§ 4° As CNAEs-Fiscais principal e secundárias indicadas pelo interessado ou contribuinte em razão de alteração cadastral ou operacional poderão ser alteradas pela unidade fazendária, observados os critérios definidos nos §§ 2° e 3° deste artigo.

§ 5° Quando a atividade econômica principal indicada pelo contribuinte abranger prestação de serviço sujeito ao Imposto sobre Serviços de qualquer Natureza (ISS) e as atividades econômicas secundárias forem relativas a operações ou prestações de serviços sujeitas à incidência do ICMS, caberá ao órgão fazendário definir a atividade econômica principal, para efeito de arrecadação e fiscalização do imposto.

§ 6° Quando a atividade econômica principal indicada pelo contribuinte do ICMS for de comércio varejista e existir uma ou mais atividades econômicas secundárias de comércio atacadista, caberá ao órgão fazendário definir a atividade econômica principal, para efeito de arrecadação e fiscalização do imposto.

§ 7° O órgão fazendário do contribuinte do ICMS, sem prejuízo da aplicação de eventual penalidade, quando for o caso, deverá alterar de ofício qualquer das CNAEs-Fiscais do estabelecimento na hipótese de ficar constatada divergência entre o código declarado como atividade econômica principal e a atividade preponderante efetivamente exercida pelo estabelecimento, comunicando ao interessado a alteração.

§ 8° A alteração de que trata o § 7° deste artigo será precedida de intimação do contribuinte, que, em caso de discordância do procedimento a ser adotado de ofício, poderá, no prazo de 15 (quinze) dias contados da data da notificação, apresentar contestação, a ser apreciada pelo supervisor ou orientador do órgão fazendário do contribuinte, que decidirá quanto à matéria por meio de despacho circunstanciado.

§ 9° Deverá ser classificada na mesma CNAE-Fiscal da unidade produtiva o estabelecimento no qual seja desenvolvida exclusivamente atividade auxiliar, de apoio administrativo ou técnico, exercida no âmbito da empresa, voltada à criação das condições necessárias ao exercício de suas atividades, seja de natureza principal ou secundária.

§ 10. O contribuinte fornecedor de água canalizada deverá ser inscrito no CGF com a CNAE-Fiscal 3600-6/01 (Captação, tratamento e distribuição de água).

§ 11. Poderá ser concedida inscrição à empresa legalmente constituída cujas instalações físicas se encontrem em fase de implantação.

Seção II

Do Cadastramento Eletrônico

Art. 6° As pessoas físicas ou jurídicas obrigadas à inscrição no CGF deverão requerer seu cadastro eletronicamente, pelo site da Rede Nacional para Simplificação do Registro e da Legalização de Empresas e Negócios (REDESIM), no sítio eletrônico www.jucec.ce.gov.br.

§ 1° Compete ao agente do Fisco designado pelo gestor da unidade fazendária vinculada à COATE a concessão da inscrição nos casos em que o seu deferimento não vier a ocorrer de forma automática pela REDESIM.

§ 2° Em caso de pedido de inscrição no Cadastro Nacional da Pessoa Jurídica (CNPJ) pela REDESIM por pessoa enquadrada em atividade econômica relativa às operações ou prestações de serviços sujeitas à incidência do ICMS, esta será inscrita no CGF automaticamente pela Secretaria da Fazenda.

Art. 7° A inscrição no CGF do produtor rural e do substituto tributário contribuinte de outro Estado far-se-ão exclusivamente por meio de acesso no sítio eletrônico www.sefaz.ce.gov.br.

Parágrafo único. A inscrição de produtor rural no CGF, na condição de pessoa física, será realizada mediante a observância das disposições constantes da Instrução Normativa n° 47, de 25 de novembro de 2010.

Art. 8° Não poderão ter acesso ao cadastro eletrônico, devendo solicitar a inscrição ou alteração por meio físico, através da Ficha de Atualização Cadastral (FAC-manual):

I – pessoas não obrigadas à inscrição no CGF que justifiquem a necessidade do cadastramento para o exercício de suas atividades operacionais, nos termos do § 2° do art. 27;

II – órgãos públicos;

III – estabelecimento gráfico domiciliado em outra unidade da Federação.

Art. 9° O Microempreendedor Individual (MEI), conforme definido nos arts. 18-A a 18-C da Lei Complementar federal n° 123, de 14 de dezembro de 2006, será inscrito no CGF após apresentação de requerimento pelo site da REDESIM, no endereço eletrônico www.jucec.ce.gov.br.

§ 1° Somente será inscrito no CGF o MEI cuja atividade principal constitua fato gerador do ICMS.

§ 2° A inscrição será concedida de forma automática conforme definido pelo Comitê para Gestão da Rede Nacional para Simplificação do Registro e da Legalização de Empresas e Negócios (CGSIM).

§ 3° O MEI, quando desenquadrado, por opção ou de ofício, e enquadrado como Regime de Recolhimento Microempresa (ME), Empresa de Pequeno Porte (EPP) ou Normal, deverá apresentar e entregar toda a documentação probatória exigível para a constituição de empresas desses regimes.

§ 4° A partir da data da alteração do regime de recolhimento, o MEI será enquadrado na situação cadastral “Ativo em Edital”, ficando nessa situação enquanto não apresentada a documentação de que trata o § 3° deste artigo.

§ 5° Decorrido o prazo de 30 (trinta) dias contados da data da alteração cadastral, e desde que não tenha sido apresentada a documentação de que trata o § 3° deste artigo, a inscrição no CGF será baixado de ofício.

§ 6° O MEI que alterar seu endereço deste Estado para outro Estado da Federação, como também nos casos em que altere a classificação da atividade econômica sujeita à incidência do ICMS para atividade econômica que não esteja sujeita ao referido imposto terá sua situação cadastral alterada para “baixado a pedido”.

Art. 10. A pessoa jurídica com domicílio fiscal em outra unidade da Federação que pretender se inscrever no CGF na condição de Substituto Tributário ou responsável pelo pagamento do diferencial de alíquotas de que trata o § 3° do art. 2° do Decreto n° 24.569, de 1997, deverá solicitar sua inscrição no CGF à Célula de Gestão Fiscal da Substituição Tributária e Comércio Exterior (CESUT), a quem caberá a análise do pedido.

Seção III

Da Ficha de Atualização Cadastral Eletrônica

Art. 11. A Ficha de Atualização Cadastral, que poderá ser manual ou eletrônica, é o documento utilizado para promover o ingresso dos dados e informações do contribuinte na SEFAZ, quando das hipóteses de inscrição ou alterações cadastrais no CGF.

Art. 12. Para ser concedida a inscrição no CGF, na Ficha de Atualização Cadastral Eletrônica (FAC-e) ou na Ficha de Atualização Cadastral Manual (FAC-manual) deverão constar as seguintes informações:

I – dados do contribuinte:

a) inscrição na Junta Comercial do Estado do Ceará (JUCEC);

b) inscrição no CNPJ;

c) razão social;

d) natureza jurídica;

e) município;

f) distrito;

g) logradouro;

h) número do logradouro;

i) bairro;

j) CEP;

k) complemento do logradouro (opcional);

l) número do telefone fixo ou do celular;

m) e-mail;

n) nome de fantasia;

o) categoria do estabelecimento (matriz ou filial);

p) tipo de segmento;

q) tipo de contribuinte;

r) regime de recolhimento;

II – dados cadastrais do empresário ou dos sócios;

a) nome;

b) número de inscrição no Cadastro de Pessoa Física (CPF) ou no

Cadastro Nacional da Pessoa Jurídica (CNPJ), quando for o caso;

c) documento de identificação reconhecido nacionalmente;

d) endereço;

e) bairro;

f) CEP;

g) município;

h) número do telefone fixo ou do celular;

i) e-mail;

III – dados cadastrais do contador:

a) nome ou razão social;

b) número de inscrição no Conselho Regional de Contabilidade (CRC);

c) número de inscrição no CPF, se contador pessoa física, ou no CNPJ, se escritório de contabilidade;

d) documento de identificação reconhecido nacionalmente, se contador;

e) endereço;

f) CEP;

g) bairro;

h) município;

i) número do telefone fixo ou do celular;

j) e-mail do contador ou do escritório de contabilidade.

Parágrafo único. Havendo a indicação de representante legal quando da inscrição no CGF, deverão ser preenchidos na FAC-e ou na FAC-manual os campos correspondentes ao empresário ou sócios da empresa, de que trata o inciso II do caput deste artigo.

Seção IV

Da inscrição no Cadastro Geral da Fazenda

Subseção I

Do Número do Cadastro Geral da Fazenda

Art. 13. O número do CGF é composto de 9 (nove) algarismos, os quais identificam:

I – os dois primeiros, o Estado do Ceará;

II – os seis algarismos seguintes, o número sequencial do contribuinte no CGF;

III – o último algarismo, o dígito verificador.

Parágrafo único. A Ficha de Inscrição Estadual Eletrônica (FIE-e) é o documento comprobatório da inscrição no CGF, que pode ser emitido pelo contribuinte no sítio eletrônico da SEFAZ (www.sefaz.ce.gov.br).

Art. 14. Será obrigatório o uso do número do CGF nos documentos fiscais manuais e eletrônicos.

Subseção II

Das Hipóteses de Manutenção do Número de Inscrição no Cadastro Geral da Fazenda

Art. 15. Será mantido o mesmo número de inscrição no CGF exclusivamente nas seguintes hipóteses:

I – quando os estabelecimentos alterarem a firma, a razão social ou a denominação em decorrência de:

a) fusão, cisão ou incorporação de empresas;

b) transformação de empresário individual em sociedade empresária limitada;

c) transformação de sociedade empresária limitada em empresário individual;

II – em razão da mudança de endereço, ainda que envolvendo municípios diferentes;

III – quando da alteração do quadro societário;

IV – quando a empresa previamente constituída optar por explorar atividade econômica sob a forma exclusiva de e-commerce e i-ltda;

V – quando da alteração da natureza jurídica do estabelecimento;

VI – na reativação da inscrição após a baixa de ofício ou a pedido.

§ 1° Nos casos de sucessão hereditária, o número da inscrição do estabelecimento sucedido será mantido até a data da partilha ou adjudicação se sua titularidade for exercida pelo cônjuge sobrevivente, se for o caso, ou pelo sucessor a qualquer título.

§ 2° Na hipótese do § 1°, concluído o inventário, será concedido novo número de inscrição.

Subseção III

Da Obrigatoriedade da Inscrição no Cadastro Geral da Fazenda

Art. 16. Estão obrigadas à inscrição no CGF todas as pessoas, físicas ou jurídica, definidas na legislação como contribuintes do ICMS.

Parágrafo único. A realização de operações e prestações contempladas com imunidade, não incidência ou isenção do ICMS não desobriga as pessoas físicas ou jurídicas, ou a elas equiparadas, da obrigação de se inscreverem no CGF.

Art. 17. Caso os contribuintes mantenham mais de um estabelecimento, seja filial, sucursal, agência, depósito ou outro qualquer, para cada um deles será exigida uma inscrição, ressalvadas as hipóteses em que:

I – o contribuinte tenha optado por inscrição centralizada autorizada na legislação;

II – por meio de Regime Especial de Tributação, firmado a critério do Fisco, nos termos do art. 567, o contribuinte obtenha inscrição centralizada.

Subseção IV

Da Inscrição no Cadastro Geral da Fazenda Relativa à Atividade de Comércio Eletrônico

Art. 18. Será concedida inscrição no CGF às empresas do tipo i-ltda e e-commerce, virtuais ou convencionais, desde que legalmente constituídas, que exercerem suas atividades econômicas exclusivamente por meio da internet.

§ 1° A atividade empresarial de produção ou circulação de bens ou de serviços que opere por meio exclusivamente virtual poderá ter a sua sede fixada em endereço residencial do empresário individual ou de um dos sócios ou, ainda, em escritório previamente definido.

§ 2° O contribuinte de que trata este artigo deverá franquear aos agentes do Fisco o acesso à sede da empresa para a realização de diligências fiscais, e, em caso de recusa, ficará sujeito ao processo de suspensão e cassação de sua inscrição.

§ 3° Ato normativo específico do Secretário da Fazenda definirá as atividades econômicas das empresas às quais poderão ser concedidas inscrições no CGF quando estas tencionarem instalar-se em espaço destinado a coworking, bem como estabelecerá as condições e os requisitos a serem atendidos de modo a viabilizar a inscrição.

Art. 19. Para ser concedida a inscrição da empresa e-commerce e i-ltda, na Ficha de Atualização Cadastral Eletrônica (FAC-e) deverão constar as seguintes informações e documentos:

I – requerimento assinado pelo interessado ou procurador legalmente habilitado, nele constando o número de inscrição no Cadastro de Pessoas Físicas (CPF) e o reconhecimento em cartório da firma da pessoa que assinar o documento;

II – Termo de Compromisso do profissional responsável pela contabilidade;

III – certidão expedida pela Junta Comercial, comprovando a regularidade na inscrição e arquivamento dos atos constitutivos;

IV – prova de inscrição no CNPJ;

V – certificado digital emitido por autoridade certificadora credenciada à Infraestrutura de Chaves Públicas Brasileira (ICP-BRASIL);

VI – comprovante de endereço, mediante a apresentação de documento de propriedade do imóvel ou do contrato de locação ou sublocação, com a anuência do locador do imóvel;

Parágrafo único. Deverá ser informado em campo próprio da FAC-e o endereço Domain Name System (DNS) correspondente ao domínio ou subdomínio de acesso e conexão, via internet, a estes servidores, conforme estabelecido em contrato realizado para configuração do serviço DNS.

Subseção V

Da Inscrição no Cadastro Geral da Fazenda do Distribuidor de Combustíveis, Transportador Revendedor Retalhista e Posto Revendedor Varejista de Combustíveis

Art. 20. Os contribuintes definidos e enquadrados em legislação específica da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP) como Distribuidor de Combustíveis, Transportador Revendedor Retalhista (TRR) e Posto Revendedor Varejista de Combustíveis, localizados neste Estado, que requererem inscrição estadual no CGF deverão, além dos demais documentos previstos no art. 29, instruir o pedido com os seguintes documentos:

I – comprovação de capital social, nos termos do inciso I do art. 21;

II – comprovação da capacidade financeira, nos termos do inciso II do art. 21;

III – cópia do alvará de funcionamento expedida pela prefeitura municipal;

IV – declaração do Imposto de Renda dos sócios dos três últimos exercícios;

V – documentos comprobatórios das atividades exercidas pelos sócios nos últimos 24 (vinte e quatro) meses;

VI – certidões da justiça criminal, estadual e federal, e de cartórios de registros de protestos localizados na comarca da sede do estabelecimento matriz e filiais e do domicílio dos sócios, em relação a estes.

§ 1° Os documentos previstos neste artigo também serão exigidos na comunicação de alteração da atividade econômica para outra atividade da cadeia de comercialização de combustíveis.

§ 2° Na hipótese dos incisos V e VI do caput deste artigo, sendo o sócio pessoa jurídica, os documentos previstos serão exigidos em relação aos sócios desta, se brasileira, e em relação a seu representante legal no país, se estrangeira.

Art. 21. A pessoa jurídica interessada na inscrição no CGF de que trata esta Subseção, deverá:

I – possuir capital social integralizado de, no mínimo:

a) R$ 200.000,00 (duzentos mil reais), caso se trate de TRR;

b) R$ 1.000.000,00 (um milhão de reais), caso se trate de distribuidor;

II – comprovar capacidade financeira correspondente ao montante de recursos necessários à cobertura das operações de compra e venda de produtos, inclusive os tributos envolvidos.

§ 1° A capacidade financeira pode ser comprovada por meio da apresentação de patrimônio próprio, seguro ou carta de fiança bancária.

§ 2° A comprovação de patrimônio próprio poderá ser feita mediante apresentação da declaração de Imposto de Renda da pessoa jurídica ou de seus sócios, acompanhada da certidão de ônus reais dos bens considerados.

§ 3° A comprovação do capital social deverá ser feita mediante a apresentação do estatuto ou contrato social registrado na Junta Comercial, acompanhado de certidão simplificada, na qual conste o capital social e a composição do quadro de acionistas ou de sócios, salvo nos casos em que a SEFAZ não disponha eletronicamente de dados relativos à comprovação do capital social.

§ 4° A providência mencionada no § 3° deste artigo deverá ser realizada sempre que houver alteração do próprio capital social, do quadro de acionistas e de sócios.

Art. 22. Para verificação prévia da existência da regularidade e da compatibilidade do local do estabelecimento, bem como da real existência dos sócios e de seus endereços residenciais, serão realizadas diligências fiscais, das quais será lavrado termo circunstanciado.

Art. 23. O pedido de inscrição no CGF em endereço onde outro posto revendedor, distribuidor ou TRR já tenha operado poderá ser instruído, adicionalmente, por cópia do contrato social que comprove o encerramento das atividades da empresa antecessora no referido endereço.

Art. 24. A inscrição estadual do revendedor varejista, distribuidor ou TRR não será concedida à requerente que não possua registro e autorização de funcionamento para o exercício da atividade expedida pela ANP, quando for o caso.

Art. 25. Tratando-se de contribuinte que ainda não possua registro e autorização expedida pela ANP de funcionamento para o exercício da atividade, a inscrição será concedida em caráter provisório, exclusivamente para possibilitar o atendimento de dispositivos que tratam da concessão de registro expedido por esse órgão para funcionamento.

Parágrafo único. A inscrição concedida nos termos do caput deste artigo será cancelada caso o contribuinte, no prazo definido para obtenção de registro e autorização na ANP, não apresente à SEFAZ a comprovação do referido registro.

Art. 26. As disposições relativas a esta Subseção poderão ser exigidas dos terminais de armazenamento e dos importadores.

Subseção VI

Da Não Obrigatoriedade da Inscrição Estadual

Art. 27. Não estão obrigados à inscrição no CGF as pessoas físicas ou jurídicas cuja atividade econômica não se refira a operações de circulação de mercadorias ou prestações de serviços de transporte interestadual ou intermunicipal ou de comunicação.

§ 1° Incluem-se na não obrigatoriedade de que trata o caput deste artigo:

I – o representante e o mandatário que se limitem a angariar pedido de mercadoria a ser remetida diretamente do estabelecimento representado para o respectivo adquirente;

II – o agenciador e o corretor que se limitem a intermediar a prestação de serviço;

III – as empresas de construção civil, inclusive seus canteiros de obras;

IV – o ambulante e a pessoa que se dedique a atividades comerciais de natureza transitória, limitadas ao período de realização em feiras de amostras, exposição, parque de diversão, quermesse, leilão e afins;

V – lavanderias;

VI – gráficas, exclusivamente com atividade de prestação de serviços sujeitos ao Imposto sobre Serviços de Qualquer Natureza (ISSQN).

§ 2° A inscrição no CGF de pessoas físicas ou jurídicas não obrigadas à inscrição estadual serão autorizadas pelo Coordenador da COATE, e somente serão liberadas mediante comprovação dos fatos que levem a justificar a concessão da inscrição, observado o disposto no § 2° do art. 2°.

Subseção VII

Da Não Concessão de Inscrição no Cadastro Geral da Fazenda

Art. 28. Não será concedida a inscrição no CGF:

I – quando, por ocasião da diligência cadastral, nos casos em que exigida, ficar constatada a não identificação do endereço;

II – quando no endereço apresentado já se encontrar empresa ativa, salvo quando, cumulativamente:

a) a sistemática de apuração do imposto relativamente às atividades que pretenda exercer seja incompatível com a da empresa existente no endereço;

b) a natureza das atividades existentes e a das que a nova empresa pretenda exercer não ofereçam embargo ao levantamento físico dos estoques de cada estabelecimento;

III – quando as instalações físicas do estabelecimento do contribuinte forem incompatíveis com a atividade econômica exercida, salvo se as mercadorias não devam por ali transitar, de acordo com o objeto social estabelecido no contrato social;

IV – quando não comprovada a capacidade econômica e financeira do empresário ou dos sócios em relação ao capital social declarado relativamente às atividades pretendidas, inclusive as previstas no Anexo I da Lei n° 14.237, de 10 de novembro de 2008;

V – nos casos em que esteja associada à CNPJ, Número de Identificação do Registro de Empresas (NIRE) ou CPF vinculados ao MEI cuja inscrição no CGF esteja baixada ou em ativa edital por excesso de receita ou superação do limite máximo de compras, salvo nos casos em que haja a regularização das obrigações tributárias do respectivo MEI;

VI – para estabelecimento enquadrado no segmento de comércio varejista quando não comprovada a aquisição prévia do equipamento Módulo Fiscal Eletrônico (MFE), exceto para contribuintes não obrigados a utilizá-lo, tais como:

a) os enquadrados no comércio varejista de veículos automotores novos e usados;

b) Microempreendedor Individual (MEI);

c) varejistas que tenham declarado previsão de faturamento dentro dos limites máximos fixados na legislação que o desobrigue à utilização do equipamento;

VII – quando o titular ou sócio da empresa pleiteante participe de outra cuja inscrição no CGF tenha sido cassada, anulada de ofício, suspensa ou baixada de ofício.

§ 1° Na hipótese de o contribuinte inscrito mudar de endereço ou encerrar suas atividades sem prévia solicitação ao Fisco, o endereço será liberado após a empresa ser relacionada em Edital de Convocação, de que trata o art. 39 desta Instrução Normativa.

§ 2° Não será permitido o uso de uma mesma inscrição para o contribuinte que queira se instalar em endereços distintos, salvo:

I – se estes forem contíguos e tiverem interligação física;

II – os casos especiais autorizados a critério do Fisco, por meio de Regime Especial de Tributação, nos termos do art. 567 do Decreto 24.569, de 1997.

§ 3° Será indeferida, ou colocada sob o status “em exigência”, para a resolução de pendências, a solicitação de inscrição:

I – de empresa que não exerça atividade econômica que envolva a prática de operações ou prestações que constituam fato gerador do ICMS;

II – sem contador designado, exceto MEI;

III – de empresa com CNAE de varejo, obrigada a utilizar o MFE, que não tenha comprovado a sua aquisição;

IV – de empresa cujo nome do sócio ou empresário esteja inscrito no CADINE;

V – de empresa cujo nome do sócio ou empresário faça parte de empresa baixada de ofício;

VI – quando no endereço indicado para cadastro já existir outra empresa ativa;

VII – quando vinculada à NIRE que esteja associado à CGF ativo, ativo em edital, baixado a pedido ou de ofício;

VIII – quando vinculada à CNPJ que esteja associado à CGF ativo, ativo em edital, baixado a pedido ou baixado de ofício;

IX – de empresa que explore atividade econômica estabelecida na CNAE 4511-1/02 (Comércio a varejo de automóveis, camionetas e utilitários usados), desde que não tenha realizado opção pelo Simples Nacional;

X – de empresa industrial ou comercial atacadista sujeita à sistemática de substituição tributária com carga líquida de que trata a Lei n° 14.237, de 2008, enquanto não realizada a diligência cadastral;

XI – de empresa enquadrada na CNAE 4731-8/00 (Comércio varejista de combustíveis para veículos automotores), enquanto não realizada diligência cadastral e obedecidas as exigências do Protocolo ICMS 18/04, ou outro que venha a substituí-lo;

XII – de empresa com atividade econômica de indústria, enquanto não realizada diligência cadastral, exceto filiais.

§ 4° Além da diligência cadastral de que trata o inciso X, relativamente ao pedido de inscrição de empresa comercial atacadista, deverá ser exigida a declaração de Imposto de Renda do empresário ou dos sócios que comprove sua capacidade financeira para o empreendimento, salvo nos casos de empresas constituídos sob a forma de sociedade anônima.

Subseção VIII

Dos Documentos Exigidos para a Inscrição no Cadastro Geral da Fazenda

Art. 29. A análise da concessão de inscrição no CGF por meio da REDESIM far-se-á mediante a entrega dos seguintes documentos físicos ou eletrônicos:

I – do documento comprobatório da personalidade jurídica, devidamente arquivado no Cartório de Registro de Títulos e Documentos, salvo se o Fisco tiver acesso virtual a este documento;

II – do documento comprobatório de propriedade ou do contrato de locação ou sublocação, com a anuência do locador do imóvel, conforme o caso;

III – de qualquer documento de identificação reconhecido nacionalmente dos sócios, empresário ou responsáveis;

IV – do comprovante de endereço residencial atualizado do empresário, sócios ou representante legal.

§ 1° Fica a JUCEC responsável pela recepção, análise, digitalização, guarda e armazenamento dos documentos exigidos pela SEFAZ quando do registro de empresas cujas atividades econômicas envolvam a prática de operações e prestações sujeitas à incidência do ICMS.

§ 2° A JUCEC deverá disponibilizar à SEFAZ os documentos de que trata o § 1° sempre que solicitados.

§ 3° Na hipótese de solicitação de inscrição no CGF de contribuinte que exerça atividade econômica sob a forma de food truck, além dos documentos previstos no inciso I do caput deste artigo, é obrigatória a apresentação da inscrição no cadastro de contribuintes do ISS do Município da sua circunscrição fiscal, em caso de obrigatoriedade de inscrição, conforme legislação municipal, sem a qual não será concedida a inscrição estadual.

§ 4° Para fins de inscrição no CGF de contribuinte que exerça sua atividade econômica sob a forma de food truck, será considerado como domicílio fiscal do contribuinte o endereço residencial.

§ 5° O contrato de locação de que trata o inciso II do caput deste artigo somente será exigido por ocasião da realização da diligência cadastral.

Subseção IX

Do Deferimento da Inscrição no Cadastro Geral da Fazenda e das Alterações Cadastrais

Art. 30. Compete ao servidor fazendário designado pelo gerente do órgão local, preferencialmente do domicílio fiscal do contribuinte, adotar todos os procedimentos relativos à inscrição no CGF e às alterações cadastrais, salvo nos casos de deferimento automático efetuado por meio da REDESIM.

Seção V

Da Diligência Cadastral

Art. 31. A diligência cadastral será efetuada por servidor fazendário nos casos de:

I – inscrição no CGF e alteração de endereço de contribuintes definidos e enquadrados em legislação específica da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP) como Distribuidor de Combustíveis, Transportador Revendedor Retalhista (TRR) e Posto Revendedor Varejista de Combustíveis, localizados neste Estado, conforme art. 20 desta Instrução Normativa;

II – inscrição no CGF e alteração de endereço de contribuinte industrial ou comercial atacadista que pretenda explorar atividade econômica compatível com CNAE relacionada no Anexo I da Lei n° 14.237, de 10 de novembro de 2008;

III – inscrição no CGF de contribuinte com atividade econômica de indústria, exceto filiais;

IV – alteração de regime de recolhimento;

V – mudança da atividade econômica de comércio para indústria;

VI – solicitação da Célula de Consultoria e Normas (CECON), da Coordenadoria de Tributação (COTRI), para fins de viabilizar a análise de processos que seja de sua competência;

VII – quando se tratar de empresa que pretenda explorar atividade econômica compatível com a CNAE 4511-1/02 (Comércio a varejo de automóveis, camionetas e utilitários usados), desde que não tenha realizado opção pelo Simples Nacional.

Parágrafo único. Na hipótese do inciso VI, caso o pedido de diligência envolva processos relativos à concessão de Regime Especial de Tributação amparado nas disposições constantes da Lei n° 14.237, de 2008, após a análise da compatibilidade da CNAE-Fiscal principal do contribuinte com o tipo de regime solicitado, o servidor fazendário responsável pela diligência fará constar em informação fiscal específica:

I – registros fotográficos do exterior e do interior do estabelecimento do contribuinte e do estoque de mercadorias porventura existente;

II – esclarecimentos que indiquem se a atividade econômica explorada pela empresa:

a) é compatível com CNAE-Fiscal principal arrolada em decreto que institua regime de substituição tributária amparado na Lei n° 14.237, de 2008, discriminando-a;

b) corresponde especificamente à descrição da CNAE arrolada no decreto de que trata a alínea “a”, nos casos em que o número da CNAE Fiscal compreenda diversas descrições de atividades econômicas não especificadas no decreto; e

c) é compatível com as instalações físicas da empresa;

III – outras informações que entender relevantes para a análise do processo.

Seção VI

Das Alterações Cadastrais

Art. 32. As alterações cadastrais, inclusive a reativação de inscrição baixada, poderão ser solicitadas eletronicamente, no sítio eletrônico www.sefaz.ce.gov.br, ou processadas automaticamente pela REDESIM, conforme o caso.

§ 1° A análise das alterações cadastrais far-se-á mediante a entrega, por meio eletrônico ou físico, dos seguintes documentos:

I – documento de identificação, reconhecido nacionalmente, dos sócios ou representante legal;

II – documento de alteração contratual ou estatutária;

III – comprovante atualizado do endereço residencial dos sócios e do representante legal;

IV – relação de estoque de mercadorias ou declaração de não existência de estoque;

V – FAC-e devidamente preenchida;

§ 2° Nos casos de pedido de reativação de inscrição no CGF baixada de ofício deverão ser exigidos os documentos relacionados nos incisos do caput deste artigo.

§ 3° Será solicitado pelo contribuinte, por meio físico, as alterações que tratem de substituição de contador ou da organização contábil responsável pela contabilidade, devendo ser entregues cópias do registro profissional no CRC e o contrato de prestação de serviço.

§ 4° O empresário individual de responsabilidade limitada e a sociedade empresária que requeiram alteração cadastral na SEFAZ em razão da mudança de empresário para sociedade empresária ou de sociedade empresária para empresário individual, nos termos do § 3° do art. 968 do Código Civil Brasileiro, deverão entregar no órgão fazendário da circunscrição do estabelecimento matriz a documentação objeto da transformação solicitada na JUCEC, devendo ser observado se:

I – a alteração do nome empresarial e a natureza jurídica estão de acordo com a transformação pretendida;

II – houve, de fato, a alteração do NIRE;

III – houve alteração do Quadro de Sócios e Administradores (QSA);

IV – houve alteração do capital social e se foi entregue o requerimento de empresário ou contrato social.

§ 5° Os atos cadastrais abaixo relacionados são privativos de estabelecimento matriz localizado no Estado do Ceará ou de estabelecimento filial, também localizado neste Estado, cujo estabelecimento matriz esteja estabelecido em outro Estado:

I – alteração do nome empresarial, natureza jurídica, tipo de contribuinte e responsável legal;

II – alteração de informações do Quadro de Sócios e Administradores (QSA);

III – informação de liquidação judicial ou extrajudicial;

IV – informação de decretação de falência;

V – informação de abertura de inventário;

VI – incorporação, fusão, cisão;

VII – inscrição de estabelecimentos filiais, inclusão e alteração de capital social e indicação do estabelecimento matriz.

Art. 33. Nas solicitações de inscrições e alterações de empresas optantes pelo Simples Nacional, deverão ser observadas as vedações de que trata o art. 17 da Lei Complementar n° 123, de 14 de dezembro de 2006, bem como a legislação estadual, quando for o caso.

Seção VII

Da Inscrição Provisória no Cadastro Geral da Fazenda

Art. 34. Poderá ser concedida, em caráter excepcional, inscrição provisória no CGF para contribuinte a ser enquadrado no Regime de Recolhimento Normal que pretenda se estabelecer em local onde se encontre outro contribuinte ativo, enquadrado no mesmo regime de recolhimento, desde que:

I – no prazo de até 10 (dez) dias contados da data da concessão da inscrição provisória ocorra a transferência ao contribuinte solicitante da inscrição do estoque porventura existente de mercadorias pertencentes à empresa a ser encerrada; e

II – o contribuinte que esteja encerrando suas atividades solicite a baixa no CGF no primeiro dia útil após a data de emissão da Nota Fiscal Eletrônica (NF-e) relativa à transferência do estoque remanescente, quando se tornará definitiva a nova inscrição.

1° A NF-e a que se refere o inciso II deverá ser emitida em uma única data, observado o prazo previsto para sua emissão, devendo ser consignado no campo “Informações Complementares” a seguinte expressão: “Venda de estoque por encerramento de atividade”.

§ 2° Uma vez emitida a NF-e de transferência do estoque, fica vedada a emissão de quaisquer documentos fiscais pela empresa transmitente, seja qual for a finalidade.

§ 3° Será baixada de ofício a inscrição provisória na hipótese de não se implementarem tempestivamente as condições estabelecidas neste artigo, ensejando a inidoneidade de quaisquer documentos fiscais relativos a eventuais operações realizadas por meio da inscrição provisória, ficando os responsáveis sujeitos às penalidades legais cabíveis.

Art. 35. Poderá ser concedida, também em caráter excepcional, inscrição provisória no CGF aos contribuintes que pretendam explorar atividade econômica de comércio varejista de combustíveis e lubrificantes para veículos automotores (CNAE-Fiscal 4731-8/00), quando no endereço pleiteado já se encontrar outro contribuinte com situação cadastral ativa, desde que, cumulativamente:

I – o requerente comprove a necessidade de inscrição no CGF como pré-requisito para obter autorização para funcionamento em órgãos públicos, autarquias ou agências reguladoras, e

II – a empresa ativa que ocupar o endereço pleiteado esteja cumprindo com todas as obrigações tributárias, principal e acessórias.

Art. 36. Ao contribuinte com inscrição provisória no CGF não será concedida autorização para emissão de quaisquer documentos fiscais.

Art. 37. É vedado ao contribuinte com inscrição provisória no CGF iniciar suas atividades mercantis antes da homologação definitiva de sua inscrição, exceto em relação às aquisições de bens de uso ou consumo ou destinados ao ativo imobilizado.

§ 1° Relativamente às aquisições de bens destinados ao ativo imobilizado do estabelecimento, o contribuinte poderá se apropriar dos créditos de ICMS destacados nos documentos fiscais de aquisição, nos termos da legislação tributária pertinente.

§ 2° Caso a inscrição provisória no CGF não se torne definitiva por qualquer motivo, os créditos fiscais referidos no § 1° deverão ser estornados.

Art. 38. A inscrição concedida em caráter provisório terá validade de 60 (sessenta) dias contados a partir de sua efetiva concessão.

Parágrafo único. Decorrido o prazo previsto no caput deste artigo sem que o estabelecimento de contribuinte em atividade, ocupante do endereço pleiteado por outro contribuinte, requeira sua baixa cadastral, a inscrição concedida em caráter provisório será imediatamente baixada de ofício.

Seção VIII

Do Edital de Convocação

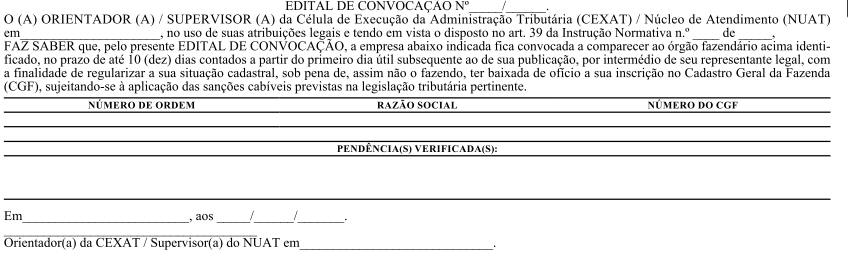

Art. 39. O Edital de Convocação, constante do Anexo I desta Instrução Normativa, será expedido pelo órgão local da circunscrição fiscal do contribuinte, para fins de baixa de ofício, quando:

I – mediante diligência cadastral, o contribuinte não for encontrado em atividade no local informado, ou ficar constatado que os integrantes de seu quadro societário ou preposto encontram-se em lugar incerto e não sabido, exceto quanto às hipóteses de mudança de endereço ou domicílio fiscal, desde que previamente comunicadas ao órgão local de sua circunscrição fiscal;

II – comprovada a não veracidade nem a autenticidade dos demais dados e informações cadastrais;

III – não for atendida a convocação relativa a recadastramento, quando for o caso;

IV – entrega da EFD ou do PGDAS-D sem movimento, ou entrega com divergência dos dados relativos aos documentos fiscais eletrônicos recebidos ou emitidos no respectivo período de apuração, por 4 (quatro) meses consecutivos, desde que tenha sido realizada diligência fiscal in loco, por meio da qual tenha sido constatado o não funcionamento da empresa;

V – o contribuinte tenha cedido, sob qualquer motivo ou alegação, seu nome, inclusive mediante cessão ou disponibilização de documentos próprios, para a realização de operações de terceiros, com vistas ao acobertamento dos reais beneficiários;

VI – encontre-se com as atividades paralisadas;

VII – não disponha de patrimônio e capacidade operacional necessários à realização de seu objeto.

§ 1° O contribuinte relacionado em Edital de Convocação terá o prazo de até 10 (dez) dias contados a partir do primeiro dia útil subsequente ao de sua publicação no Diário Oficial do Estado (DOE), ou em outro meio legalmente admitido, para regularizar a sua situação cadastral.

§ 2° Após a baixa de ofício, a unidade do domicílio fiscal do contribuinte deverá notificar a empresa e os sócios dos débitos existentes no Sistema de Trânsito de Mercadorias (SITRAM).

Seção IX

Do Ato Declaratório de Baixa de Ofício da Inscrição no Cadastro Geral da Fazenda

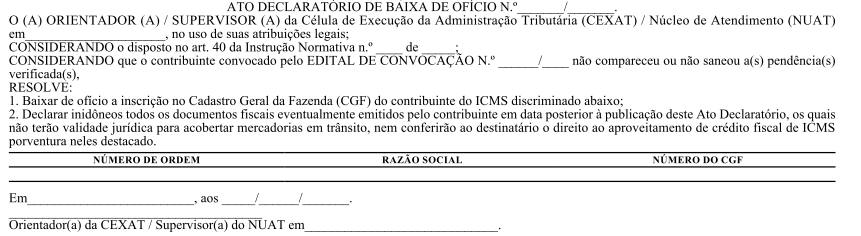

Art. 40. Expirado o prazo previsto no § 1° do art. 39 sem que o contribuinte compareça ao órgão fazendário responsável pela expedição do Edital de Convocação ou, ainda que compareça, não sane as eventuais irregularidades relativas à sua situação cadastral, o gestor do órgão local do domicílio fiscal do contribuinte expedirá Ato Declaratório de Baixa de Ofício, constante do Anexo II desta Instrução Normativa, a ser publicado no D.O.E., ou em outro meio legalmente admitido, devendo adotar as seguintes providências:

I – determinar a baixa de ofício da inscrição no CGF do contribuinte;

II – considerar inidôneos, não produzindo quaisquer efeitos jurídicos, os documentos fiscais que venham a ser emitidos após a publicação do ato declaratório.

§ 1° A baixa de ofício da inscrição, exclusivamente na hipótese do inciso I do art. 39, elide a espontaneidade relativamente à denúncia do extravio de equipamentos de uso fiscal, livros fiscais e documentação fiscal efetuada após a publicação do Ato Declaratório de Baixa de Ofício.

§ 2° Na hipótese de ficar constatada alteração de endereço nos dados cadastrais do CNPJ relativos a contribuinte inscrito na condição de MEI que implique mudança de unidade da Federação onde esteja localizado, a baixa da inscrição no CGF dar-se-á automaticamente, independentemente da publicação do Edital de Convocação de que trata o art. 39.

Seção X

Da Baixa a Pedido da Inscrição no Cadastro Geral da Fazenda

Art. 41. A inscrição no CGF poderá ser baixada a pedido do contribuinte ou seu representante legal.

Art. 42. A solicitação de baixa cadastral de estabelecimento de contribuinte inscrito no CGF será efetuada no endereço eletrônico www.sefaz.ce.gov.br, no link “Ambiente Seguro”, e será requerida pelo representante legal da sociedade empresária, da empresa individual de responsabilidade limitada ou da sociedade simples, conforme o caso, ou pelo seu contador, quando devidamente autorizado.

§ 1° A solicitação da baixa da inscrição no CGF referida no caput deste artigo aplica-se, inclusive, aos estabelecimentos com situação cadastral baixada de ofício.

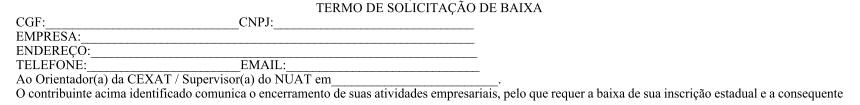

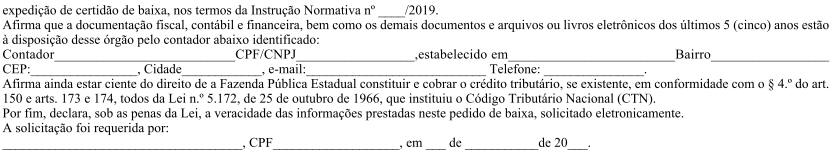

§ 2° O deferimento eletrônico da solicitação de baixa será precedido do preenchimento do documento “Termo de Solicitação de Baixa”, conforme modelo constante no Anexo III desta Instrução Normativa, mediante o qual a empresa declara ciência do procedimento em curso e das normas disciplinadoras da baixa cadastral.

§ 3° No Termo de Solicitação de Baixa constará, obrigatoriamente, a identificação do solicitante e do responsável pela guarda de livros, documentos fiscais e arquivos eletrônicos de natureza fiscal e contábil, bem como dos respectivos endereços, respondendo o solicitante, criminal e civilmente, na forma da lei, na hipótese de não serem disponibilizados os referidos documentos e arquivos.

§ 4° Será baixada a inscrição no CGF de contribuinte que esteja com sua situação cadastral “em processo de baixa” pelo período de 5 (cinco) anos contados da data da solicitação.

§ 5° Quando da baixa a pedido na REDESIM, o pedido de baixa no CNPJ corresponderá à baixa automática no CGF.

§ 6° Deferido o pedido de baixa do CGF, o contribuinte será enquadrado na condição de “Baixado a Pedido”, ficando impedido de realizar quaisquer operações ou prestações relacionadas com o ICMS.

Art. 43. Os agentes do Fisco poderão dar início à ação fiscal com vistas à constituição do crédito tributário quando os contribuintes estejam na situação cadastral “baixado a pedido” ou “baixado de ofício”, conforme critérios, indicadores, parametrização e planejamento definidos pela SEFAZ.

Art. 44. O contribuinte que solicitar a baixa de sua inscrição no CGF com processo pendente de pedido de exclusão ou de compensação de débitos tributários não poderá ter sua solicitação de baixa negada por qualquer desses motivos, mas seu estabelecimento estará sujeito a ação fiscal, inclusive para fins de análise do respectivo pedido.

Art. 45. Os contribuintes obrigados ao uso de Equipamento Emissor de Cupom Fiscal (ECF) ou Módulo Fiscal Eletrônico (MFE), antes da solicitação de baixa de sua inscrição no CGF, deverão, obrigatoriamente, solicitar a cessação de uso do ECF, ou estar com o MFE desativado.

Parágrafo único. O disposto no caput deste artigo aplica-se, também, à obrigatoriedade de comunicação de extravio de ECF ou de MFE à SEFAZ, quando for o caso.

Art. 46. Caso não seja efetuada a entrega pelos contribuintes da documentação fiscal e contábil no endereço indicado no pedido de baixa no CGF, ou em razão do não atendimento do termo de intimação ou do termo de início de fiscalização emitidos durante o curso da ação fiscal, o agente do Fisco, após o transcurso do prazo, deverá especificar tal circunstância no Sistema de Controle de Ação Fiscal (CAF), ou outro que venha a substituí-lo.

Parágrafo único. Constatado o embaraço à ação fiscal, nos termos do caput deste artigo, deverá o agente do Fisco lavrar auto de infração, aplicando a penalidade prevista no art. 123, inciso VIII, alínea “c”, da Lei n° 12.670, de 27 de dezembro de 1996, sem prejuízo da apuração do cometimento de eventuais ilícitos penais, quando for o caso.

Art. 47. Deverá ser baixada de ofício, automaticamente, a inscrição no CGF de contribuinte optante pelo Simples Nacional cuja inscrição no CNPJ tenha sido baixada ou extinta pela Receita Federal do Brasil (RFB), exceto quando se tratar de contribuinte com solicitação de baixa já deferida.

Art. 48. A baixa cadastral não exclui a responsabilidade do empresário individual ou dos sócios pelos atos praticados, conforme o caso, bem como dos demais responsáveis indicados nos arts. 16 a 24 da Lei n° 12.670, de 1996, relativamente a eventuais descumprimentos de obrigações tributárias, seja de natureza principal ou acessória.

Art. 49. O empresário ou sócios de empresa cuja inscrição no CGF tenha sido baixada deverão conservar em seu poder os livros, documentos fiscais e arquivos eletrônicos de natureza fiscal e contábil durante o prazo decadencial previsto na legislação tributária para fins de apresentação ao agente do Fisco, quando solicitados, em razão de eventuais ações fiscais para apuração da regularidade de sua situação fiscal.

Parágrafo único. A indicação no Termo de Solicitação de Baixa do responsável pela guarda de livros, documentos fiscais e arquivos eletrônicos de natureza fiscal e contábil, de que trata § 3° do art. 42, não exclui a responsabilidade prevista no caput deste artigo.

Art. 50. O contribuinte cuja inscrição no CGF tenha sido baixada permanece sujeito à constituição de crédito tributário de sua responsabilidade por parte do Fisco, podendo o agente encarregado lavrar os autos de infração correspondentes às irregularidades, quando constatados descumprimentos de obrigações tributárias, enquanto não decorrido o prazo decadencial.

Parágrafo único. O período objeto de ação fiscal ampla, com ou sem lavratura de auto de infração, realizada antes da baixa cadastral, poderá ser excluído de eventuais ações fiscais motivadas pela baixa de ofício ou a pedido.

Art. 51. Os atos cadastrais efetuados pelas empresas na JUCEC e disponibilizados eletronicamente para a SEFAZ serão incorporados e processados automaticamente na base do sistema do CGF, após a verificação das regras de negócio pertinentes às alterações cadastrais.

Art. 52. O empresário, o empresário individual de responsabilidade limitada e a sociedade empresária que requeiram alteração cadastral na SEFAZ em razão de transformação de empresário para sociedade empresária, ou de sociedade empresária para empresário, deverão entregar na Célula de Execução da Administração Tributária (CEXAT) do domicílio fiscal do estabelecimento matriz a documentação objeto da transformação solicitada na JUCEC, que será responsável pela atualização cadastral, devendo ser observado se:

I – a alteração do nome empresarial está de acordo com a transformação pretendida;

II – a natureza jurídica proposta é a adequada para a transformação pretendida;

III – houve, de fato, a alteração do NIRE;

IV – houve alteração do quadro de sócios e administradores (QSA);

V – houve alteração do capital social e se foi entregue, além da declaração de empresário, o contrato social.

Parágrafo único. As transformações deverão atender ao disposto nos arts. 1.113 a 1.115 da Lei n° 10.406, de 10 de janeiro de 2002, que institui o Código Civil.

Art. 53. Os seguintes atos cadastrais são privativos de estabelecimento matriz:

I – alteração:

a) do nome empresarial;

b) da natureza jurídica;

c) de tipo de contribuinte;

d) da pessoa física responsável perante o CNPJ e o CGF;

e) das informações relativas ao QSA;

II – informação de liquidação judicial ou extrajudicial;

III – informação de decretação de falência;

IV – informação de abertura de inventário de empresário individual;

V – incorporação, fusão, cisão total e cisão parcial;

VI – indicação, substituição e exclusão de preposto;

VII – inscrição de filiais, inclusão e alteração de capital social e indicação de matriz.

Seção XI

Dos Recursos

Art. 54. Nas hipóteses de indeferimento relativo a pedido de inscrição, alteração ou reativação cadastral de inscrição no CGF, caberá recurso voluntário ao Coordenador da COATE, no prazo de até 10 (dez) dias contados da ciência da decisão.

Art. 55. O Coordenador da COATE, em despacho circunstanciado, deverá fundamentar as razões da revisão ou não da decisão.

Seção XII

Das Disposições Gerais

Art. 56. A baixa a pedido ou de ofício e a cassação não implicam quitação de quaisquer débitos de responsabilidade do empresário, da sociedade, dos sócios, dos administradores ou de empresas de que participem, apuradas antes ou após os atos acima referenciados.

Art. 57. Verificadas quaisquer divergências cadastrais, o agente do Fisco poderá promover a alteração de ofício, caso em que comunicará ao contribuinte para que este providencie a alteração dos dados cadastrais na JUCEC, por meio da REDESIM.

Art. 58. As informações registradas e arquivadas na JUCEC por meio dos atos constitutivos dos contribuintes serão enviadas à SEFAZ pela REDESIM.

Parágrafo único. O contribuinte deverá resolver as pendências relativas à não atualização das informações ou aos erros relacionados ao seu quadro societário ou natureza jurídica através da REDESIM.

Art. 59. A sociedade empresária regularmente registrada no Registro Público de Empresas Mercantis e devidamente inscrita no CGF deverá ser baixada de ofício quando a falta de pluralidade dos sócios não for reconstituída no prazo de até 180 (cento e oitenta) dias, contados a partir da regular notificação.

Parágrafo único. O disposto no caput não se aplica quando o sócio remanescente requeira na JUCEC a transformação do registro da sociedade para empresário ou para empresa individual de responsabilidade limitada.

Art. 60. Caso seja detectada pelo servidor alguma pendência na fase de saneamento ou de diligência, o contribuinte deverá ser notificado, a fim de resolvê-la em até 30 (trinta) dias contados da data da informação da pendência, após o que, caso não ocorra a regularização, o processo será indeferido.

Art. 61. A inscrição estadual ou a alteração cadastral, quando concedidas pela SEFAZ em virtude de mandado judicial, não poderão ser solicitadas por meio eletrônico.

Art. 62. Todos as informações e dados atos cadastrais declarados são de exclusiva responsabilidade do contribuinte, que responderá, criminal e civilmente, na forma da lei, quanto a eventuais informações inverídicas, inclusive quanto à documentação a que se refere.

Art. 63. Os contabilistas e os escritórios de contabilidade que pretendam atuar profissionalmente perante a SEFAZ deverão estar habilitados ao exercício da profissão, na forma da lei.

Parágrafo único. Os contabilistas que realizarem atos cadastrais perante a SEFAZ, relativamente às empresas localizadas neste Estado, deverão estar regularmente registrados no Conselho Regional de Contabilidade do Estado do Ceará.

Art. 64. A partir da implementação de solução de georreferenciamento pela SEFAZ, todos os contribuintes deverão ser localizados e identificados no CGF.

Parágrafo único. Entende-se por georreferenciamento a informação geográfica de imóveis considerando-se as coordenadas conhecidas de sistema de referência.

Art. 65. Será excluída do cadastro a inscrição no CGF que tenha sido baixada há mais de 5 (cinco) anos, vedada a reativação.

Art. 66. Ficam revogadas as disposições em contrário, especialmente o art. 7° da Instrução Normativa n° 12, de 14 de setembro de 2007, bem como as seguintes Instruções Normativas:

I – Instrução Normativa n° 33, de 22 de março de 1993;

II – Instrução Normativa n° 31, de 26 de maio de 1995;

III – Instrução Normativa n° 50, de 27 de dezembro de 2001;

IV – Instrução Normativa n° 20, de 19 de junho de 2002;

V – Instrução Normativa n° 08, de 12 de abril de 2005;

VI – Instrução Normativa n° 15, de 15 de junho de 2005;

VII – Instrução Normativa n° 07, de 26 de julho de 2007;

VIII – Instrução Normativa n° 12, de 14 de setembro de 2007;

IX – Instrução Normativa n° 15, 05 de novembro de 2007;

X – Instrução Normativa n° 8, de 9 de abril de 2008;

XI – Instrução Normativa n° 40, de 22 de novembro de 2011;

XII – Instrução Normativa n° 16, de 27 de junho de 2012.

Art. 67. Esta Instrução Normativa entra em vigor na data de sua publicação, produzindo efeitos retroativos a 1° de agosto de 2019.

SECRETARIA DA FAZENDA DO ESTADO DO CEARÁ, em Fortaleza, aos 08 de novembro de 2019.

FERNANDA MARA DE OLIVEIRA MACEDO CARNEIRO PACOBAHYBA

Secretária da Fazenda

ANEXO I DA INSTRUÇÃO NORMATIVA N° 77/2019.

ANEXO II DA INSTRUÇÃO NORMATIVA N° 77/2019.

ANEXO III DA INSTRUÇÃO NORMATIVA N° 77/2019.