DOE de 27/04/2001

Dispõe sobre o direito ao crédito do valor do imposto destacado em documento fiscal referente a aquisição de insumos, ativo permanente, energia elétrica, serviços de transporte e de comunicações, combustível e mercadoria para uso ou consumo, entre outras mercadorias.

O Coordenador da Administração Tributária, tendo em vista o disposto no artigo 522 do Regulamento do ICMS – RICMS, aprovado pelo Decreto 45.490, de 30/11/00, decide

1 – Ficam aprovados os entendimentos da Consultoria Tributária a seguir reproduzidos, que versam sobre o direito ao crédito do valor do imposto destacado em documento fiscal referente a aquisição de insumos, ativo permanente, energia elétrica, serviços de transporte e de comunicações, combustível e mercadoria para uso ou consumo, entre outras mercadorias, e que foram objeto de diversas respostas desse órgão incumbido de dizer sobre a “a interpretação e aplicação da legislação tributária estadual”, conforme o artigo 510 do RICMS

2 – Consequentemente, com fundamento no inciso II do artigo 521 do RICMS, ficam reformadas todas as demais respostas dadas pela Consultoria Tributária que, versando sobre a mesma matéria, concluíram de modo diverso

3 o texto desta Decisão Normativa pode ser acessado via Posto Fiscal Eletrônico da Secretaria da Fazenda no endereço: www.pfe.fazenda.sp.gov.br, no módulo “Saiba mais sobre”, sob o título “ABC dos Créditos Fiscais”

4 Esta decisão produzirá efeitos a partir da sua publicação.

I – DO PRINCÍPIO DA NÃO CUMULATIVIDADE:

1. – o órgão consultivo da Secretaria da Fazenda (Consultoria Tributária), com base no princípio da não-cumulatividade do imposto inserto no artigo 36 da Lei nº 6.374/89 – e observadas todas as demais regras de lançamento, vedação e estorno do crédito do valor do ICMS, bem como as específicas de cada operação ou prestação, previstas no Regulamento do ICMS – RICMS, aprovado pelo Decreto nº 45.490, de 30 de novembro de 2000 (artigos 59 e seguintes) – tem se manifestado pela legitimidade do direito de o contribuinte lançar em sua escrita fiscal, a título de crédito, o valor do ICMS “anteriormente cobrado por este ou outro Estado, relativamente a mercadoria entrada ou a prestação de serviço recebida, acompanhada de documento fiscal hábil, emitido por contribuinte em situação regular perante o fisco” (incluindo as mercadorias destinadas ao ativo permanente), utilizadas na sua atividade industrial e/ou comercial ou de prestação de serviços, em razão de operações ou prestações por ele realizadas, regulares e tributadas pelo ICMS, ou não o sendo, haja expressa previsão/autorização regulamentar para o crédito fiscal ser mantido

II – DAS PREMISSAS BÁSICAS:

2. – São premissas básicas do presente trabalho as seguintes condições, à vista daquele mesmo princípio da não-cumulatividade do imposto estadual (artigo 59 do RICMS)

2.1 – se o contribuinte adquirir mercadorias (incluindo os bens do ativo permanente, como por exemplo, máquinas, aparelhos, equipamentos, móveis ou veículos, com o fim de assim contabilizá-los) ou receber serviços, cujas aplicações ou utilizações previsivelmente relacionar-se-ão com mercadoria ou prestação de serviço objeto de suas operações ou prestações isentas ou não tributadas, é VEDADO lançar em sua escrita fiscal, no momento da entrada ou do recebimento do serviço, o valor do ICMS destacado nos documentos fiscais pertinentes (artigo 66 do RICMS)

2.2 – caso contrário, ou seja, sendo aquela circunstância imprevisível à data da entrada dessas mercadorias ou dos serviços recebidos, o contribuinte que tenha efetuado o lançamento a crédito do valor do ICMS no momento da entrada das mercadorias ou do recebimento dos serviços, deverá fazer o correspondente ESTORNO do valor do ICMS de que tiver se creditado (artigo 67 do RICMS) Em resumo, têm-se que o direito ao crédito do valor do ICMS, em geral, deve estar estritamente vinculado à realização de operações ou prestações tributadas, com as quais pode ser compensado, como forma de se efetivar o princípio constitucional da não-cumulatividade previsto no artigo 155 da Carta Magna

III – DO DIREITO AO CRÉDITO DO VALOR DO IMPOSTO:

3. – Diante das normas legais e regulamentares atrás citadas, dão direito ao crédito do valor imposto as seguintes mercadorias entradas ou adquiridas ou os serviços tomados pelo contribuinte

3.1 – Insumos:

A expressão “insumo” consoante o insigne doutrinador Aliomar Baleeiro “é uma algaravia de origem espanhola, inexistente em português, empregada por alguns economistas para traduzir a expressão inglesa ‘input’, isto é, o conjunto dos fatores produtivos, como matérias-primas, energia, trabalho, amortização do capital, etc., empregados pelo empresário para produzir o ‘output’ ou o produto final. (…). “Insumos são os ingredientes da produção, mas há quem limite a palavra aos ‘produtos intermediários’ que, não sendo matérias-primas, são empregados ou se consomem no processo de produção” (Direito Tributário Brasileiro, Forense Rio de janeiro, 1980, 9ª edição, pág.214)

Nessa linha, como tais têm-se a matéria-prima, o material secundário ou intermediário, o material de embalagem, o combustível e a energia elétrica, consumidos no processo industrial ou empregados para integrar o produto objeto da atividade de industrialização, própria do contribuinte ou para terceiros, ou empregados na atividade de prestação de serviços, observadas as normas insertas no subitem 3.4 deste trabalho.

Entre outros, têm-se ainda, a título de exemplo, os seguintes insumos que se desintegram totalmente no processo produtivo de uma mercadoria ou são utilizados nesse mesmo processo produtivo para limpeza, identificação, desbaste, solda etc : lixas; discos de corte; discos de lixa; eletrodos; oxigênio e acetileno; escovas de aço; estopa; materiais para uso em embalagens em geral – tais como etiquetas, fitas adesivas, fitas crepe, papéis de embrulho, sacolas, materiais de amarrar ou colar (barbantes, fitas, fitilhos, cordões e congêneres), lacres, isopor utilizado no isolamento e proteção dos produtos no interior das embalagens, e tinta, giz, pincel atômico e lápis para marcação de embalagens -; óleos de corte; rebolos; modelos/matrizes de isopor utilizados pela indústria; produtos químicos utilizados no tratamento de água afluente e efluente e no controle de qualidade e de teste de insumos e de produtos

3.2 – Mercadorias:

Aquela objeto de seu comércio

3.3 – Ativo Permanente (incluindo o bem objeto de arrendamento mercantil):

Entende a Consultoria Tributária, com fundamento no artigo 20 da Lei Complementar nº 87/96 (artigo 38 da Lei nº 6.374/89), que dão direito a crédito do valor do ICMS apenas os bens relacionados à produção e/ou comercialização de mercadorias ou a prestação de serviços tributadas pelo ICMS, ou seja, quando se tratar dos chamados bens instrumentais, vale dizer, bens que participem, no estabelecimento, do processo de industrialização e/ou comercialização de mercadorias ou da prestação de serviços. Neste particular, recomenda-se a leitura da Decisão Normativa CAT nº 2, de 7 de novembro de 2000, que bem delineou os aspectos conceituais da dicção ativo permanente

Nota 1 : de acordo com a Lei Complementar nº 87/96, é assegurado ao contribuinte, desde 1º/11/96, o direito de se creditar e de uma só vez (regra válida até 31/12/2000) do valor integral do ICMS correspondente à entrada de mercadoria destinada ao ativo permanente, observadas, como dito, todas as demais regras de lançamento e vedação previstas no RICMS. Nesse caso, deverão ser observadas as regras de estorno do valor crédito fiscal lançado na escrita do contribuinte insertas no artigo 3º das DDTT do RICMS

Nota 2 : com as alterações da Lei Complementar nº 87/96, introduzidas pela Lei Complementar nº 102/2000, foi baixada a Lei nº 10.699, de 19 de dezembro de 2000, estabelecendo, entre outras situações, que a partir das entradas no estabelecimento do contribuinte que tenham ocorrido ou venham a ocorrer a partir de 1º de janeiro de 2001, o crédito do valor do ICMS referente a mercadorias destinadas ao ativo permanente será efetuado parceladamente ao longo de 48 (quarenta e oito) meses (vide artigo 61, § 10, do RICMS).

O valor do crédito a ser apropriado, em cada período de apuração, será obtido multiplicando-se o valor total do respectivo crédito, segundo o valor constante no documento fiscal escriturado/lançado no livro Registro de Entradas (sem direito a crédito do imposto), como também o valor correspondente ao diferencial de alíquota (aquisições de ativo permanente em operações interestaduais) recolhido na forma regulamentar (artigo 117 do RICMS), pelo fator igual a 1/48 (um quarenta e oito avos) da relação entre o valor das operações de saídas e prestações tributadas e o total das operações de saídas e prestações do período, equiparando-se às tributadas, para esse fim, as saídas ou prestações que tiverem destinado mercadorias ou serviços ao exterior e as operações ou prestações isentas ou não-tributadas com previsão legal de manutenção de crédito.

Para fins de apuração dos valores das operações de saídas e prestações, devem ser computados apenas os valores das saídas que afiguram caráter definitivo, ou seja, que transferem a titularidade, devendo ser desconsideradas as saídas provisórias, tais como remessa para conserto, para industrialização, as quais não reduzem estoques, constituem simples deslocamentos físicos, sem implicações de ordem patrimonial

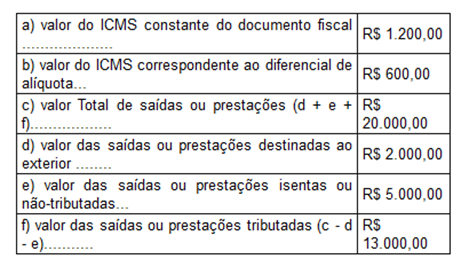

Exemplificando:

g) cálculo do valor a que tem direito o contribuinte a título de crédito do ICMS relativo à entrada ou aquisição de ativo permanente, conforme a seguinte sugestão de equação matemática

{ [ (a + b) / 48] . [ (d+ f) : c] } = valor do ICMS a ser lançado como crédito no RAICMS

Então, à vista dessa equação matemática, têm-se o valor de R$ 28,12 a ser lançado diretamente no livro Registro de Apuração do ICMS – RAICMS no item “Outros Créditos”, com fundamento no que dispõe o artigo 61, § 10, do RICMS, conforme segue

{ [ (R$ 600,00 + R$ 1.200,00) / 48] . [ (R$ 2.000,00 + R$ 13.000,00) : R$ 20.000,00] } =

= {R$ 37,50 . [ R$ 15.000,00 : R$ 20.000,00] } = = {R$ 37,50 . 0,75} = R$ R$ 28,12

Nota 3 : no tocante ao direito de crédito do valor do ICMS relativo às entradas ou aquisições de móveis ou equipamentos de escritório, utilizados na atividade industrial e/ou comercial ou no departamento administrativo do contribuinte (setores de compras e vendas), recomenda-se a leitura da Decisão Normativa CAT nº 2, de 7/11/00, cujos itens 22 a 26 da resposta à Consulta nº 212/97, ali citada integralmente, bem tratou dessa questão

Nota 4 : Relativamente ao direito de lançar, como crédito, o valor do ICMS destacado no documento fiscal referente à aquisição ou entrada de partes e peças empregadas na reconstrução, reforma, atualização, conserto etc, de máquinas ou equipamentos do ativo permanente, a questão já foi abordada exaustivamente pela Decisão Normativa CAT nº 1, de 7 de novembro de 2000 (D.O. de 8 de novembro de 2000), cuja leitura também recomenda-se

Nota 5 : com relação às aquisições ou entradas de materiais necessários à construção de um bem imóvel, saliente-se que o direito de lançar, como crédito, o valor do ICMS não é permitido, assunto esse que também foi objeto da Decisão Normativa CAT nº 2, de 7 de novembro de 2000 (D.O. de 8 de novembro de 2000)

Nota 6 : Os valores lançados na escrita fiscal do contribuinte em relação às entradas ou aquisições para o ativo permanente, devem ser também controlados no documento denominado “Controle de Crédito do ICMS do Ativo Permanente – CIAP”, conforme a Portaria CAT nº 25, de 2 de abril de 2001 (D.O. de 3 de abril de 2001)

3.4 – Energia elétrica e serviços de comunicação (artigo 1º das DDTT do RICMS):

“Artigo 1º (DDTT) do RICMS – o crédito do imposto com relação à entrada de energia elétrica e aos serviços de comunicação tomados pelo contribuinte, ocorridos de 1º de janeiro de 2001 e até 31 de dezembro de 2002, somente será efetuado relativamente (…)

I – à entrada de energia elétrica no estabelecimento, quando

a) for objeto de operação de saída de energia elétrica

b) for consumida em processo de industrialização

c) seu consumo resultar em operação de saída ou prestação para o exterior, na proporção desta sobre as saídas ou prestações totais

II – ao recebimento de serviços de comunicação utilizados pelo contribuinte, quando

a) tenham sido prestados na execução de serviços da mesma natureza

b) de sua utilização resultar operação de saída ou prestação para o exterior, na proporção desta sobre as saídas ou prestações totais.”

Nota 1 : com relação ao crédito do valor do ICMS relativo à entrada/aquisição de energia elétrica e a tomada dos serviços de comunicação ocorridas até 31/12/2000, deverão ser observadas as normas regulamentares expedidas até essa data, especialmente o Regulamento do ICMS – RICMS, aprovado pelo Decreto nº 33.118, de 14 de março de 1991, ou seja, é legítimo o aproveitamento, como crédito, do valor do ICMS relativo ao consumo direto no processo de industrialização e comercialização de mercadorias (incluindo os setores de compras e vendas), cujas saídas ou prestações sejam regularmente tributadas, ou não o sendo, haja expressa autorização para o crédito ser mantido

Nota 2 : na situação em que o consumo total de energia elétrica e dos serviços de comunicação se dá por estabelecimento de contribuinte cujas notas fiscais correspondentes estão em nome do proprietário do imóvel ou da linha telefônica (ex : locadores), tem-se a observar que para efeito do crédito fiscal, a propriedade do imóvel ou da linha telefônica é questão de interesse apenas relativo. O fator determinante a ser examinado diz respeito ao efetivo destinatário do serviço ou da mercadoria. Em caso de estabelecimento ou de linha telefônica, de posse do contribuinte sob qualquer forma, em que as Notas Fiscais de Serviço de Telecomunicações e de Conta de Energia Elétrica forem emitidas em nome de terceiros (proprietário do imóvel ou da linha, ex : locadores), para efeitos de crédito fiscal, caberá ao real destinatário das mercadorias ou dos serviços tomados provar, pelos meios admitidos em direito (contrato de locação, empréstimo, lançamentos contábeis da despesa etc), sua posse e uso no estabelecimento

Nota 3 : na situação em que o consumo parcial de energia elétrica e dos serviços de comunicação tomados se dá por estabelecimento de contribuinte situado em locais de terceiros cujas notas fiscais correspondentes estão em nome do proprietário do imóvel, da linha telefônica ou da administradora do imóvel (repassadores) e que o consumo é pago por estabelecimento de contribuinte na forma de rateio, temos a observar que para esse fim (apropriação do valor do imposto) e considerando a hipótese de envolvimento de estabelecimento não-contribuinte do ICMS na figura de repassador do consumo de energia elétrica e dos serviços de comunicação tomados, entende-se que a operação de entrada dessas mercadorias ou a utilização do serviço no estabelecimento de contribuinte que realmente as consumiu ou utilizou o serviço, pode ser acobertada por Nota Fiscal, modelos 1 ou 1-A, emitida pelo adquirente do consumo ou utilização (contribuinte), devendo conter todas as indicações exigidas pelo artigo 127 do RICMS, aprovado pelo Decreto nº 45.490/2000, incluída a referente à alíquota do imposto em destaque, onde consignará o valor da energia elétrica, ou do serviço de comunicação repassados, segundo a quota-parte em relação ao valor total constante dos documentos fiscais, o que permitirá ao estabelecimento recebedor (contribuinte) efetuar o lançamento, como crédito, do valor do ICMS pertinente, com fundamento nos artigos 59 e seguintes do Regulamento do ICMS.

Julga-se, também, útil que se mencione naquela Nota Fiscal o número da Nota Fiscal/Conta de Energia Elétrica, da Nota Fiscal de Serviço de Telecomunicação respectivas emitidas pelo distribuidor/operador em nome do proprietário do imóvel, da linha telefônica ou da administradora do imóvel.

Assim, caberá ao real destinatário do consumo ou utilização do serviço (contribuinte) o direito de crédito relativamente à importância que efetivamente desembolsar a tal título Naturalmente, que tal fato, além daquelas providências fiscais, para fins de crédito, há de ser provada a relação jurídica com a pessoa em nome da qual o documento fiscal (Nota Fiscal/Conta de Energia Elétrica, Nota Fiscal de Serviço de Telecomunicação) está sendo emitido

Nota 4 : Ressalte-se que no período de 1º de janeiro de 2001 a 31 de dezembro de 2002, o contribuinte com atividade comercial está impedido de se apropriar do valor do ICMS referente a entrada ou aquisição energia de elétrica ou a serviço de comunicação, exceto, como visto, se “seu consumo resultar em operação de saída ou prestação para o exterior, na proporção desta sobre as saídas ou prestações totais”

Nota 5 : no caso em que o contribuinte-industrial desenvolva sua atividade de forma mista, ou seja, industrializa mercadorias para comerciá-las e também promova a revenda de outras mercadorias adquiridas de terceiros, faz-senecessário, no período citado na Nota 4, ratear a energia elétrica consumida em cada uma dessas atividades, a fim de apropriar em sua escrita fiscal somente o valor do ICMS a que tem direito relativamente à atividade direta de industrialização (ou, se for o caso, também da comercialização de mercadorias revendidas para o exterior), porquanto a norma regulamentar atrás referenciada assim disciplina.

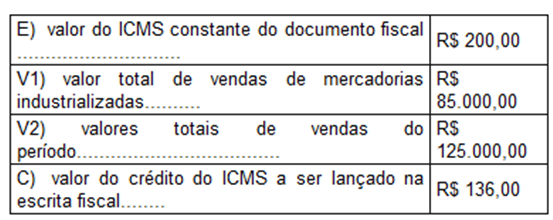

Nesse rateio poderá se levar em consideração a proporção dos valores totais das vendas de mercadorias decorrentes do processo de industrialização do contribuinte (ou, se for o caso, também da comercialização de mercadorias para o exterior – revendas) em relação aos valores totais de vendas, na seguinte conformidade, como sugestão

C = [ e . (V1 : V2) ]

E = valor total do ICMS destacado na Nota Fiscal/Conta de Energia Elétrica, já diminuído do valor do imposto correspondente à parte (setor ou departamento) administrativa do contribuinte, o qual já fora escriturado/lançado no livro Registro de Entradas, sem direito a crédito do imposto

V1 = valores totais de vendas de mercadorias industrializadas (para o mercado interno e externo) e aquelas decorrentes de revendas para o exterior, quando for o caso

V2 = valores totais de Vendas do período

C = valor do crédito do ICMS a ser lançado na escrita fiscal

Exemplificando:

Assim, diante dessa equação matemática, têm-se o valor de R$ 136,00 a ser lançado diretamente no livro Registro de Apuração do ICMS – RAICMS no item “Outros Créditos”, com fundamento no que dispõe o artigo 1º, inciso I, das DDTT do RICMS, conforme segue:

C = [R$ 200,00 . (R$ 85.000,00 : R$ 125.000,00) ] =

C = [R$ 200,00 . 0,68]=

C = R$ 136,00

3.5 – Combustível utilizado no acionamento, entre outros:

de máquinas, aparelhos e equipamentos, utilizados na industrialização, comercialização, geração de energia elétrica, produção rural e na prestação de serviços de transporte de natureza intermunicipal ou interestadual ou de comunicação veículos, exceto os de transporte pessoal (artigo 20, §2º da Lei Complementar nº 87/96), empregados na prestação de serviços de transporte intermunicipal ou interestadual ou de comunicação, na geração de energia elétrica, na produção rural e os empregados pelos setores de compras e vendas do estabelecimento veículos próprios com a finalidade de retirar os insumos ou mercadorias ou para promover a entrega das mercadorias objeto de industrialização e/ou comercialização empilhadeiras ou veículos utilizados, no interior do estabelecimento, na movimentação dos insumos ou mercadorias ou que contribuam na atividade industrial e/ou comercial ou de prestação de serviço do contribuinte

Nota1 : Conforme o Comunicado CAT nº 44/91, nas entradas ou aquisições de combustíveis, o documento fiscal hábil que possibilita o crédito, nos termos da legislação de regência, é a Nota Fiscal, modelo 1 ou 1-A

Nota 2 : no que se refere às operações pretéritas, em relação às quais não houve a emissão de Nota Fiscal, modelo 1 ou 1-A, o crédito do valor do ICMS somente poderá ser escriturado após o saneamento das irregularidades havidas no documento emitido, em consonância com o disposto no artigo 61, §7º, do RICMS. Esse saneamento demanda prova de que a venda se fez ao contribuinte e para abastecimento de determinado veículo, sempre que esses dados faltarem no documento fiscal emitido por ocasião da aquisição do combustível. A prova pode ser obtida diretamente do vendedor da mercadoria em documento por ele firmado, sendo importante que nele conste relação exaustiva das Notas Fiscais originalmente emitidas e a identificação, em relação a cada uma, do veículo abastecido, podendo também haver comprovação por regular escrituração contábil dessas aquisições e respectivos pagamentos. Entretanto, são situações que devem ser examinadas pelo Posto Fiscal em cuja vinculação territorial estiver situado o estabelecimento do contribuinte, que decidirá tanto sobre a forma de saneamento, como sobre a procedência das pretensões da espécie

Nota 3 : Não havendo destaque do valor do imposto no documento emitido em razão da retenção procedida em fase anterior da comercialização do combustível, por contribuinte substituto, é de se frisar que, para efeito de aproveitamento do respectivo crédito fiscal, o contribuinte, conforme determina o artigo 272 do RICMS, calculará o valor correspondente, mediante aplicação da alíquota interna sobre a base de cálculo que seria atribuída à operação própria do remetente, caso estivesse submetida ao regime comum de tributação, observado o disposto no parágrafo único desse mesmo dispositivo regulamentar (aquisições de combustível com redução de base de cálculo)

Nota 4 : As aquisições de combustíveis efetivadas por veículos abastecidos em Postos de Combustíveis situados em outros Estados com a emissão da Nota Fiscal correspondente, propiciam também ao contribuinte o direito ao crédito do valor do ICMS pertinente. Para tal fim, por ser considerado como uma operação interna, a alíquota aplicável para o cálculo do imposto devido na operação deverá ser aquela para as operações internas de cada Estado onde estiver localizado o estabelecimento varejista de combustível

3.6 – Frete :

Aquele relativo a tomada do serviço de transporte intermunicipal ou interestadual, pago ou não pelo regime de substituição tributária de que trata o artigo 317 do RICMS, quando diretamente relacionado com o processo industrial e/ou comercial ou de prestação de serviço

4. – Há de ser observado, como regra geral, e enfatizando o que já foi delineado no item 1 deste trabalho, como também de acordo com as normas de regência, não dá direito ao crédito do valor do ICMS destacado no documento fiscal relativo às entradas ou aquisições de mercadorias, bens e serviços, quando relacionadas com operações ou prestações isentas ou não tributadas, exceto em relação às operações ou prestações tributadas, incluindo nestas aquelas com o lançamento do imposto diferido, ou, ainda, quando há expressa autorização para que o valor do crédito seja mantido

IV – DA MERCADORIA PARA USO OU CONSUMO

5. – Assim entendido a mercadoria que não for utilizada na comercialização ou a que não for empregada para integração no produto ou para consumo no respectivo processo de industrialização ou produção rural, ou, ainda, na prestação de serviço sujeita ao imposto (artigo 66, V, do RICMS)

Nota : Essa mercadoria somente gerará direito ao crédito do valor do ICMS que onera sua entrada ou aquisição a partir de 1º/1/2003, nos termos do inciso I do artigo 33 da Lei Complementar nº 87/96, na redação da Lei Complementar nº 99/99 (artigo 2º das DDTT do RICMS)

V – DO LAUDO TÉCNICO

6. – no tocante à necessidade ou não de laudo técnico para apropriação do valor do ICMS incidente sobre o total consumido de energia elétrica e do serviço de comunicação, o RICMS não estabelece esse método de quantificação técnica. Nessa situação, poderá o contribuinte munir-se de demonstrativo que comprove o real consumo de energia elétrica e do serviço de comunicação utilizado em cada área ou departamento, nos termos atrás expostos, que não necessariamente seja elaborado por perito de empresa especializada e que poderá ser feito pelo seu próprio pessoal técnico Alerte-se que será de exclusiva responsabilidade do contribuinte a veracidade dos dados lançados em sua escrita fiscal

VI – DO CRÉDITO EXTEMPORÂNEO

7. – o crédito do valor do ICMS, quando admitido, poderá ser lançado, inclusive extemporaneamente, por seu valor nominal, conforme preceitua o § 2º do artigo 38 da Lei nº 6.374/89 (artigo 61, § 2º, do RICMS), observado o prazo de prescrição qüinqüenal (artigo 61, § 3º, do RICMS), e nos termos do artigo 65 do RICMS

8. – o montante levantado referente a créditos extemporâneos apurados dentro do prazo de prescrição qüinqüenal (artigo 61, §3º, do RICMS), poderá ser lançado englobadamente, de uma única vez, no campo “Outros Créditos” do livro Registro de Apuração do ICMS (Modelo 9) sem a necessidade de comunicação ao Posto Fiscal que o contribuinte esteja vinculado (artigo 65, inciso I, “a”, do RICMS). Referido valor deverá ser informado na Ficha de Apuração do ICMS da nova GIA (Guia de Informação e Apuração do ICMS), detalhando-se a origem do crédito

VII – DA NOTA GERAL

Nas situações em que o valor do ICMS destacado no documento fiscal correspondente, cujo direito ao direito não pode ser exercido de imediato pelo contribuinte quando da entrada da mercadoria ou do serviço utilizado, pois depende do transcurso do período de apuração, ou seja, depende de certas condições que somente poderão ser avaliadas e definitivamente conhecidas após o encerramento do mês em curso, como é o caso das entradas de mercadorias destinadas ao ativo permanente, daenergia elétrica e dos serviços de comunicações (vide artigos 61, § 10, e 1º, das DDTT, do RICMS – subitens 3.3 e 3.4), o contribuinte deve proceder da seguinte maneira

a) – o documento fiscal que acobertou a operação de entrada/ aquisição da mercadoria ou do serviço utilizado deverá ser escriturado/lançado no livro Registro de Entradas normalmente, mas sem direito a crédito

b) – após o cálculo do valor do ICMS a que tem direito (vide sugestões de fórmulas constantes nos subitens 3.3 e 3.4), o contribuinte procederá à sua escrituração diretamente no livro Registro de Apuração do ICMS – RAICMS, no item “Outros Créditos”, citando a fundamentação legal pertinente a cada situação

Recomenda-se que seja elaborado um demonstrativo – “memória” nesse sentido para, eventualmente, ser exibido à fiscalização, a fim de comprovar o valor do ICMS lançado/escriturado no RAICMS

VIII – DA CONCLUSÃO

Em conclusão, têm-se que as normas reguladoras atrás citadas estabeleceram as condições, limites, procedimentos, e até mesmo certas cautelas, a serem observados pelo contribuinte quando da apropriação do valor do ICMS incidente sobre a entrada ou aquisição de insumos, mercadorias para o comércio, ativo permanente e suas partes e peças, energia elétrica, combustível e a tomada de serviços de transporte intermunicipal ou interestadual e de comunicação

IX – DA OBSERVAÇÃO GERAL

Naturalmente que a Consultoria Tributária – órgão pertencente à Secretaria de Estado dos Negócios da Fazenda deste Estado (SP) incumbido de responder às consultas “sobre a interpretação e aplicação da legislação tributária estadual”, conforme o artigo 510 do Regulamento do ICMS/00 – em relação ao valor do ICMS lançado ou a lançar na escrituração fiscal, a título de crédito, não tem a pretensão de esgotar o assunto, mas apenas e tão-só fornecer parâmetros gerais que possam nortear o contribuinte e os Agentes Fiscais de Rendas deste Estado frente a uma determinada situação de fato, segundo a legislação tributária vigente aplicável a cada caso”.