DOE de 17/07/2017

Altera a redação do Anexo 4.33 do Regulamento do ICMS, aprovado pelo Decreto n° 19.714, de 10 de julho de 2003, e determina outras providências.

O GOVERNADOR DO ESTADO DO MARANHÃO, no uso de suas atribuições que lhe confere o artigo 64, inciso III, da Constituição Estadual,

DECRETA:

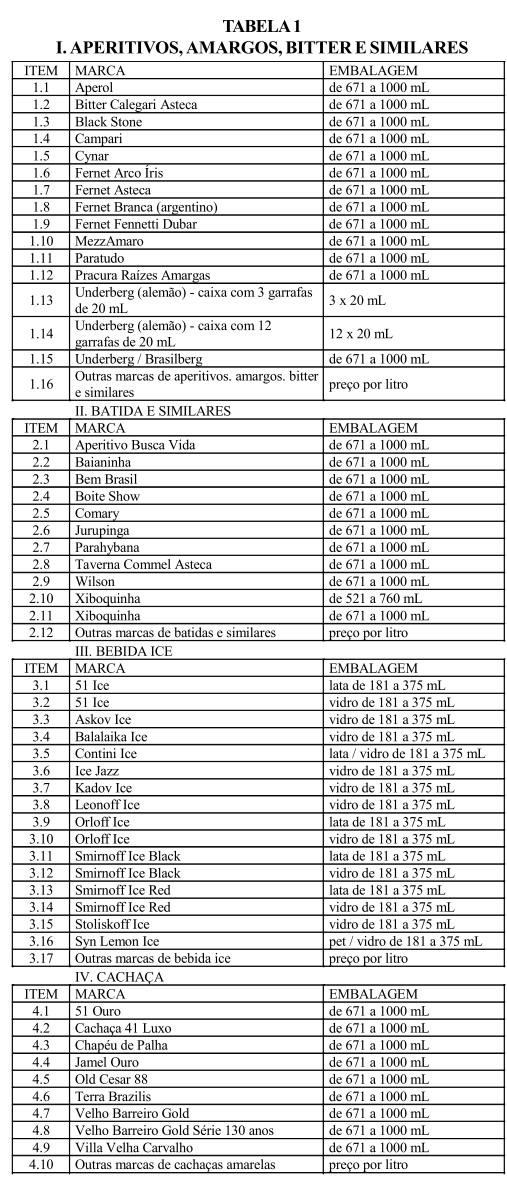

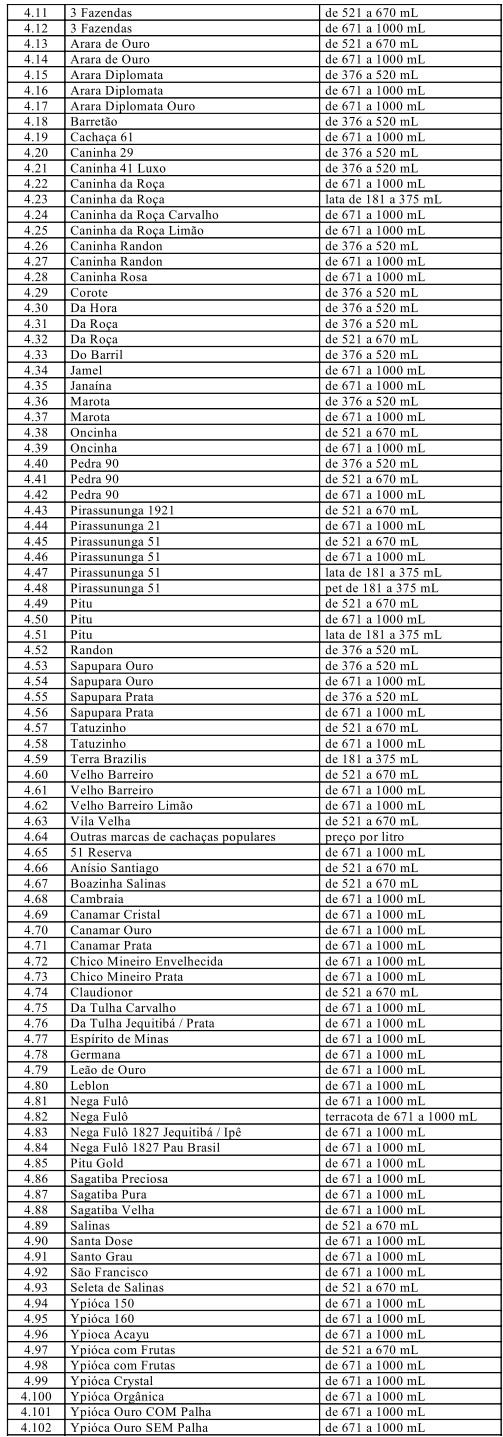

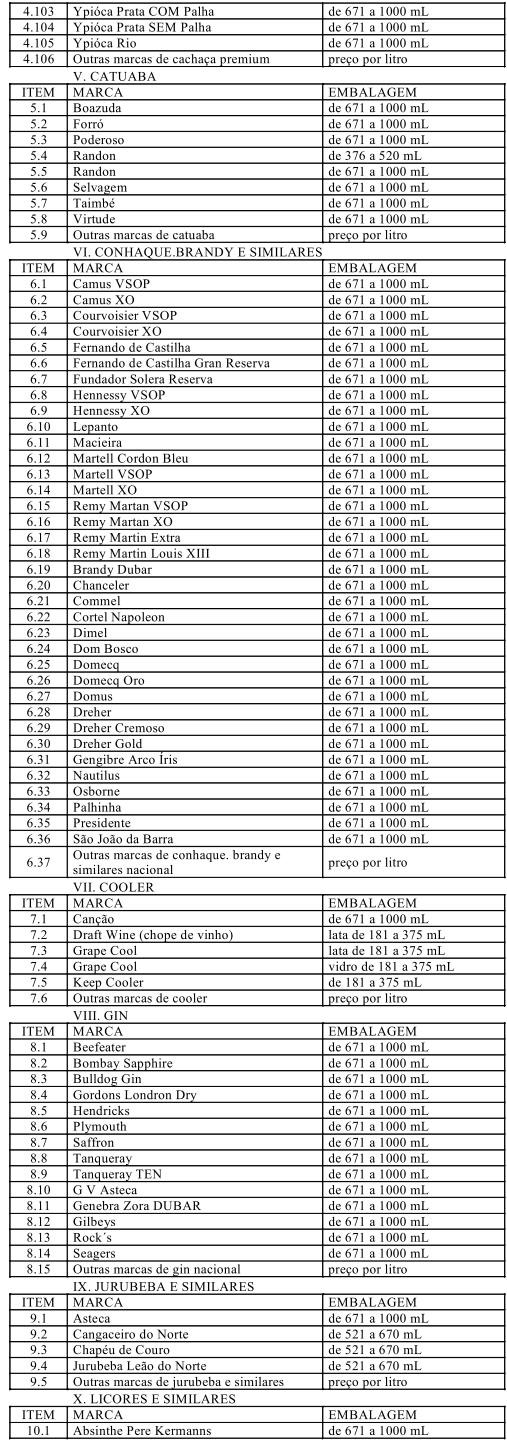

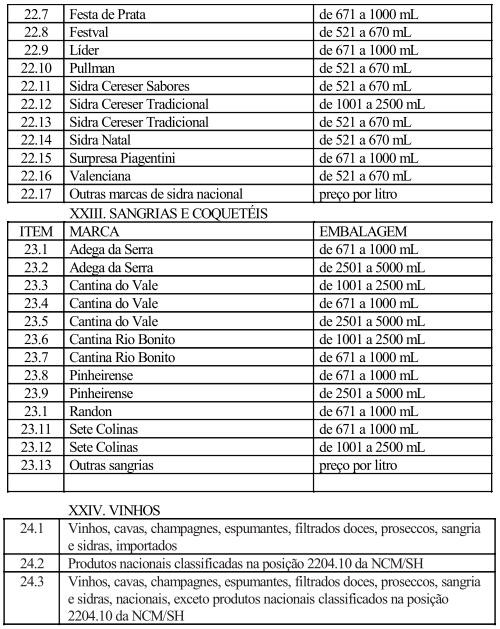

Art. 1° O Anexo 4.33 do Regulamento do ICMS, aprovado pelo Decreto n° 19.714, de 10 de julho de 2003 – RICMS passa a vigorar com a redação a seguir:

“Art. 1° Ficam excluídas do regime de substituição tributária as operações de entradas de mercadorias constantes da Tabela I deste Anexo.

Parágrafo único. O disposto no artigo 1° refere-se às operações destinadas a estabelecimentos enquadrados na Classificação Nacional de Atividades Econômicas – CNAE 4635-4/03 (comércio atacadista de bebidas – fracionamento e acondicionamento associada) e CNAE 4635-4/99 (comércio atacadista de bebidas não especificada anteriormente), localizados neste Estado.

Art. 2° Fica estabelecida a exigência da antecipação total do ICMS, com a concessão de crédito presumido de modo que a carga tributária seja correspondente ao percentual de 8% (oito por cento) do valor da base de cálculo das operações de entradas de mercadorias constantes da Tabela I deste Anexo.

§ 1° O pagamento do imposto na forma do caput terá o mesmo efeito do recolhimento do regime de substituição tributária relativa às mercadorias constantes da Tabela I deste Anexo, considerado recolhido o imposto até a venda ao consumidor final.

§ 2° O benefício fiscal proposto no artigo 2° deste Decreto somente poderá ser usufruído por contribuinte atacadista já credenciado para uso do incentivo fiscal previsto no artigo 8°, Anexo 1.5 do RICMS/2003.

§ 3° Os estabelecimentos previstos no parágrafo único do artigo 1°, que não possuírem credenciamento nos termos do § 2° deste artigo, deverão fazê-lo conforme determina a Portaria n° 489, de 29 de dezembro de 2016, que dispõe sobre os requisitos e procedimentos para credenciamento de contribuinte atacadista.

Art. 3° O imposto apurado na forma do artigo anterior será recolhido:

I – até o 20° (vigésimo) dia do mês subsequente ao da entrada da mercadoria no estabelecimento;

II – nas operações de importação, por ocasião do desembaraço aduaneiro.

Art. 4° A base de cálculo para cobrança da antecipação total interestadual de que trata o artigo 2° será o valor total da nota fiscal relativa à operação.

Parágrafo único. Quando o valor total da nota fiscal relativa à operação for inferior ao valor de mercado, a base de cálculo do imposto será determinada em ato normativo do titular da Receita Estadual.

Art. 5° A escrituração de notas fiscais de entradas e/ou saídas de mercadorias constantes na Tabela I deste Anexo, obedecerá à regra da legislação vigente.

§ 1° O crédito presumido será escriturado no livro Registro de Apuração do ICMS, modelo 9, na coluna 007 – “Outros Créditos”, com a expressão: “Crédito Presumido”, citando o número deste Decreto.

§ 2° Na emissão da nota fiscal de saída deverá constar no campo “Informações Complementares” que o imposto já foi recolhido na forma deste Anexo.

Art. 6° Nas operações interestaduais o cálculo do ICMS Substituição Tributária, para o Estado de destino, será feito na forma deter- minada nos respectivos convênios e protocolos que as regem.

§ 1° Os estabelecimentos beneficiários do previsto no artigo 2°, não terão direito ao ressarcimento do ICMS nas operações de saídas interestaduais.

§ 2° Quando houver devolução ou desfazimento nas operações interestaduais, os estabelecimentos beneficiários do previsto no artigo 2° terão direito à restituição do ICMS de acordo com a legislação vigente.

§ 3° O Imposto destacado na nota fiscal servirá somente para cálculo da substituição tributária no Estado de destino ou destacado em função de operações interestaduais.

§ 4° Ao imposto destacado na forma do parágrafo anterior não cabe apuração de débito e crédito, sendo anulado no final de cada mês.

Art. 7° Nas operações interestaduais, entre contribuintes, com mercadorias já alcançadas pela substituição tributária, o valor utilizado para efeito de compensação do imposto relativo à operação própria do contribuinte substituto será o valor do ICMS/ST destacado na nota fiscal do remetente, devidamente recolhido.

§ 1° Nas operações previstas no caput não se aplica a regra do Convênio 81/93,

§ 2° O valor do imposto relativo à operação própria do contribuinte referido no caput será informado mensalmente na Declaração de Informações Econômico – Fiscal – DIEF.

§ 3° A empresa deverá manter relatório de controle mensal para que possibilite, no momento da fiscalização, a verificação dos cálculos das compensações relativas à operação própria do contribuinte.

Art. 8° O usufruto dos benefícios fiscais previstos neste Anexo sujeita-se à legislação vigente e à superveniente, podendo ser alterado ou revogado, a qualquer tempo, a critério da Administração Tributária ou em virtude de situação de irregularidade fiscal ou cadastral.

Art. 9° Em hipótese alguma, o benefício fiscal instituído por este Anexo dará direito à utilização de crédito oriundo do recolhimento da antecipação total referente às entradas previstas no artigo 2°, exceto quando originário do imposto relativo à operação própria do contribuinte previsto no caput do artigo 7°”.

Art. 2° O Secretário de Estado da Fazenda fica autorizado a editar os atos que se fizerem necessários à operacionalização deste Decreto.

Art. 3° Ficam revogados o Decreto n° 22.510, de 11 de outubro de 2006 e a Resolução Administrativa n° 57, de 2 de outubro de 2013.

Art. 4° Este Decreto entra em vigor na data de sua publicação.

PALÁCIO DO GOVERNO DO ESTADO DO MARANHÃO, EM SÃO LUÍS, 14 DE JULHO DE 2017, 196° DA INDEPENDÊNCIA E 129° DA REPÚBLICA.

FLÁVIO DINO

Governador do Estado do Maranhão

MARCELO TAVARES SILVA

Secretário-Chefe da Casa Civil

MARCELLUS RIBEIRO ALVES

Secretário de Estado da Fazenda