O SECRETÁRIO DE ESTADO DA FAZENDA, no uso das atribuições que lhe confere o art. 3°, inciso VIII, alíneas “a” e “d” da Lei n° 8.186, de 16 de março de 2007, e no inciso XV do art. 61 do Regulamento Interno da Secretaria de Estado da Fazenda, aprovado pela Portaria n° 00061/2017/GSER, de 6 de março de 2017,

RESOLVE:

Art. 1° O Anexo Único da Portaria n° 00020/2017/GSER, de 19 de janeiro de 2017, passa a vigorar com a redação que segue publicada junto a esta Portaria.

Art. 2° Esta Portaria entra em vigor na data de sua publicação, produzindo efeitos desde 1° de janeiro de 2021.

João Pessoa, 20 de janeiro de 2021

MARIALVO LAUREANO DOS SANTOS FILHO

Secretário de Estado da Fazenda

ANEXO ÚNICO DA PORTARIA N° 020/2017/GSER

ROTEIRO PARA ESCRITURAÇÃO DE TERMO DE ACORDO DE REGIME ESPECIAL (TARE) NA ESCRITURAÇÃO FISCAL DIGITAL (EFD)

(EMPRESA DETENTORA DE TARE EM CONFORMIDADE COM O DECRETO N° 40.211/2020)

1. INTRODUÇÃO

Devido à necessidade de uniformizar as informações prestadas na Escrituração Fiscal Digital (EFD) pelos contribuintes detentores de Termo de Acordo de Regime Especial (TARE), no molde previsto no Decreto n° 40.211 de 29 de abril de 2020, bem como dirimir dúvida sobre a sistemática de cálculo do Fundo Estadual de Equilíbrio Fiscal (FEEF), a Secretaria de Estado da Fazenda (SEFAZ) elaborou a presente orientação.

Para efeitos didáticos e melhor compreensão do tema, os tópicos serão tratados através de resolução de casos práticos.

CASO PRÁTICO

Considere os seguintes dados da apuração do mês 10/2016:

• Valor total das entradas: R$ 470.000,00 com ICMS de 12% = R$ 56.400,00

• Valor das devoluções de compras: R$ 35.000,00 com ICMS de 12% = R$ 4.200,00.

• Valor total das saídas: R$ 830.000,00, sendo R$ 710.000,00 com incentivo e R$ 120.000,00 sem incentivo.

Saídas sem incentivo: R$ 120.000,00 com ICMS de 18% = R$ 21.600,00

Saídas com incentivo: R$ 710.000,00, sendo:

• R$ 500.000,00 relativo às saídas internas sujeitas à alíquota de 18%. (alíquota do TARE 4%) – ICMS destacado R$ 90.000,00.

• R$ 60.000,00 relativo às saídas internas sujeitas à alíquota de 25%. (alíquota do TARE 7%) – ICMS destacado R$ 15.000,00.

• R$ 150.000,00 relativo às saídas interestaduais a 12%. (alíquota do TARE 1%). ICMS destacado R$ 18.000,00.

• Valor das devoluções de vendas: R$ 57.000,00 com ICMS de 18% = R$ 10.260,00, com carga tributária de 4%.

• Valor do ICMS Garantido pago no mês: R$ 19.000,00, referente ao mês 05/2016.

• Valor do recolhimento mínimo: R$ 50.000,00.

• Saldo acumulado por excedente de Garantido no mês anterior: R$ 15.000,00 referente ao mês 09/2016. Contribuinte que tem Cláusula no TARE que permite utilizar o excedente de ICMS Fronteiras para abatimento de recolhimento mínimo variável.

2. ESCRITURAÇÃO DOS DOCUMENTOS FISCAIS

2.1 ESCRITURAÇÃO DOS DOCUMENTOS FISCAIS DE ENTRADA

Os documentos fiscais de entrada destinados à comercialização ou à industrialização deverão ser escriturados COM o destaque do crédito correspondente à operação, no mesmo montante em que foi destacado nos documentos fiscais.

PREENCHIMENTO DA EFD

No registro C100:

• Campo 21: Informar o valor da base de cálculo do ICMS.

• Campo 22: Informar o valor do ICMS da operação.

No registro C170:

• Campo 13: Informar o valor da base de cálculo do ICMS.

• Campo 15: Informar o valor do ICMS da operação.

No registro E110:

• Campo 06 (VL_TOT_CREDITOS) – Informar o valor total dos créditos do imposto oriundos de entradas e aquisições, devendo corresponder ao somatório dos valores de ICMS informados no registro C100 e filhos. No exemplo utilizado deverá ser informado o valor de R$ 66.660,00 (R$ 56.400,00 dos créditos destacados nas notas de entrada e R$ 10.260,00 dos créditos destacados das notas de devoluções de venda).

2.2 ESCRITURAÇÃO DOS DOCUMENTOS FISCAIS DE SAÍDA

Os documentos fiscais de saída com incidência do ICMS devem ser escriturados COM destaque do valor do débito correspondente à operação, no mesmo montante em que foi destacado nos documentos fiscais.

PREENCHIMENTO DA EFD

No registro C100:

• Campo 21: Informar o valor da base de cálculo do ICMS.

• Campo 22: Informar o valor do ICMS da operação.

No registro E110:

• Campo 02 (VL_TOT_DEBITOS) – Informar o valor total dos débitos por saídas e prestações com débitos do imposto, devendo corresponder ao somatório dos valores de ICMS informados no registro C100 e filhos. No exemplo utilizado deverá ser informado o valor de R$ 148.800,00 (R$ 144.600,00 dos débitos destacados nas notas de saídas tributáveis; R$ 4.200,00 dos débitos destacados nas notas de devoluções de compra).

3. LANÇAMENTO DE AJUSTES DE CRÉDITOS

3.1 ICMS GARANTIDO

O valor do ICMS Garantido que poderá ser utilizado como crédito, nos termos da Portaria n° 00048/2019/GSER, de 25 de janeiro de 2019, deverá ser lançado na EFD da seguinte forma:

No registro E110:

• Campo 08 (VL_TOT_AJ_CREDITOS) – Informar o valor de R$ 19.000,00.

No registro E111:

• Campo 02 (COD_AJ_APUR) – Informar o código PB020012 – Garantido recolhido – Valor de crédito para ajuste do ICMS.

• Campo 03 – (DESCR_COMPL_AJ) – Informar o mês a que se refere o garantido pago – Ex.: Garantido referente ao mês 05/16

• Campo 04 – (VL_AJ_APUR) – Informar o valor – R$ 19.000,00.

No registro E112:

• Campo 02 (NUM_DA) – Informar o Número Controle do DAR que corresponde ao valor de Garantido informado no E111.

Ex.: 3017096531 (Número Controle)

Deverá ter um E112 para cada número de DAR que compõem o valor de Garantido total informado no E111 correspondente. Ex.: Se os R$19.000,00 informados no E111, foram pagos em dois DAR diferentes, terá um E112 como o número do primeiro dar e outro E112 com o número do segundo DAR.

3.2 ICMS ANTECIPADO

O valor do ICMS Antecipado recolhido pela empresa deverá ser lançado exatamente da mesma forma que o ICMS Garantido. A única diferença será no código utilizado no Campo 02 (COD_AJ_APUR) que passará a ser o PB020013 -Antecipado recolhido – Valor de Crédito para ajuste do ICMS.

3.3 CRÉDITO PRESUMIDO DO TARE

De acordo com o texto do TARE, o crédito presumido será “a diferença entre o valor do débito apurado sobre as saídas com as alíquotas de 18%, 25%, 12% ou 4% e o débito gerado sobre as respectivas saídas com aplicação dos percentuais de 4%, 7% e 1%, conforme o caso”.

CÁLCULO DO CRÉDITO PRESUMIDO

• Saídas com incentivo: R$ 710.000,00, sendo:

• R$ 500.000,00 relativos às saídas internas sujeitas à alíquota de 18%. (alíquota TARE 4%).

• R$ 60.000,00 relativo às saídas internas sujeitas à alíquota de 25%. (alíquota do TARE 7%).

• R$ 150.000,00 relativo às saídas interestaduais a 12%. (alíquota do TARE 1%).

1) R$ 500.000,00 X 18% = R$ 90.000,00 (valor do total ICMS destacado nos documentos fiscais) – R$ 500.000,00 x 4% = R$ 20.000,00. Valor do crédito presumido = R$ 90.000,00 – R$ 20.000,00 = R$ 70.000,00.

2) R$ 60.000,00 x 25% = R$ 15.000,00 (valor do total ICMS destacado nos documentos fiscais) – R$ 60.000,00 x 7% = R$ 4.200,00. Valor do crédito presumido = R$ 15.000,00 – R$ 4.200,00 = R$ 10.800,00.

3) R$ 150.000,00 x 12% = R$ 18.000,00 (valor do total ICMS destacado nos documentos fiscais) – R$ 150.000,00 x 1% = R$ 1.500,00. Valor do crédito presumido = R$ 18.000,00 – R$ 1.500,00 = R$ 16.500,00.

4) Crédito presumido a ser utilizado no mês: R$ 70.000,00 + R$ 10.800,00 + R$ 16.500,00 = R$ 97.300,00.

OBS.: As vendas não incentivadas (por exemplo, vendas para consumidor final) não terão direito a crédito presumido.

PREENCHIMENTO DA EFD

Registro E110:

• Campo 08 (VL_TOT_AJ_CREDITOS) – Informar o valor de R$ 97.300,00.

Registro E111:

• Campo 02 (COD_AJ_APUR) – Informar o código PB020003 – Termo de Acordo de Regime Especial (TARE) – Valor do crédito presumido para ajuste de apuração ICMS.

• Campo 04 – (VL_AJ_APUR) – Informar o valor de R$ 97.300,00.

3.4 CRÉDITO POR UTILIZAÇÃO DE SALDO CREDOR DE MESES ANTERIORES ORIUNDO DE COMPLEMENTAÇÃO DO RECOLHIMENTO MÍNIMO.

O valor recolhido como complemento do valor mínimo estipulado no TARE poderá ser utilizado para quitar o ICMS NORMAL nos meses em que o valor total a recolher ultrapasse o recolhimento mensal mínimo fixado.

PREENCHIMENTO DA EFD

Registro E110:

• Campo 08 (VL_TOT_AJ_CREDITOS) – Informar o valor.

Registro E111:

– Campo 02 (COD_AJ_APUR) – Informar o código PB020016 – TARE -Valor do crédito oriundo do recolhimento mínimo de períodos anteriores.

• Campo 04 – (VL_AJ_APUR) – Informar o valor.

4. ESTORNO DE CRÉDITOS

4.1 ESTORNO DE CRÉDITO DAS ENTRADAS PROPORCIONALMENTE ÀS SAÍDAS BENEFICIADAS

A sistemática estabelecida no TARE prevê que a empresa deverá estornar os créditos relativos às entradas de mercadorias sujeitas ao regime de tributação normal, exceto as entradas cujas saídas ocorram sem benefício fiscal.

Para tanto, o crédito fiscal utilizávE1deverá ser aplicado proporcionalmente, considerando-se o total dos créditos destacados nas notas fiscais de entrada para comercialização do respectivo mês, o percentual correspondente às operações de saídas de mercadorias efetuadas no período sem direito ao crédito presumido.

Em suma, os créditos das entradas deverão ser estornados apenas na proporção das saídas beneficiadas ocorridas no período.

CÁLCULO DO ESTORNO DE CRÉDITO

• Valor total dos créditos de ICMS por entradas, destacados na NF: R$ 56.400,00.

• Valor das saídas incentivadas: R$ 710.000,00

• Valor das saídas sem incentivo: R$ 120.000,00

• Percentual das saídas com direito ao crédito presumido: 85,54%

• Valor total do estorno de créditos: R$ 56.400,00 x 85,54% = R$ 48.244,56

PREENCHIMENTO NA EFD

Registro E110:

• Campo 05 (VL_ESTORNOS_CRED) – Informar o valor de R$ 48.244,56

Registro E111:

• Campo 02 (COD_AJ_APUR) – Informar o código PB010004 – TARE -Estorno de créditos das entradas proporcional às saídas com benefício

• Campo 03 (DESCR_COMPL_AJ) – Informar o percentual utilizado para o cálculo do estorno – 85,54%

• Campo 04 – (VL_AJ_APUR) – Informar o valor de R$ 48.244,56.

4.2 ESTORNO DE CRÉDITO POR DEVOLUÇÃO DE VENDA

A empresa deverá estornar da apuração do ICMS Normal os créditos oriundos das entradas de mercadorias recebidas em razão de devolução de vendas, de forma que a apropriação do crédito fique limitada à carga tributária líquida da respectiva operação de saída.

CÁLCULO DO ESTORNO DE CRÉDITO POR DEVOLUÇÃO DE VENDAS

• Valor das devoluções de vendas: R$ 57.000,00 com ICMS de 18% (ICMS da operação = R$ 57.000,00 x 18% = R$ 10.260,00)

• Carga tributária líquida da saída: 4% (valor da carga líquida) = R$ 57.000,00 x 4% = R$ 2.280,00

• Valor do crédito a ser estornado: Crédito destacado na nota de devolução -carga tributária líquida = R$ 10.260,00 – R$ 2.280,00 = R$ 7.980,00

PREENCHIMENTO NA EFD

Registro C100 e filhos:

A nota deverá ser lançada no registro C100 como documento fiscal de entrada e, nos demais registros, devem ser informados o valor de base de cálculo e do ICMS da forma como consta no documento fiscal.

Registro E110:

• Campo 05 (VL_ESTORIMOS_CRED) – Informar o valor de R$ 7.980,00

que corresponde a diferença líquida entre o valor do crédito informado no registro C100 e o valor do débito efetivamente ocorrido na saída, pois o crédito dessa devolução deve ficar limitado a carga tributária líquida.

Registro E111:

• Campo 02 (COD_AJ_APUR) – Informar o código PB010005 – TARE -Estorno de crédito referente devolução de vendas.

• Campo 04 – (VL_AJ_APUR) – Informar o valor R$ 7.980,00

4.3 ESTORNO DE CRÉDITOS PRESUMIDOS POR PAGAMENTO EM ATRASO

Ocorrendo atraso no recolhimento do ICMS devido no mês, o crédito presumido deverá ser aproveitado proporcionalmente em relação ao valor recolhido fora do prazo e ao número de dias de atraso, devendo ser deduzido 1/30 (um trinta avos) por cada dia de atraso, vedada a utilização do benefício quando o atraso for superior a 30 (trinta) dias.

Para melhor entendimento da sistemática do cálculo desse estorno deve-se consultar a Ata da Reunião do COGETA n° 004/2014, que segue anexa ao presente Roteiro.

PREENCHIMENTO NA EFD

Registro E111:

• Campo 02 (COD_AJ_APUR) – Informar o código PB010006 – TARE -Estorno de crédito presumido referente pagamento ICMS em atraso.

• Campo 04 – (VL_AJ_APUR) – Informar o valor, quando houver.

5. ESTORNO DE DÉBITO

Nos casos de devolução de compras, deverão ser realizados os estornos do débito desde que o imposto não tenha sido anteriormente aproveitado por ocasião de sua respectiva entrada.

Nessa situação, devem-se estornar apenas os valores correspondentes aos créditos que não foram aproveitados no período em que ocorreu a aquisição. Nesse exemplo, considerou-se que as devoluções foram referentes às aquisições dentro do próprio mês de apuração.

• Débito destacado na nota fiscal = R$ 4.200,00

• Percentual de créditos de entrada estornados = 85,54% (item 4.1)

• Valor do estorno de débito = R$ 4.200,00 * 85,54% =R$ 3.592,68

PREENCHIMENTO NA EFD

Registro E110:

– Campo 09 (VL_ESTORNOS_DEB) – Informar o valor de R$ 3.592,68. Registro E111:

• Campo 02 (COD_AJ_APUR) – Informar o código PB030004 – TARE -Estorno de débito referente devolução de compras.

• Campo 04 – (VL_AJ_APUR) – Informar o valor – R$ 3.592,68.

6. AJUSTES A DÉBITO

6.1 AJUSTE A DÉBITO DO ADICIONAL DE TRANSFERÊNCIA/VENDA PARA EMPRESAS DO MESMO GRUPO COM POSTERIOR SAÍDA INTERESTADUAL

Ocorrendo transferência para estabelecimento atacadista ou venda para empresa pertencente ao mesmo grupo empresarial e verificada, a qualquer tempo, a saída subsequente da mercadoria com destino a outra unidade da Federação, a empresa ficará obrigada a recolhimento adicional de ICMS em quantia correspondente ao débito gerado pela aplicação, sobre as respectivas saídas, da diferença percentual apurada entre a alíquota interna e a interestadual.

PREENCHIMENTO NA EFD

Registro E110:

• Campo 04 (VL_TOT_AJ_DEBITOS) – Informar o valor do adicional de ICMS referente ade transferência/venda para empresas do mesmo grupo com posterior saída interestadual.

Registro E111:

• Campo 02 (COD_AJ_APUR) – Informar o código PB000003 – TARE –

• a débito referente adicional de transferência/venda para empresas do mesmo grupo com posterior saída interestadual

• Campo 04 – (VL_AJ_APUR) – Informar o valor.

OBS.: Caso a Empresa comprove que o estabelecimento destinatário estornou, ao final de cada mês de apuração, na conta gráfica do ICMS, o valor correspondente ao recolhimento adicional de que trata o caput, ficará dispensada do respectivo pagamento.

7. INFORMAÇÃO DO VALOR DA COMPLEMENTAÇÃO DO RECOLHIMENTO MÍNIMO PREVISTO NO TARE

7.1. VALORES A RECOLHER EXTRA APURAÇÃO

Quando o valor do recolhimento mensal for menor que o valor mínimo previsto no TARE, a diferença deverá ser informada como valor a recolher extra apuração e pago conforme o previsto no TARE.

Podendo ainda, quando previsto no TARE, utilizar o saldo excedente de ICMS FRONTEIRAS para abater deste valor de Mínimo VariávE1a Recolher. Apenas nos meses em que o Recolhimento Mínimo Fixo seja superado.

PREENCHIMENTO NA EFD

A quitação deste valor poderá se dar de 3 formas:

1. Se o valor do Complemento de Mínimo for ser integralmente recolhido: Registro E110:

• Campo 15 (DEB_ESP) – Informar o valor resultante da diferença entre o valor mínimo estipulado no TARE e o valor do ICMS a recolher do mês. No

exemplo analisado, o ICMS a recolher com base no TARE foi de R$ 12.528,12 e o Garantido recolhido foi de R$ 19.000,00. Considerando que não ocorreram outros recolhimentos de ICMS nesse período, o valor a ser complementado para atingir o recolhimento mínimo será:

Registro E111:

• Campo 02 {COD_AJ_APUR) – Informar o código PB050007 – TARE -Ajuste a débito para recolhimento do valor mínimo fixado.

• Campo 04 – (VL_AJ_APUR) – Informar o valor de R$ 12.528,12

Registro E115:

• Campo 02 (COD_INF_ADIC) – Informar o código PB360002 – TARE -Valor de Complemento de recolhimento mínimo apurado no mês.

• Campo 03 (VL_INF_ADIC) – Informar o valor do Complemento de mínimo do mês. Informar o valor de R$ 12.528,12

Registro E116:

Deverá ser registrado da seguinte forma:

• Campo 02 (COD_OR) – Informar o código 000 – ICMS a Recolher

• Campo 03(VL_OR) – Informar o valor de R$ 12.528,12

• Campo 04 (DT_VCTO) – Informar a data de vencimento original.

• Campo 05 (COD_REC) – Informar o código de receita 1912 (ICMS TARE -Complemento Recolhimento Mínimo).

2. Quando utilizar o Saldo de Excedente de Garantido:

No mês cuja apuração do ICMS NORMAL, mais o ICMS FRONTEIRAS (abatido ICMS DIFAL) e demais receita previstas no TARE superarem o Mínimo Fixo, porém não suprir o Mínimo Variável, caso exista saldo acumulado de Excedente de Garantido, este poderá ser utilizado para complementar o Mínimo VariávE1do mês.

Assim, ao invés de lançar os registros E111 e E116, descrito acima, o valor a recolher, será lançado no registro 1200, correspondente a utilização do saldo para abater o valor do Recolhimento mínimo e no registro E115.

O controle de saldo de Excedente de Garantido deverá ser informado no registro 1200. Para que este registro seja aceito, o registro 1010 deverá ter a seguinte informação:

Registro 1010:

• Campo 03 (IND_CCRF R) – Preencher com ‘S’

Registro 1200:

• Campo 02 (COD_AJ_APUR C) – Informar o código de ajuste PB091000 -TARE – Controle de Saldo Excedente de Garantido para abater do recolhimento mínimo variável.

• Campo 03 (SLD_CRED) – Informar o Saldo final do mês anterior. Informar valor R$ 15.000,00

• Campo 06 (CRED_UTIL) – Informar o valor do Saldo a ser utilizado para abater do Complemento Recolhimento Mínimo, lançado acima. Este valor não pode ser nem maior que o SLD_CRED (Campo 3), nem maior que o VL_AJ_APUR, lançado anteriormente e igual a soma dos VL_CRED_U7TL do registro 1210 . Informar o valor de R$ 12.528,12.

• Campo 07 (SLD_CRED_FIM) – Informar o valor do saldo restante após a utilização. Informar o valor de R$ 2.471,88.

• Os demais campos obrigatórios serão informados com zero.

Registro 1210:

• Campo 02 (TIPO_UTIL) – Informar código da PB01 – Dedução do saldo do excedente do ICMS garantido para abatimento do mínimo variávE1(Tabela 5.5)

• Campo 04 (VL_CRED_UTIL) – O Valor que será utilizado do Saldo de Excedente de Garantido para quitar o Complemento de Recolhimento Mínimo. Informar o valor de R$ 12.528,12

Registro E115:

• Campo 02 (COD_INF_ADIC) – Informar o código PB360002 – TARE -Valor de Complemento de recolhimento mínimo apurado no mês.

• Campo 03 (VL_INF_ADIC) – Informar o valor do Complemento de mínimo do mês. Informar o valor de R$ 12.528,12

3. Se o valor do Complemento de Mínimo for ser parte liquidada com o saldo e parte recolhido, informar o valor a recolher nos registros E111, E115 e E116 e o valor de saldo utilizado nos registros, 1200 e 1210:

3.1 REGISTRO DA UTILIZAÇÃO DO SALDO EXCEDENTE DO GARANTIDO -Nesse exemplo o contribuinte irá utilizar apenas o valor de R$ 10.000,00 do seu saldo.

Registro 1010:

• Campo 03 (IND_CCRF R) – Preencher com S’ Registro 1200:

• Campo 02 (COD_AJ_APUR C) – Informar o código de ajuste PB091000 -TARE – Controle de Saldo Excedente de Garantido para abater do recolhimento mínimo variável.

• Campo 03 (SLD_CRED) – Informar o Saldo final do mês anterior. Informar valor R$ 15.000,00

• Campo 06 (RED_UTIL) – Informar o valor do Saldo a ser utilizado para abater do Complemento Recolhimento Mínimo, lançado acima. Informar o valor de R$ 10.000,00.

• Campo 07 (SLD_CRED_FIM) – Informar o valor do saldo restante após a utilização. Informar valor de R$ 5.000,00

• Os demais campos obrigatórios serão informados com zero.

Registro 1210:

• Campo 02 (TIPO_UTIL) – Informar código da PB01 – Dedução do saldo do excedente do ICMS garantido para abatimento do mínimo variávE1(Tabela 5.5)

• Campo 04 (VL_CRED_UTIL) – O Valor que será utilizado do Saldo de Excedente de Garantido para quitar o Complemento de Recolhimento Mínimo. Informar o valor de R$ 10.000,00

3.2 REGISTRO DO VALOR A SER RECOLHIDO APÓS A COMPENSAÇÃO

Registro E110:

• Campo 15 (DEB_ESP) – Informar o valor correspondente ao saldo que restou após o abatimento do garantido. Esse valor deverá sado no Campo 07 do Registro 1200. No exemplo utilizado o valor a ser informado é de R$ 2.528,12, que corresponde ao valor de R$ 12.528,12 deduzido de R$ 10.000,00 oriundo da utilização do excedente do garantido.

Registro E111:

• Campo 02 (COD_AJ_APUR) – Informar o código PB050007 – TARE -Ajuste a débito para recolhimento do valor mínimo fixado.

• Campo 04 – (VL_AJ_APUR) – Informar o valor de R$ 2.528,12

Registro E115:

• Campo 02 (COD_INF_ADIC) – Informar o código PB360003 – TARE -Valor de Complemento de recolhimento mínimo apurado no mês.

• Campo 03 (VL_INF_ADIC) – Informar o valor total apurado do Complemento de mínimo do mês antes da utilização do saldo do excedente do garantido. Informar o valor de R$ 12.528,12

Registro E116:

Deverá ser registrado da seguinte forma:

• Campo 02 (COD_OR) – Informar o código 000 – ICMS a Recolher

• Campo 03(VL_OR) – Informar o valor de R$ 2.528,11

• Campo 04 (DT_VCTO) – Informar a data de vencimento original.

• Campo 05 (COD_REC) – Informar o código de receita 1912 (ICMS TARE -Complemento Recolhimento Mínimo).

7.2. ACUMULA SALDO DE EXCEDENTE GARANTIDO PARA UTILIZAÇÃO NO RECOLHIMENTO MÍNIMO VARIÁVEL

Quando acumular saldo excedente de Garantido: O saldo só será acumulado no mês cujo recolhimento do ICMS FRONTEIRAS (abatido ICMS DIFAL) for superior a ICMS NORMAL apurado e maior que ambos os valores de recolhimentos Mínimos Fixo e Variável. O valor a se acumular será a diferença entre o ICMS FRONTEIRAS (abatido ICMS DIFAL) menos o maior dos valores entre Apuração, Mínimo VariávE1e após superar o mínimo Fixo. Ou seja, apenas nos períodos fiscais cujos saldos sejam credores e os mínimos exigidos sejam superados. Para acumular saldo, vale apenas o ICMS FRONTEIRAS efetivamente pago no mês da apuração. (Verificar Cartilha de Controle de Saldo de Garantido)

PREENCHIMENTO NA EFD

O controle de saldo de Excedente de Garantido deverá ser informado no registro 1200. Para que este registro seja aceito, o registro 1010 deverá ter a seguinte informação:

Registro 1010:

• Campo 03 (IND_CCRF R) – Preencher com S’ Registro 1200:

• Campo 02 (COD_AJ_APUR C) – Informar o código de ajuste PB091000 -TARE – Controle de Saldo Excedente de Garantido para abater do recolhimento mínimo variável.

• Campo 03 (SLD_CRED) – Informar o Saldo final do mês anterior. Informar valor R$ 15.000,00

• Campo 04 (CRED_APR) – Informar valor a ser acrescido ao Saldo de Excedente de Garantido. Este valor tem que ser a diferença entre o ICMS FRONTEIRAS, pago no mês, (abatido ICMS DIFAL) menos o maior dos valores entre Apuração, Mínimo Fixo ou Mínimo Variável. Ex.: R$ 5.000,00

• Campo 07 (SLD_CRED_FIM) – Informar o valor do saldo restante após a utilização. Ex.: 15.000,00 + 5.000,00= R$20.000,00

• Os demais campos obrigatórios serão informados com zero.

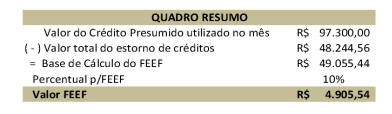

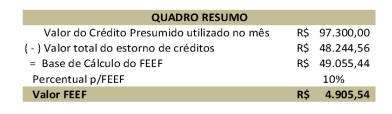

8. MEMÓRIA DE CÁLCULO DO FEEF

Para os contribuintes detentores de TARE o valor do FEEF deverá ser calculado da seguinte forma:

FEEF = VALOR TOTAL DOS BENEFÍCIOS * 10%,

Onde:

VALOR TOTAL DOS BENEFÍCIOS = CRÉDITO PRESUMIDO DO TARE (Item 3.3) -ESTORNO DE CRÉDITO DAS ENTRADAS PROPORCIONALMENTE ÀS SAÍDAS BENEFICIADAS (Item 4.1).

IMPORTANTE: Quando o contribuinte se utilizar de qualquer outro tipo de benefício, previsto no Decreto n° 36.927/2016, o valor do mesmo também deverá compor a base de Cálculo do FEEF.

Caso as operações de saídas interestaduais no mês ultrapassem 75% (setenta e cinco por cento) do valor total das saídas do contribuinte, o FEEF incidirá apenas sobre as operações internas, devendo ser expurgado da base do fundo o Crédito Presumido relativo às operações Interestaduais. Se o referido percentual não for ultrapassado, o FEEF será calculado sobre o valor total do benefício.

CÁLCULO DO FEEF

• Conforme item 3.3 do exemplo: Crédito presumido a ser utilizado no mês = R$ 70.000,00 + R$ 10.800,00 + R$ 16.500,00 = R$ 97.300,00.

• Conforme item 4.1 do exemplo: Valor total do estorno de créditos= R$ 56.400,00 x 85,54% = R$ 48.244,56

• FEEF = (R$ 97.300,00 – R$ 48.244,56) * 10% = R$ 49.055,44 * 10% = R$ 4.905,54

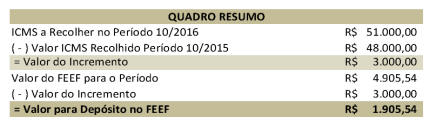

APURAÇÃO DO VALOR A SER DEPOSITADO PARA O FEEF

Após apurado o valor do Fundo, deve-se comparar o montante do ICMS recolhido no mês de apuração, nas receitas citadas no § 2o do art. 3 do Decreto n° 35.927/2016, em relação ao montante do ICMS recolhido nas mesmas receitas no mesmo período do exercício anterior.

Ou seja, caso o contribuinte aumente o seu recolhimento do ICMS no período de apuração em valor monetário superior ao valor pago no mesmo mês do ano anterior, deverá depositar no FEEF somente o correspondente à diferença do imposto em relação ao montante do que seria depositado ao Fundo.

Supondo os seguintes recolhimentos de ICMS em 10/2015: • 1101 (ICMS NORMAL) = R$ 31.000,00

• 1104 (ICMS Antecipado) = R$ 17.000,00

• Total Recolhido: R$ 31.000,00 + R$ 17.000.00 = R$ 48.000,00

Sendo o ICMS Recolhido em 10/2016:

• 1101 (ICMS NORMAL) = R$ 32.000,00

• 1120 (ICMS Garantido) = R$ 19.000,00

• Total Recolhido: R$ 32.000,00 + R$ 19.000,00 = R$ 51.000,00

Incremento monetário = R$ 51.000,00 – R$ 48.000,00= R$ 3.000,00 FEEF a recolher em 10/2016 = R$ 4.905,54 – R$ 3.000,00 = R$ 1.905,54

PREENCHIMENTO NA EFD

Registro E115:

• Campo 02 (COD_INF_ADIC) – Informar o código PB410000 – FEEF -Valor a recolher do mês

• Campo 03 (VL_INF_ADIC) – Informar o valor de R$ 1.905,54. Outro Registro E115:

• Campo 02 (COD_INF_ADIC) – Informar o código PB410001 – FEEF -Valor apurado no período

• Campo 03 (VL_INF_ADIC) – Informar o valor de R$ 4.905,54. Outro Registro E115:

– Campo 02 (COD_INF_ADIC) da EFD, informar o código PB410002 – FEEF -Valor do incremento de recolhimento.

• Campo 03 (VL_INF_ADIC) – Informar o valor de R$ 3.000,00.

OBS.: O valor do FEEF deverá ser recolhido através do Código de Receita 9030

(Fundo de Estadual de Equilíbrio Financeiro).